06

يونيو

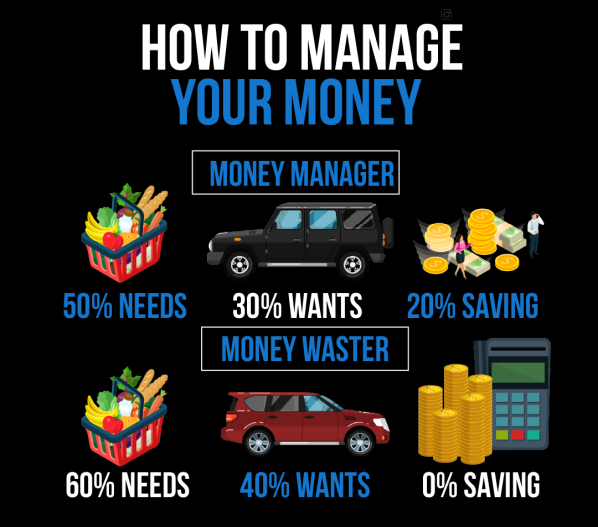

تمويل شخصي

في غير مصنف

تعليقات

الحالة الحالية

لم يدرج اسمه

سعر

مغلق

البدء

هذا دورة مغلق حاليا

محتوى دورة

الفصل الأول: مقدمة في التمويل الشخصي

الفصل الثاني: المواقف والسلوكيات المالية

الفصل 3: إدارة الدخل والوظائف

الفصل الرابع: التخطيط المالي وتحديد الأهداف

الفصل الخامس: الميزانية وإدارة النفقات

الفصل السادس: اتخاذ القرارات من قبل المستهلك