أداء الأصول عبر مراحل دورة الأعمال

أهداف التعلم الرئيسية:

مقدمة: يركز هذا الفصل على كيفية اختلاف فئات الأصول، بما في ذلك مخازن, سندات, نقدي, العقارات، و السلع، يتم تنفيذها خلال مراحل مختلفة من دورة الأعمال. إن فهم هذا التفاعل أمر بالغ الأهمية لاتخاذ قرارات استثمارية مستنيرة.

- يفهم كيف مخازن, سندات، و نقدي يتم تنفيذه عادةً أثناء مراحل التوسع والذروة والانكماش والقاع في دورة الأعمال.

- يتعلم حول دور العقارات و السلع في المحافظ الاستثمارية وكيف تتأثر فئات الأصول هذه عبر مراحل دورة الأعمال المختلفة.

- يكتشف تأثير عوامل الاقتصاد الكلي مثل أسعار الفائدة وثقة المستهلك والتضخم على فئات الأصول المختلفة.

- يستكشف مفهوم تنويع عبر فئات الأصول للتخفيف من المخاطر المرتبطة بتقلبات دورة الأعمال.

مقدمة لدورات الأعمال وفئات الأصول

يجب على كل مستثمر أن يفهم مفهوم دورات الأعمال وكيفية أداء فئات الأصول المختلفة خلال مراحلها المختلفة. وتؤثر دورة الأعمال، التي تشمل التوسع، والذروة، والانكماش، والقاع، على الاقتصاد، والذي يؤثر بدوره على أداء فئة الأصول. فئات الأصول الأساسية الثلاث التي سنفحصها هي الأسهم والسندات والنقد. دعونا نتعمق لنرى كيف تستجيب هذه الأصول للمراحل المختلفة لدورة الأعمال.

الأسهم والسندات والنقد: كتاب تمهيدي

قبل الخوض في التفاصيل، دعونا نفهم ما تنطوي عليه فئات الأصول هذه. تمثل الأسهم حصص الملكية في الشركة. السندات هي سندات دين، وهي في الأساس قروض يقدمها المستثمر لشركة أو كيان حكومي. تعتبر معادلات النقد هي أكثر أشكال الاستثمار أمانًا، بما في ذلك صناديق سوق المال وأذون الخزانة.

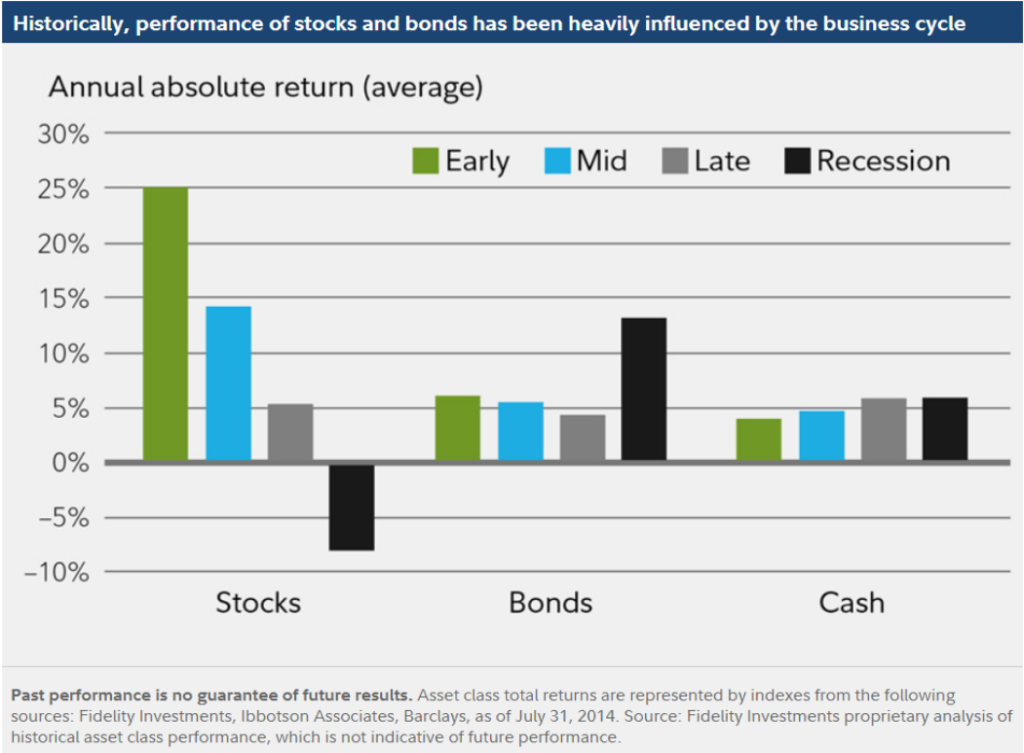

عنوان الشكل: تأثير دورة الأعمال على أداء الأسهم والسندات

مصدر: الاخلاص

وصف: يوضح الشكل الأداء التاريخي للأسهم والسندات والنقد خلال مراحل مختلفة من دورة الأعمال. ويعرض العائد المطلق السنوي (المتوسط) لكل فئة من الأصول خلال المراحل المبكرة والمتوسطة والمتأخرة ومراحل الركود من الدورة. ويؤكد الرسم البياني أن أداء هذه الأصول يتأثر بشكل كبير بدورة الأعمال.

الماخذ الرئيسية:

- تميل الأسهم إلى أن تكون ذات تقلبات أعلى في العائدات عبر مراحل دورة الأعمال المختلفة.

- تظهر السندات والنقد المزيد من الاستقرار، خاصة خلال فترات الركود.

- يتم ملاحظة أعلى عوائد الأسهم خلال المرحلة المبكرة من دورة الأعمال.

- تعتمد البيانات على الأداء التاريخي حتى 31 يوليو 2014، ولا يشير الأداء السابق إلى النتائج المستقبلية.

طلب: يمكن للمستثمرين استخدام هذه البيانات لوضع استراتيجية لتخصيص محفظتهم الاستثمارية بناءً على المرحلة الحالية من دورة الأعمال. إن فهم الأداء التاريخي لفئات الأصول خلال مراحل دورة الأعمال المختلفة يمكن أن يوجه قرارات الاستثمار، ويساعد المستثمرين على تخفيف المخاطر والاستفادة من العوائد المحتملة.

مرحلة التوسع المبكر

خلال مرحلة التوسع المبكرة، يبدأ الاقتصاد في التعافي من الركود. هنا، عادةً ما يكون أداء الأسهم جيدًا مع بدء نمو أرباح الشركة، وتحسن ثقة المستهلك، وزيادة الإنفاق. وعادة ما يكون أداء السندات ضعيفا خلال هذه المرحلة مع ارتفاع أسعار الفائدة، مما يؤدي إلى انخفاض أسعار السندات. وعلى الرغم من أن المعادل النقدي آمن، إلا أنه لا يقدم عوائد عالية، مما يجعله أقل جاذبية.

منتصف مرحلة التوسع

ومع نضوج التوسع، يصل الاقتصاد إلى حالة ثابتة من النمو. تستمر الأسهم عمومًا في الأداء الجيد، على الرغم من أن الوتيرة قد تتباطأ حيث يصبح النمو أكثر قابلية للتنبؤ به. يمكن أن تقدم السندات عوائد معتدلة مع ارتفاع أسعار الفائدة. يستمر النقد في تحقيق عوائد متواضعة ولكن مستقرة.

مرحلة التوسع المتأخرة

وفي مرحلة التوسع المتأخرة، قد يبدأ التضخم في الارتفاع مع ارتفاع درجة حرارة الاقتصاد. قد تبدأ الأسهم في الأداء بشكل أقل جودة مع زيادة أسعار الفائدة للحد من التضخم، مما يجعل الاقتراض أكثر تكلفة بالنسبة للشركات. عادة ما يكون أداء السندات ضعيفًا بسبب ارتفاع التضخم وارتفاع أسعار الفائدة. ومع ذلك، أصبحت معادلات النقد أكثر جاذبية بسبب زيادة العائدات.

ركود

خلال فترة الركود، يتباطأ النشاط الاقتصادي، وغالباً ما تنخفض أرباح الشركات. عادةً ما يكون أداء الأسهم ضعيفًا بسبب ضعف الأرباح والمعنويات السلبية. عادةً ما يكون أداء السندات، وخاصة سندات الحكومة وسندات الشركات عالية الجودة، جيدًا حيث يسعى المستثمرون إلى أصول أكثر أمانًا، وتقوم البنوك المركزية بتخفيض أسعار الفائدة. ويُنظر إلى معادلات النقد أيضًا على أنها ملاذات آمنة خلال هذه الفترة، مما يوفر الاستقرار ولكن مع عوائد متواضعة.

إن فهم كيفية أداء فئات الأصول المختلفة طوال دورة الأعمال يمكن أن يعزز استراتيجية الاستثمار الخاصة بك. بشكل عام، تميل الأسهم إلى التفوق في مراحل التوسع بينما يمكن أن تكون السندات وما يعادلها من النقد خيارات أكثر أمانًا خلال فترات الركود. ومع ذلك، يمكن أن تختلف كل دورة، كما تؤثر عوامل أخرى مثل السياسة المالية، والجغرافيا السياسية، ومعنويات المستثمرين أيضًا على أداء الأصول. ولذلك، فإن المراقبة المستمرة والتعديلات المرنة للمحفظة أمر بالغ الأهمية لنجاح الاستثمار.

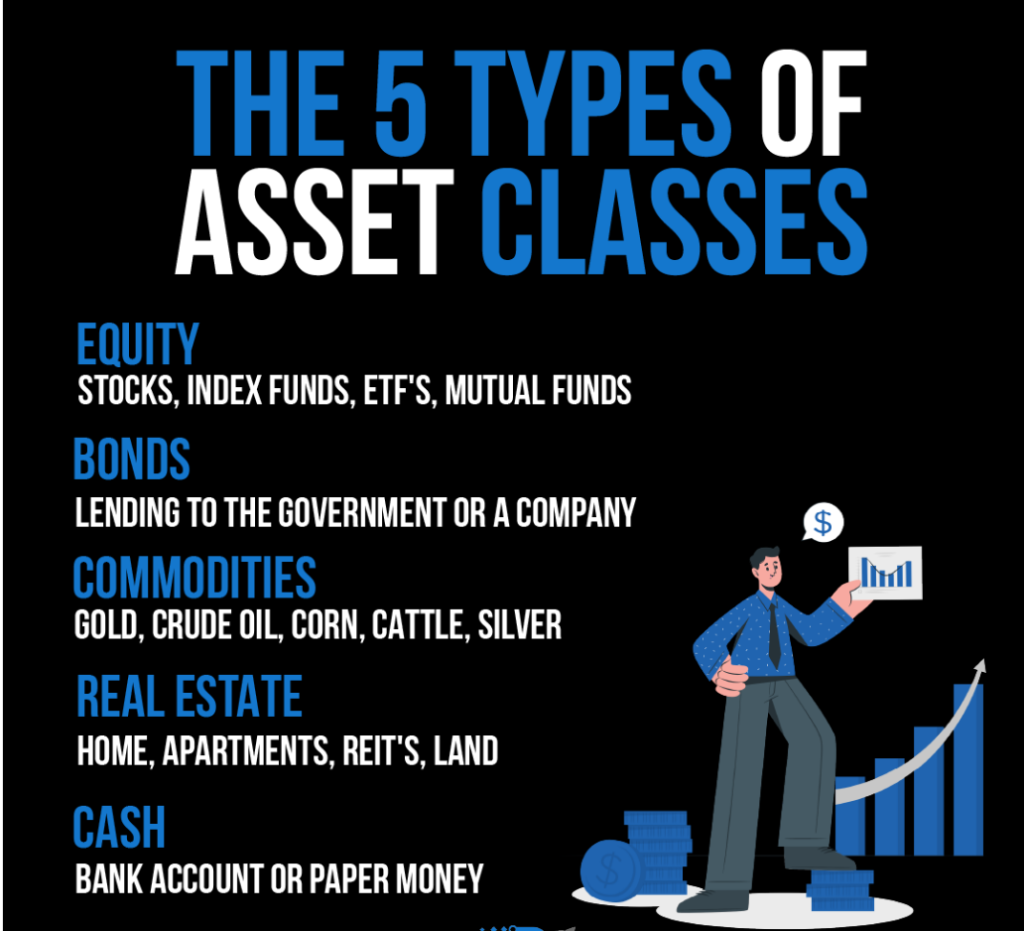

شكل: يوفر الرسم البياني تفصيلاً واضحًا للأنواع الخمسة الأساسية لفئات الأصول. ويصنفها إلى الأسهم والسندات والسلع والعقارات والنقد. يتم تفصيل كل فئة بشكل أكبر مع الأمثلة. على سبيل المثال، ضمن الأسهم، فإنه يدرج الأسهم وصناديق المؤشرات وصناديق الاستثمار المتداولة وصناديق الاستثمار المشتركة. يعد هذا الدليل المرئي ضروريًا للمبتدئين في مجال التمويل والاستثمار لفهم السبل المتنوعة المتاحة للاستثمار.

نصيحة: عند النظر في الاستثمارات، من الضروري التنويع عبر فئات الأصول المختلفة للتخفيف من المخاطر. تتمتع كل فئة من فئات الأصول بمجموعتها الخاصة من المزايا والمخاطر المحتملة، لذا فإن فهمها يمكن أن يساعد في اتخاذ قرارات استثمارية مستنيرة.

المصدر: رسم بياني مخصص

العقارات والسلع: نظرة عامة

العقارات تنطوي على الاستثمار في العقارات للحصول على إيرادات الإيجار، أو زيادة رأس المال، أو كليهما. تشمل السلع المواد الخام أو المنتجات الزراعية الأولية، مثل الذهب أو النفط أو القمح أو القطن. ويمكن لفئات الأصول هذه أن توفر التنويع والتحوط ضد التضخم.

العقارات عبر مراحل دورة الأعمال

التوسع المبكر: عادةً ما يكون أداء العقارات جيدًا مع بدء النشاط الاقتصادي في الانتعاش. انخفاض أسعار الفائدة يجعل الاقتراض من أجل الرهن العقاري أكثر جاذبية، مما يدفع أسعار العقارات إلى الارتفاع.

منتصف التوسع: خلال هذه المرحلة، يمكن أن تستمر العقارات في تقديم عوائد مستقرة. لا يزال الطلب على العقارات قويًا بشكل عام بسبب النمو الاقتصادي المطرد.

التوسع المتأخر: في هذه المرحلة، يمكن أن يختلف الأداء العقاري. إن ارتفاع أسعار الفائدة يجعل الرهن العقاري أقل بأسعار معقولة، مما قد يؤدي إلى تباطؤ الطلب على العقارات ونمو الأسعار. ومع ذلك، قد يرتفع دخل الإيجار بسبب ارتفاع التضخم.

ركود: العقارات غالبا ما يكون أداؤها ضعيفا خلال فترة الركود. يمكن أن يؤدي ارتفاع أسعار الفائدة والبطالة وانخفاض ثقة المستهلك إلى انخفاض الطلب على العقارات وأسعارها.

السلع عبر مراحل دورة الأعمال

التوسع المبكر: يمكن للسلع أن تحقق أداءً جيدًا في مرحلة التوسع المبكرة. غالباً ما تؤدي زيادة الإنتاج الصناعي إلى زيادة الطلب على السلع الأساسية، مما يؤدي إلى ارتفاع الأسعار.

منتصف التوسع: قد تستمر السلع في توفير عوائد جيدة مع بقاء النشاط الاقتصادي قويًا. ومع ذلك، يمكن أن يكون الأداء متفاوتًا بسبب ديناميكيات العرض/الطلب الخاصة بكل سلعة.

التوسع المتأخر: في مرحلة التوسع المتأخرة، يمكن للسلع، وخاصة المعادن الثمينة مثل الذهب، أن تكون بمثابة أداة للتحوط من التضخم وأن تحقق أداءً جيدًا.

ركود: خلال فترة الركود، يكون أداء السلع الأساسية ضعيفًا بشكل عام بسبب انخفاض النشاط الصناعي وانخفاض الطلب. ومع ذلك، قد يكون أداء المعادن الثمينة جيدًا حيث يسعى المستثمرون إلى الأصول الآمنة.

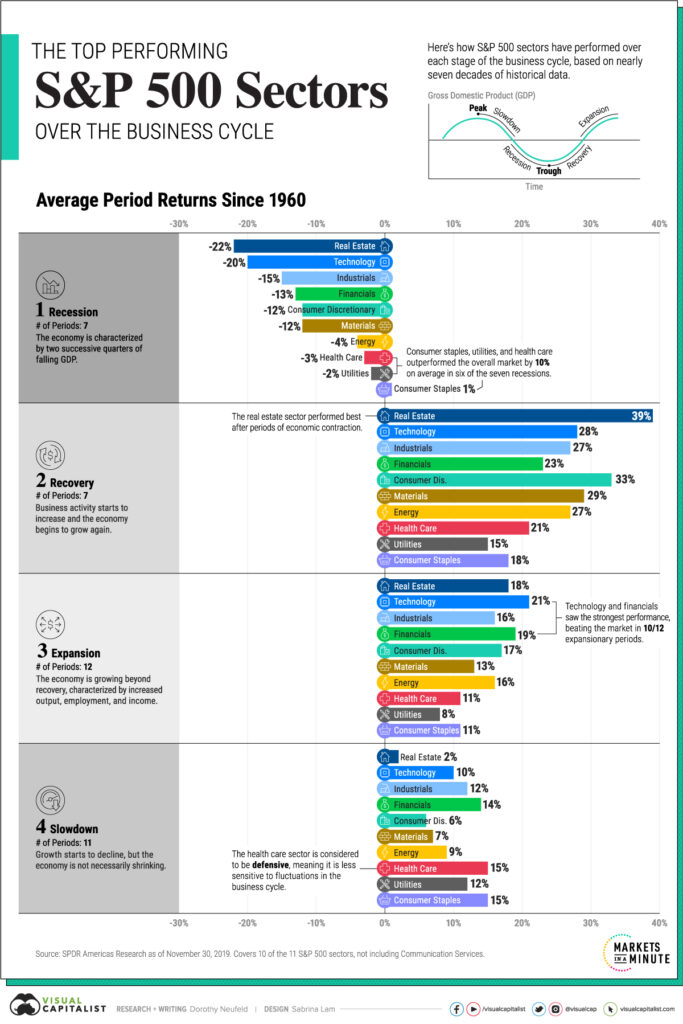

عنوان الشكل: أداء قطاعات مؤشر S&P 500 خلال دورة الأعمال

مصدر: الرأسمالي البصري

وصف: يسلط الشكل الضوء على أهمية تنويع المحفظة من خلال توضيح كيفية أداء القطاعات المختلفة في مؤشر S&P 500 عبر مراحل مختلفة من دورة الأعمال.

الماخذ الرئيسية:

-

- مرحلة الركود:

- القطاعات الأعلى أداءً: العقارات والتكنولوجيا والصناعات والمالية وتقديرات المستهلك والمواد.

- انتعاش السوق:

- القطاعات الأعلى أداءً: العقارات والتكنولوجيا والصناعات والمالية وتقديرات المستهلك والمواد والطاقة والرعاية الصحية والمرافق.

- مرحلة التوسع:

- القطاعات الأعلى أداءً: التكنولوجيا، والعقارات، والصناعات، والمالية، وتقديرات المستهلك، والطاقة، والرعاية الصحية، من بين أمور أخرى. وتشهد هذه القطاعات نموا، وإن كان بمعدل أبطأ مقارنة بمرحلة التعافي.

- مرحلة الركود:

- الانكماش/التباطؤ:

-

- القطاعات الأعلى أداءً: تميل السلع الاستهلاكية الأساسية والمرافق والرعاية الصحية والطاقة إلى التفوق في الأداء.

طلب: يمكن أن يكون فهم الأداء الدوري للقطاعات أمرًا محوريًا للمستثمرين الذين يهدفون إلى زيادة العائدات إلى أقصى حد وتقليل المخاطر مع مرور الوقت. ومن خلال تنويع محافظهم الاستثمارية بشكل استراتيجي بناءً على رؤى حول الأداء القطاعي خلال مراحل دورة الأعمال المختلفة، يمكن للمستثمرين جني فوائد كل من زيادة رأس المال والحماية من الهبوط.

خاتمة:

تماما مثل الأسهم والسندات والنقد المعادل، تستجيب العقارات والسلع بشكل مختلف لمراحل مختلفة من دورة الأعمال. وتتأثر العقارات عادة بأسعار الفائدة والنمو الاقتصادي، في حين تتأثر السلع في كثير من الأحيان بديناميكيات العرض والطلب ويمكن أن تكون بمثابة تحوط من التضخم. إن فهم هذه الفروق الدقيقة يمكن أن يساعد في تنويع محفظتك الاستثمارية وإدارة المخاطر بفعالية.

الماخذ الرئيسية:

كلمة الختام: إن التعرف على كيفية أداء فئات الأصول المختلفة خلال مراحل دورة الأعمال يمكن أن يعزز بشكل كبير استراتيجية الاستثمار الخاصة بك. في حين أن الأسهم قد توفر عوائد أعلى خلال مراحل التوسع، فإن السندات وما يعادلها من النقد غالبا ما توفر الاستقرار أثناء فترات الركود. تضيف العقارات والسلع فوائد التنويع ويمكن أن تكون بمثابة تحوطات من التضخم.

- مخازن تميل إلى التفوق في الأداء في مراحل التوسع المبكرة ولكنها يمكن أن تكون متقلبة عبر مراحل دورة الأعمال المختلفة.

- سندات و مكافئات النقدية توفر المزيد من الاستقرار، خاصة خلال فترات الركود، مع احتمالية أداء السندات بشكل جيد عندما تخفض البنوك المركزية أسعار الفائدة.

- في الاستثمار العقاريتلعب عوامل مثل أسعار الفائدة والنمو الاقتصادي دورًا حاسمًا في الأداء عبر مراحل دورة الأعمال.

- السلع يمكن أن توفر عوائد جيدة في التوسع المبكر بسبب زيادة الطلب ولكن قد يكون أداؤها أقل من اللازم خلال فترات الركود.

- ويختلف الأداء القطاعي في أسواق مثل مؤشر S&P 500 أيضًا عبر دورة الأعمال، مما يوفر فرصًا لتنويع المحفظة الإستراتيجية.

- يمكن أن يساعد تنويع الاستثمارات عبر فئات الأصول والقطاعات المختلفة في تخفيف المخاطر والاستفادة من العوائد المحتملة خلال مراحل دورة الأعمال المختلفة.