Απόδοση περιουσιακών στοιχείων σε όλα τα στάδια του επιχειρηματικού κύκλου

Βασικοί μαθησιακοί στόχοι:

Εισαγωγή: Αυτό το κεφάλαιο εστιάζει στο πώς διαφορετικές κατηγορίες περιουσιακών στοιχείων, συμπεριλαμβανομένων αποθέματα, δεσμούς, μετρητά, ακίνητα, και εμπορεύματα, εκτελούνται σε διάφορα στάδια του επιχειρηματικού κύκλου. Η κατανόηση αυτής της αλληλεπίδρασης είναι ζωτικής σημασίας για τεκμηριωμένες επενδυτικές αποφάσεις.

- Καταλαβαίνουν πως αποθέματα, δεσμούς, και μετρητά συνήθως εκτελούνται κατά τις φάσεις επέκτασης, αιχμής, συστολής και κατώτερης κλίμακας του επιχειρηματικού κύκλου.

- Μαθαίνω για το ρόλο του ακίνητα και εμπορεύματα σε επενδυτικά χαρτοφυλάκια και πώς επηρεάζονται αυτές οι κατηγορίες περιουσιακών στοιχείων σε διάφορα στάδια του επιχειρηματικού κύκλου.

- Ανακαλύπτω την επίδραση μακροοικονομικών παραγόντων όπως τα επιτόκια, η εμπιστοσύνη των καταναλωτών και ο πληθωρισμός σε διαφορετικές κατηγορίες περιουσιακών στοιχείων.

- Εξερευνώ η εννοια του διαποικίληση σε όλες τις κατηγορίες περιουσιακών στοιχείων για τον μετριασμό των κινδύνων που σχετίζονται με τις διακυμάνσεις του οικονομικού κύκλου.

Εισαγωγή στους επιχειρηματικούς κύκλους και τις τάξεις περιουσιακών στοιχείων

Κάθε επενδυτής πρέπει να κατανοήσει την έννοια των επιχειρηματικών κύκλων και την απόδοση των διαφορετικών κατηγοριών περιουσιακών στοιχείων κατά τα διάφορα στάδια του. Ο επιχειρηματικός κύκλος, ο οποίος περιλαμβάνει την επέκταση, την αιχμή, τη συρρίκνωση και το κατώτατο σημείο, επηρεάζει την οικονομία, η οποία με τη σειρά της επηρεάζει την απόδοση της κατηγορίας περιουσιακών στοιχείων. Οι τρεις κύριες κατηγορίες περιουσιακών στοιχείων που θα εξετάσουμε είναι μετοχές, ομόλογα και μετρητά. Ας βουτήξουμε για να δούμε πώς αυτά τα περιουσιακά στοιχεία ανταποκρίνονται στις διάφορες φάσεις του επιχειρηματικού κύκλου.

Μετοχές, ομόλογα και μετρητά: Ένα Primer

Πριν εμβαθύνουμε στις λεπτομέρειες, ας καταλάβουμε τι συνεπάγονται αυτές οι κατηγορίες περιουσιακών στοιχείων. Οι μετοχές αντιπροσωπεύουν μετοχές ιδιοκτησίας μιας εταιρείας. Τα ομόλογα είναι χρεόγραφα, ουσιαστικά δάνεια που χορηγούνται από έναν επενδυτή σε μια εταιρεία ή μια κρατική οντότητα. Τα ταμειακά ισοδύναμα είναι η ασφαλέστερη μορφή επένδυσης, συμπεριλαμβανομένων των κεφαλαίων της χρηματαγοράς και των γραμματίων του Δημοσίου.

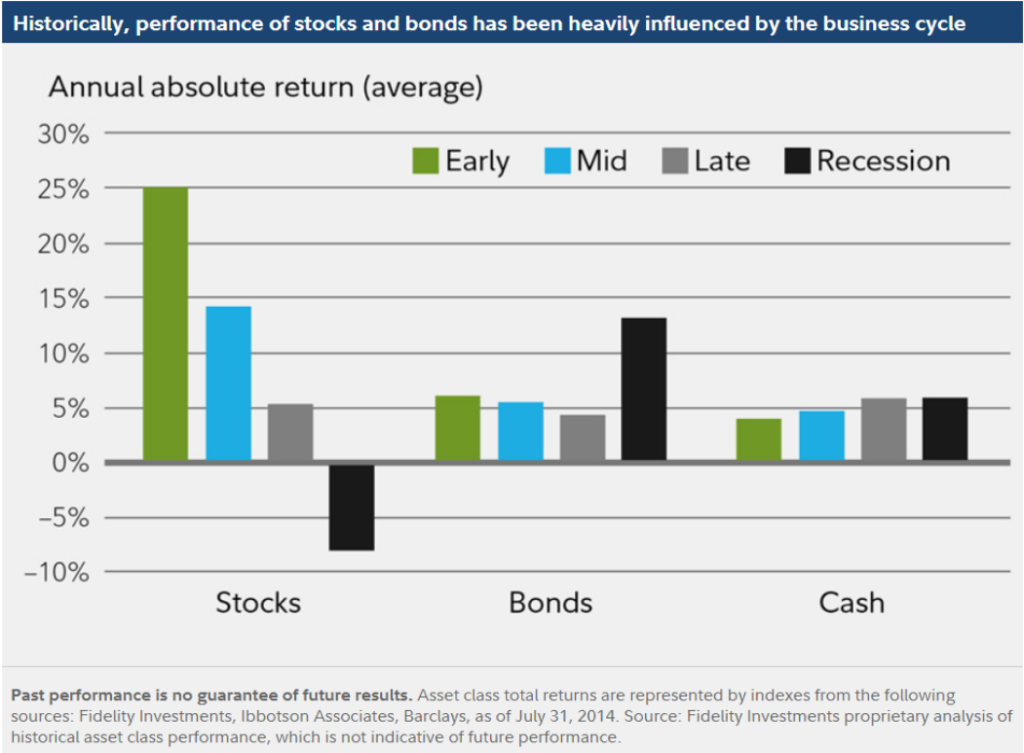

Τίτλος σχήματος: Επίδραση του επιχειρηματικού κύκλου στην απόδοση των μετοχών και των ομολόγων

Πηγή: πιστότητα

Περιγραφή: Το σχήμα απεικονίζει την ιστορική απόδοση των μετοχών, των ομολόγων και των μετρητών σε διάφορες φάσεις του επιχειρηματικού κύκλου. Εμφανίζει την ετήσια απόλυτη απόδοση (μέσος όρος) για κάθε κατηγορία περιουσιακών στοιχείων κατά τη διάρκεια των φάσεων πρώιμης, μέσης, όψιμης και ύφεσης του κύκλου. Το γράφημα τονίζει ότι η απόδοση αυτών των περιουσιακών στοιχείων επηρεάζεται σημαντικά από τον επιχειρηματικό κύκλο.

Βασικά φαγητά:

- Οι μετοχές τείνουν να έχουν υψηλότερη μεταβλητότητα στις αποδόσεις σε διαφορετικές φάσεις του επιχειρηματικού κύκλου.

- Τα ομόλογα και τα μετρητά παρουσιάζουν μεγαλύτερη σταθερότητα, ειδικά σε περιόδους ύφεσης.

- Οι υψηλότερες αποδόσεις για τις μετοχές παρατηρούνται κατά την πρώιμη φάση του οικονομικού κύκλου.

- Τα δεδομένα βασίζονται στην ιστορική απόδοση έως τις 31 Ιουλίου 2014 και οι προηγούμενες επιδόσεις δεν είναι ενδεικτικές των μελλοντικών αποτελεσμάτων.

Εφαρμογή: Οι επενδυτές μπορούν να χρησιμοποιήσουν αυτά τα δεδομένα για να σχεδιάσουν τη στρατηγική κατανομή του χαρτοφυλακίου τους με βάση την τρέχουσα φάση του επιχειρηματικού κύκλου. Η κατανόηση της ιστορικής απόδοσης των κατηγοριών περιουσιακών στοιχείων κατά τη διάρκεια διαφορετικών φάσεων του επιχειρηματικού κύκλου μπορεί να καθοδηγήσει τις επενδυτικές αποφάσεις, βοηθώντας τους επενδυτές να μετριάσουν τους κινδύνους και να κεφαλαιοποιήσουν τις πιθανές αποδόσεις.

Πρώιμη φάση επέκτασης

Κατά την πρώιμη φάση της επέκτασης, η οικονομία αρχίζει να ανακάμπτει από την ύφεση. Εδώ, οι μετοχές συνήθως αποδίδουν καλά καθώς τα κέρδη της εταιρείας αρχίζουν να αυξάνονται, η εμπιστοσύνη των καταναλωτών βελτιώνεται και οι δαπάνες αυξάνονται. Τα ομόλογα συνήθως υπολειτουργούν κατά τη διάρκεια αυτής της φάσης καθώς τα επιτόκια αυξάνονται, μειώνοντας τις τιμές των ομολόγων. Τα ταμειακά ισοδύναμα, ενώ είναι ασφαλή, δεν προσφέρουν υψηλές αποδόσεις, καθιστώντας τα λιγότερο ελκυστικά.

Μέση φάση επέκτασης

Καθώς η επέκταση ωριμάζει, η οικονομία φτάνει σε μια σταθερή κατάσταση ανάπτυξης. Οι μετοχές γενικά συνεχίζουν να έχουν καλή απόδοση, αν και ο ρυθμός μπορεί να επιβραδυνθεί καθώς η ανάπτυξη γίνεται πιο προβλέψιμη. Τα ομόλογα μπορούν να προσφέρουν μέτριες αποδόσεις καθώς το επιτόκιο αυξάνεται. Τα μετρητά συνεχίζουν να παρέχουν μέτριες αλλά σταθερές αποδόσεις.

Τελευταία φάση επέκτασης

Στην όψιμη φάση της επέκτασης, ο πληθωρισμός μπορεί να αρχίσει να αυξάνεται καθώς η οικονομία υπερθερμαίνεται. Οι μετοχές ενδέχεται να αρχίσουν να αποδίδουν λιγότερο καλά, καθώς τα επιτόκια αυξάνονται για να περιοριστεί ο πληθωρισμός, καθιστώντας τον δανεισμό πιο ακριβό για τις εταιρείες. Τα ομόλογα συνήθως υπολειτουργούν λόγω του υψηλότερου πληθωρισμού και των αυξανόμενων επιτοκίων. Ωστόσο, τα ταμειακά ισοδύναμα γίνονται πιο ελκυστικά λόγω των αυξημένων αποδόσεων.

Υφεση

Κατά τη διάρκεια μιας ύφεσης, η οικονομική δραστηριότητα επιβραδύνεται και τα κέρδη της εταιρείας συχνά μειώνονται. Οι μετοχές συνήθως υπολειτουργούν λόγω των φτωχών κερδών και του αρνητικού κλίματος. Τα ομόλογα, ιδιαίτερα τα κρατικά και εταιρικά ομόλογα υψηλής ποιότητας, συνήθως αποδίδουν καλά καθώς οι επενδυτές αναζητούν ασφαλέστερα περιουσιακά στοιχεία και οι κεντρικές τράπεζες μειώνουν τα επιτόκια. Τα ταμειακά ισοδύναμα θεωρούνται επίσης ως ασφαλή καταφύγια κατά τη διάρκεια αυτής της περιόδου, προσφέροντας σταθερότητα αν και με μέτριες αποδόσεις.

Η κατανόηση της απόδοσης των διαφορετικών κατηγοριών περιουσιακών στοιχείων σε όλο τον επιχειρηματικό κύκλο μπορεί να βελτιώσει την επενδυτική σας στρατηγική. Γενικά, οι μετοχές τείνουν να έχουν καλύτερη απόδοση σε φάσεις επέκτασης, ενώ τα ομόλογα και τα ταμειακά ισοδύναμα μπορεί να είναι ασφαλέστερες επιλογές κατά τη διάρκεια της ύφεσης. Ωστόσο, κάθε κύκλος μπορεί να ποικίλλει και άλλοι παράγοντες όπως η δημοσιονομική πολιτική, η γεωπολιτική και το επενδυτικό κλίμα επηρεάζουν επίσης την απόδοση του ενεργητικού. Ως εκ τούτου, η συνεχής παρακολούθηση και οι ευέλικτες προσαρμογές χαρτοφυλακίου είναι ζωτικής σημασίας για την επιτυχημένη επένδυση.

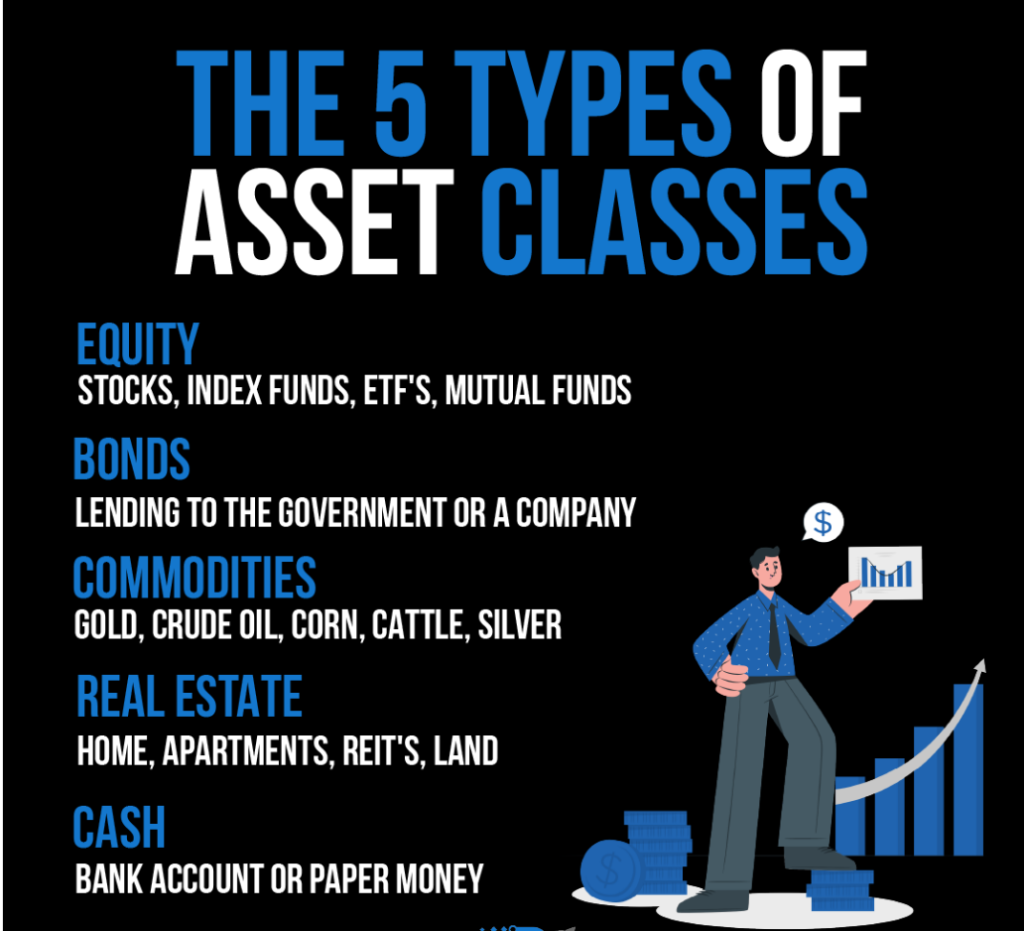

Εικόνα: Το infographic παρέχει μια σαφή ανάλυση των πέντε βασικών τύπων κατηγοριών περιουσιακών στοιχείων. Τα κατηγοριοποιεί σε Μετοχές, Ομόλογα, Εμπορεύματα, Ακίνητα και Μετρητά. Κάθε κατηγορία αναλύεται περαιτέρω με παραδείγματα. Για παράδειγμα, στην περιοχή Μετοχικό κεφάλαιο, απαριθμεί μετοχές, αμοιβαία κεφάλαια δεικτών, ETF και αμοιβαία κεφάλαια. Αυτός ο οπτικός οδηγός είναι απαραίτητος για αρχάριους στα χρηματοοικονομικά και τις επενδύσεις, ώστε να κατανοήσουν τους διάφορους τρόπους που είναι διαθέσιμοι για επένδυση.

Συμβουλή: Όταν εξετάζετε επενδύσεις, είναι σημαντικό να κάνετε διαφοροποίηση μεταξύ διαφορετικών κατηγοριών περιουσιακών στοιχείων για τον μετριασμό των κινδύνων. Κάθε κατηγορία περιουσιακών στοιχείων έχει το δικό της σύνολο πλεονεκτημάτων και πιθανών κινδύνων, επομένως η κατανόησή τους μπορεί να βοηθήσει στη λήψη τεκμηριωμένων επενδυτικών αποφάσεων.

Πηγή: Προσαρμοσμένο Infographic

Real Estate and Commodities: An Overview

Τα ακίνητα περιλαμβάνουν επένδυση σε ακίνητα για εισόδημα από ενοίκια, ανατίμηση κεφαλαίου ή και τα δύο. Τα εμπορεύματα περιλαμβάνουν πρώτες ύλες ή πρωτογενή γεωργικά προϊόντα, όπως χρυσό, λάδι, σιτάρι ή βαμβάκι. Αυτές οι κατηγορίες περιουσιακών στοιχείων μπορούν να προσφέρουν διαφοροποίηση και να αντισταθμίσουν τον πληθωρισμό.

Ακίνητα σε όλα τα στάδια του επιχειρηματικού κύκλου

Πρώιμη επέκταση: Τα ακίνητα συνήθως αποδίδουν καλά καθώς η οικονομική δραστηριότητα αρχίζει να αυξάνεται. Τα χαμηλότερα επιτόκια κάνουν τον δανεισμό για στεγαστικά δάνεια πιο ελκυστικό, ωθώντας τις τιμές των ακινήτων προς τα πάνω.

Μεσαία επέκταση: Κατά τη διάρκεια αυτής της φάσης, τα ακίνητα μπορούν να συνεχίσουν να προσφέρουν σταθερές αποδόσεις. Η ζήτηση για ακίνητα παραμένει γενικά ισχυρή λόγω της σταθερής οικονομικής ανάπτυξης.

Ύστερη επέκταση: Σε αυτή τη φάση, η απόδοση των ακινήτων μπορεί να ποικίλλει. Η αύξηση των επιτοκίων καθιστά τα στεγαστικά δάνεια λιγότερο προσιτά, επιβραδύνοντας ενδεχομένως τη ζήτηση ακινήτων και την αύξηση των τιμών. Ωστόσο, το εισόδημα από ενοίκια μπορεί να αυξηθεί λόγω υψηλότερου πληθωρισμού.

Υφεση: Τα ακίνητα συχνά υπολειτουργούν σε περίοδο ύφεσης. Τα υψηλά επιτόκια, η ανεργία και η μειωμένη εμπιστοσύνη των καταναλωτών μπορούν να μειώσουν τη ζήτηση και τις τιμές των ακινήτων.

Εμπορεύματα σε όλα τα στάδια του επιχειρηματικού κύκλου

Πρώιμη επέκταση: Τα εμπορεύματα μπορούν να έχουν καλή απόδοση στην πρώιμη φάση της επέκτασης. Η αύξηση της βιομηχανικής παραγωγής συχνά ενισχύει τη ζήτηση για εμπορεύματα, οδηγώντας σε υψηλότερες τιμές.

Μεσαία επέκταση: Τα εμπορεύματα μπορεί να συνεχίσουν να παρέχουν αξιοπρεπείς αποδόσεις καθώς η οικονομική δραστηριότητα παραμένει ισχυρή. Ωστόσο, η απόδοση μπορεί να είναι άνιση λόγω της δυναμικής προσφοράς/ζήτησης που είναι συγκεκριμένη για κάθε εμπόρευμα.

Τελευταία επέκταση: Στην όψιμη φάση της επέκτασης, τα εμπορεύματα, ειδικά τα πολύτιμα μέταλλα όπως ο χρυσός, μπορούν να χρησιμεύσουν ως αντιστάθμιση του πληθωρισμού και να έχουν καλή απόδοση.

Υφεση: Κατά τη διάρκεια μιας ύφεσης, τα εμπορεύματα γενικά υπολειτουργούν λόγω της μειωμένης βιομηχανικής δραστηριότητας και της χαμηλότερης ζήτησης. Ωστόσο, τα πολύτιμα μέταλλα μπορεί να έχουν καλή απόδοση καθώς οι επενδυτές αναζητούν ασφαλή περιουσιακά στοιχεία.

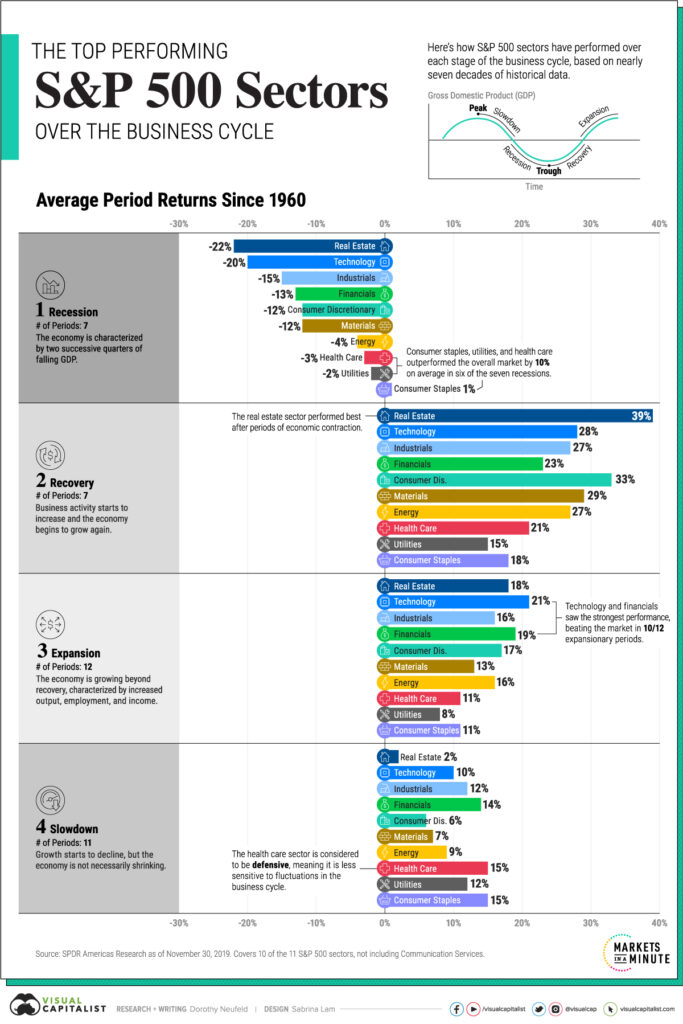

Τίτλος σχήματος: Απόδοση των τομέων S&P 500 κατά τη διάρκεια του επιχειρηματικού κύκλου

Πηγή: Visual Capitalist

Περιγραφή: Το σχήμα υπογραμμίζει τη σημασία της διαφοροποίησης ενός χαρτοφυλακίου απεικονίζοντας την απόδοση διαφόρων τομέων του S&P 500 σε διάφορες φάσεις του επιχειρηματικού κύκλου.

Βασικά φαγητά:

-

- Φάση ύφεσης:

- Τομείς με κορυφαίες επιδόσεις: Ακίνητα, τεχνολογία, βιομηχανικά, οικονομικά, καταναλωτικά δικαιώματα και υλικά.

- Ανάκαμψη αγοράς:

- Τομείς με κορυφαίες επιδόσεις: Ακίνητα, τεχνολογία, βιομηχανικά, οικονομικά, καταναλωτικά δικαιώματα, υλικά, ενέργεια, υγειονομική περίθαλψη και υπηρεσίες κοινής ωφέλειας.

- Φάση επέκτασης:

- Τομείς με κορυφαίες επιδόσεις: Τεχνολογία, ακίνητα, βιομηχανίες, χρηματοοικονομικά, καταναλωτική διακριτική ευχέρεια, ενέργεια, υγειονομική περίθαλψη, μεταξύ άλλων. Αυτοί οι τομείς παρουσιάζουν ανάπτυξη, αν και με βραδύτερο ρυθμό σε σύγκριση με τη φάση ανάκαμψης.

- Φάση ύφεσης:

- Συστολή/ Επιβράδυνση:

-

- Τομείς με κορυφαίες επιδόσεις: Τα βασικά είδη καταναλωτών, οι επιχειρήσεις κοινής ωφέλειας, η υγειονομική περίθαλψη και η ενέργεια τείνουν να έχουν καλύτερη απόδοση.

Εφαρμογή: Η κατανόηση της κυκλικής απόδοσης των τομέων μπορεί να είναι ζωτικής σημασίας για τους επενδυτές που στοχεύουν στη μεγιστοποίηση των αποδόσεων και στην ελαχιστοποίηση των κινδύνων με την πάροδο του χρόνου. Διαφοροποιώντας στρατηγικά τα χαρτοφυλάκια τους με βάση γνώσεις σχετικά με τις επιδόσεις του κλάδου κατά τη διάρκεια των διαφορετικών φάσεων του επιχειρηματικού κύκλου, οι επενδυτές μπορούν δυνητικά να αποκομίσουν τα οφέλη τόσο της ανατίμησης κεφαλαίου όσο και της καθοδικής προστασίας.

Συμπέρασμα:

Ακριβώς όπως οι μετοχές, τα ομόλογα και τα ισοδύναμα μετρητών, τα ακίνητα και τα εμπορεύματα ανταποκρίνονται διαφορετικά σε διάφορα στάδια του επιχειρηματικού κύκλου. Τα ακίνητα επηρεάζονται συνήθως από τα επιτόκια και την οικονομική ανάπτυξη, ενώ τα εμπορεύματα συχνά επηρεάζονται από τη δυναμική της προσφοράς και της ζήτησης και μπορούν να λειτουργήσουν ως αντιστάθμιση πληθωρισμού. Η κατανόηση αυτών των αποχρώσεων μπορεί να βοηθήσει στη διαφοροποίηση του επενδυτικού σας χαρτοφυλακίου και στη διαχείριση του κινδύνου αποτελεσματικά.

Βασικά συμπεράσματα:

Τελική δήλωση: Η αναγνώριση της απόδοσης των διαφόρων κατηγοριών περιουσιακών στοιχείων σε όλα τα στάδια του επιχειρηματικού κύκλου μπορεί να βελτιώσει σημαντικά την επενδυτική σας στρατηγική. Ενώ οι μετοχές μπορεί να προσφέρουν υψηλότερες αποδόσεις κατά τη διάρκεια των φάσεων επέκτασης, τα ομόλογα και τα ταμειακά ισοδύναμα παρέχουν συχνά σταθερότητα κατά τη διάρκεια της ύφεσης. Τα ακίνητα και τα εμπορεύματα προσθέτουν οφέλη διαφοροποίησης και μπορούν να χρησιμεύσουν ως αντιστάθμιση πληθωρισμού.

- Αποθέματα τείνουν να έχουν καλύτερες επιδόσεις σε πρώιμες φάσεις επέκτασης, αλλά μπορεί να είναι ασταθείς σε διαφορετικά στάδια του επιχειρηματικού κύκλου.

- Δεσμούς και ταμειακά ισοδύναμα προσφέρουν περισσότερη σταθερότητα, ειδικά σε περιόδους ύφεσης, με τα ομόλογα να έχουν δυνητικά καλή απόδοση όταν οι κεντρικές τράπεζες χαμηλώνουν τα επιτόκια.

- Σε επενδύσεις σε ακίνητα, παράγοντες όπως τα επιτόκια και η οικονομική ανάπτυξη παίζουν κρίσιμο ρόλο στην απόδοση σε όλα τα στάδια του επιχειρηματικού κύκλου.

- Εμπορεύματα μπορεί να προσφέρει καλές αποδόσεις στην πρώιμη επέκταση λόγω της αυξημένης ζήτησης, αλλά ενδέχεται να υπολειτουργεί κατά τη διάρκεια της ύφεσης.

- Οι επιδόσεις του κλάδου σε αγορές όπως ο S&P 500 ποικίλλουν επίσης ανά τον επιχειρηματικό κύκλο, προσφέροντας ευκαιρίες για στρατηγική διαφοροποίηση χαρτοφυλακίου.

- Η διαφοροποίηση των επενδύσεων σε διαφορετικές κατηγορίες περιουσιακών στοιχείων και τομείς μπορεί να βοηθήσει στον μετριασμό των κινδύνων και στην αξιοποίηση των πιθανών αποδόσεων κατά τη διάρκεια διαφόρων σταδίων του επιχειρηματικού κύκλου.