Capítulo 8: Gestión del crédito y sus implicaciones

Objetivos de aprendizaje de la lección:

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.

Introducción a la gestión de crédito

Una gestión crediticia eficaz implica comprender los distintos tipos de crédito disponibles, comparar sus costos y reconocer el impacto de las decisiones crediticias en las finanzas personales. Este capítulo explora las complejidades de la gestión crediticia, incluyendo la identificación de estados de cuenta incorrectos, la comparación de los costos y las implicaciones de su uso.

8.1 Identifying and Contesting Incorrect Billing Statements

Los consumidores deben revisar atentamente sus estados de cuenta para detectar inexactitudes. Al identificar un estado de cuenta incorrecto, los consumidores deben primero contactar a la compañía de facturación para intentar resolverlo. Si no están satisfechos, pueden escalar la queja a agencias de defensa del consumidor como Better Business Bureau (BBB), la Cámara de Comercio, el Departamento de Agricultura y Servicios al Consumidor de Florida y la Comisión Federal de Comercio (FTC). Estas organizaciones pueden ofrecer servicios de mediación y, si es necesario, asesoramiento sobre futuras acciones legales.

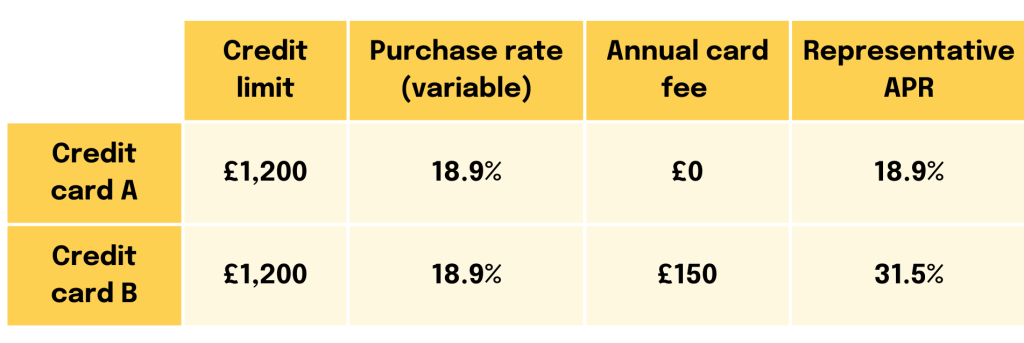

8.2 Comparing Credit Costs

El Tasa de porcentaje anual (TPA) y Las comisiones iniciales, los cargos por mora y los cargos por impago son factores cruciales al comparar los costos del crédito. La TAE ofrece una visión integral de los costos de los préstamos, incluyendo las tasas de interés y otros cargos, lo que permite a los consumidores comparar eficazmente diferentes fuentes de crédito.. Por ejemplo, la tarjeta de crédito A podría ofrecer una TAE más baja pero cargos por pagos atrasados más altos en comparación con la tarjeta de crédito B, lo que afecta el costo general del crédito dependiendo de los hábitos del usuario.

Crédito a tasas introductorias bajas

Las instituciones financieras pueden ofrecer tasas de interés introductorias bajas para atraer nuevos clientes. Si bien son atractivas, Estas tasas pueden aumentar significativamente después del período introductorio, lo que potencialmente puede generar mayores costos para los consumidores que no pueden pagar su saldo antes de que suban las tasas.

Cifra: The Difference Between Interest Rate and APR

Descripción:

This graphic illustrates the important distinction between a loan’s interest rate and its Tasa de porcentaje anual (TPA). It visually explains that the interest rate is just one part of the borrowing cost, while the APR represents the total cost. The image shows that the APR is a broader measure because it includes both the interest rate and any additional lender fees.

Conclusiones clave:

- El interest rate is the direct cost of borrowing the money and is calculated as a percentage of the principal only.

- El Tasa de porcentaje anual (TPA) provides a more complete picture of a loan’s cost, as it includes the interest rate plus any associated fees, such as origination fees or closing costs.

- Because it includes extra fees, a loan’s APR is typically higher than its advertised interest rate.

- When comparing different loan offers, looking at the APR allows for a more accurate, “apples-to-apples” comparison of the true cost of each option.

Application of Information:

- When you are shopping for a loan, such as a mortgage or car loan, you should always compare the APR offered by different lenders, not just the interest rate.

- Focusing on the APR helps you understand the total cost of borrowing and avoid loans that may have a low interest rate but high hidden fees.

- This knowledge is essential for making an informed financial decision and selecting the most affordable loan, potentially saving you a significant amount of money over time.

8.3 Secured vs. Unsecured Loans and credit cards

Asegurado Los préstamos requieren garantía y generalmente tienen tasas de interés más bajas debido al menor riesgo del prestamista. Como en el caso de los préstamos para automóviles o hipotecas, existe el riesgo de perder el activo si no se realizan los pagos. Por el contrario, préstamos sin garantía, Como la mayoría de las tarjetas de crédito, no requieren garantía pero tienen tasas de interés más altas.

Tarjetas de crédito aseguradas requiere una depósito en efectivo que sirve como garantía, lo que los convierte en una opción de menor riesgo para los prestamistas y una herramienta valiosa para los consumidores que buscan construir o reconstruir su crédito. Tarjetas de crédito sin garantía No requieren un depósito, pero a menudo dependen del historial crediticio del consumidor para su elegibilidad.

8.4 Factors Influencing Borrowing Costs

Pagos iniciales Reducir el monto total financiado, lo que resulta en pagos mensuales más bajos o plazos de préstamo más cortos. Los prestatarios con pagos iniciales sustanciales representan un menor riesgo para los prestamistas, lo que a menudo resulta en condiciones de préstamo más favorables.

Tarjetas de crédito: costos y beneficios

Tarjetas de crédito Ofrecen comodidad, pero pueden conllevar tasas de interés y comisiones altas, especialmente para usuarios con puntajes de crédito bajos. Si bien permiten compras inmediatas, los costos a largo plazo por intereses y comisiones pueden superar los beneficios si no se gestionan con cuidado.

Tarjeta de crédito períodos de gracia, cálculo de intereses métodos y tarifas asociadas Afecta directamente el costo del préstamo. Los períodos de gracia permiten a los prestatarios liquidar su saldo sin incurrir en intereses, lo que supone una ventaja significativa si se utilizan con prudencia.

8.5 Consumer Protection Laws

Leyes como la Ley de Veracidad en los Préstamos (TILA) y el Ley de tarjetas de crédito garantizar que los prestamistas proporcionen una divulgación clara de las condiciones de crédito y protejan a los consumidores de prácticas desleales. Las leyes de préstamos requieren que los prestamistas proporcionen una divulgación completa de los términos del crédito, protegiendo a los consumidores de préstamos discriminatorios, marketing abusivo y prácticas injustas de cobro de deudas. Los consumidores deben revisar detenidamente estas divulgaciones al solicitar crédito para tomar decisiones informadas.

Prevención y lucha contra el fraude

Para protegerse contra el fraude, los consumidores deben supervisar periódicamente sus cuentas, utilizar métodos seguros de banca en línea y reportar cualquier actividad sospechosa de inmediato. En caso de fraude, es crucial contactar con la institución financiera y las autoridades pertinentes de inmediato.

8.6 Free Annual Credit Reports

Los informes crediticios, gestionados por organizaciones como Equifax, Experian y TransUnion, desempeñan un papel fundamental en la evaluación de la solvencia. Entre los factores que influyen en la puntuación crediticia se incluyen el historial de pagos, la utilización del crédito y la duración del historial crediticio. Revisar regularmente los informes crediticios y resolver inexactitudes es fundamental para mantener una buena puntuación crediticia.

Los consumidores tienen derecho a un informe crediticio gratuito al año de cada una de las principales agencias de informes crediticios. Revisar los informes crediticios regularmente ayuda a identificar errores que podrían afectar los costos de los préstamos y la posibilidad de obtener crédito.

8.7 Student Loans Comparison

Comparar diferentes tipos de préstamos estudiantiles, como préstamos PLUS, préstamos estudiantiles privados y préstamos directos subsidiados o no subsidiados, es crucial para comprender los costos a largo plazo, incluidos los intereses acumulados durante los períodos de aplazamiento.

Comprender las particularidades de los diferentes préstamos estudiantiles puede influir significativamente en tu estrategia de financiación educativa. A continuación, se detallan las políticas de acumulación de intereses y los criterios de elegibilidad para los distintos tipos de préstamos estudiantiles:

Préstamos directos subsidiados

- Acumulación de intereses: El Departamento de Educación de EE. UU. paga los intereses mientras el estudiante asiste a la escuela al menos medio tiempo, durante los primeros seis meses después de dejar la escuela (período de gracia) y durante los períodos de aplazamiento.

- Elegibilidad:Disponible para estudiantes universitarios con necesidad financiera demostrada..

Préstamos directos sin subsidio

- Acumulación de intereses: Los intereses se acumulan desde el momento en que se desembolsa el préstamo al estudiante. Los estudiantes son responsables de pagar la totalidad de los intereses, aunque pueden optar por diferir el pago de los mismos mientras estudian, los cuales se capitalizarán y se añadirán al capital del préstamo.

- Elegibilidad:Disponible para estudiantes de pregrado, posgrado y profesionales; no hay ningún requisito para demostrar necesidad financiera.

Préstamos para padres de estudiantes universitarios (PLUS)

- Acumulación de interesesLos intereses comienzan a devengarse inmediatamente después del desembolso. No hay subsidio disponible y los prestatarios son responsables de todos los pagos de intereses.

- ElegibilidadDisponible para padres de estudiantes universitarios dependientes, así como para estudiantes de posgrado y profesionales. La elegibilidad no se basa en la necesidad financiera, pero se requiere una verificación de crédito. Los prestatarios con historial crediticio negativo podrían necesitar un avalista.

Préstamos privados para estudiantes

- Acumulación de intereses: Policies vary by lender, but typically, interest starts accruing immediately upon disbursement. Some private loans offer deferment options where interest continues to accrue but payments are not required until later.

- Elegibilidad: Determined by the private lender, usually based on creditworthiness. Students often need a cosigner with good credit to qualify for the best interest rates.

Consideraciones clave:

- Devengo de intereses y capitalización: Comprender cómo se acumulan los intereses y cuándo se capitalizan (se suman al capital del préstamo) es crucial para gestionar el costo a largo plazo del préstamo. Los préstamos federales subsidiados ofrecen la ventaja de no acumular intereses mientras el estudiante estudia, lo que puede generar ahorros significativos.

- Requisitos de elegibilidad: Los préstamos federales generalmente requieren completar la Solicitud Gratuita de Ayuda Federal para Estudiantes (FAFSA) para determinar la elegibilidad. Los préstamos privados tienen sus propios procesos de solicitud y pueden requerir comprobante de ingresos, verificación de crédito y, posiblemente, un aval.

- Cómo elegir el préstamo adecuado: Considere el costo total del préstamo, incluyendo capital e intereses, y cualquier comisión asociada. Los préstamos federales ofrecen beneficios como tasas de interés fijas y acceso a planes de pago basados en los ingresos y programas de condonación, que normalmente no están disponibles en los préstamos privados.

Navigating student loans requires careful consideration of both immediate needs and future financial implications, making an understanding of each type of loan’s specifics essential for sound financial planning in pursuit of education.

8.8 Deferred Student Loan Payment

El pago diferido de préstamos estudiantiles, una opción que permite a los prestatarios posponer el pago en ciertas circunstancias, como dificultades económicas, la matriculación en estudios superiores o el desempleo, puede tener un alivio inmediato y consecuencias financieras a largo plazo. Estas son las posibles consecuencias de aplazar los pagos de préstamos estudiantiles:

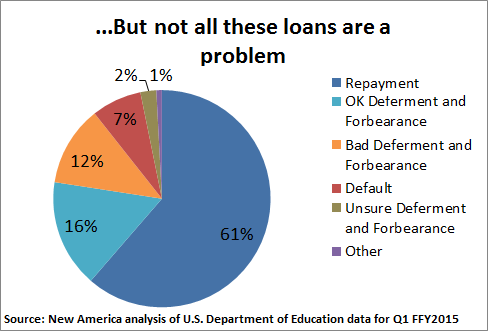

Figure: Student Loan Deferment vs. Forbearance

Descripción:

This image compares two common options for temporarily pausing student loan payments: deferment y forbearance. It visually breaks down the key differences between these two programs, with a strong focus on how the interest that accumulates on the loan is handled. The goal is to help borrowers understand the financial implications of each choice before deciding.

Conclusiones clave:

- Both deferment y forbearance are official ways to pause your student loan payments if you are facing financial difficulty.

- The most important difference is in how accrued interest is treated. With deferment on certain types of federal loans (subsidized loans), the government may pay the interest for you.

- With forbearance, you are always responsible for paying the interest that accrues during the pause, regardless of your loan type.

- This unpaid interest is often capitalized at the end of the forbearance period, meaning it is added to your principal loan balance, increasing the total amount you will have to repay.

Application of Information:

- If you are unable to make your student loan payments, it is critical to understand these options to choose the least costly one for your situation.

- You should always check if you qualify for deferment first, as it can save you a significant amount of money in interest payments.

- While pausing payments offers short-term relief, it’s vital to understand the long-term cost, as capitalized interest from forbearance can make your loan more expensive over time.

Beneficios a corto plazo

- Alivio financiero inmediato: Aplazar los pagos puede brindar un respiro esencial a las personas que enfrentan dificultades financieras temporales, permitiéndoles asignar recursos a necesidades inmediatas como vivienda, alimentación o gastos médicos.

- Prevención de incumplimientos: al aplazar oficialmente los préstamos, los prestatarios evitan incumplir sus pagos, lo que ayuda a mantener su puntaje crediticio y evita las severas sanciones asociadas con el incumplimiento de los préstamos.

Consecuencias a largo plazo

- Acumulación de intereses: En la mayoría de los préstamos estudiantiles, los intereses continúan acumulándose durante el período de aplazamiento, incluso si no se realizan los pagos. Esto significa que el monto total adeudado aumentará y los prestatarios terminarán pagando más a lo largo de la vida del préstamo.

- Período de pago extendido: aplazar los pagos extiende el tiempo que llevará saldar el préstamo, lo que puede afectar los objetivos financieros a largo plazo de los prestatarios y retrasar hitos como comprar una casa o ahorrar para la jubilación.

- Aumento del costo total del préstamo: el interés acumulado durante el período de aplazamiento se suma al saldo principal del préstamo en el caso de préstamos no subsidiados, lo que puede aumentar significativamente el monto total reembolsado durante la vida del préstamo.

- Impacto en la calificación para programas de condonación: para los prestatarios que trabajan para obtener la condonación de préstamos a través de programas como el Condonación de Préstamos por Servicio Público (PSLF), los períodos de aplazamiento pueden no contar para los pagos calificados, lo que extiende el tiempo hasta la condonación.

Ejemplo de escenario

Alex tiene $30,000 en préstamos estudiantiles federales con una tasa de interés de 5%. Decidió aplazar sus préstamos por un año debido a dificultades económicas. Durante este año, sus préstamos acumulan intereses de $1,500 (5% de $30,000), que se suman a su saldo principal si tiene préstamos sin subsidio. Al reanudar los pagos, su nuevo saldo es de $31,500, y pagará intereses sobre esta cantidad mayor, lo que aumentará el costo de su préstamo.

8.9 Strategies to Mitigate Negative Consequences

- Pagos de intereses: Si es posible, realizar pagos de intereses durante el aplazamiento puede evitar que los intereses se capitalicen (se agreguen al saldo principal), lo que evita que el saldo del préstamo aumente.

- Períodos de aplazamiento más cortos: utilizar el aplazamiento solo durante el tiempo que sea necesario puede ayudar a minimizar el impacto financiero, ya que los intereses se acumulan con el tiempo.

- Exploración de planes de pago alternativos: Los planes de pago basados en los ingresos pueden ofrecer pagos mensuales más bajos sin necesidad de aplazarlos y pueden llevar a la condonación del préstamo después de 20 a 25 años.

Aplazar los pagos de préstamos estudiantiles puede ser una estrategia útil a corto plazo para manejar dificultades financieras, pero es esencial que los prestatarios consideren las implicaciones a largo plazo en su salud financiera general y planifiquen en consecuencia.

8.10 Credit Influence on Mortgage Rates and Payments

Los préstamos garantizados, al igual que las hipotecas, suelen tener tasas de interés más bajas que los préstamos no garantizados. Los pagos de la hipoteca están influenciados por el monto del préstamo, la tasa de interés y el período de reembolso. Hipotecas de tasa ajustable (ARM) Puede ofrecer tasas iniciales más bajas, pero puede generar pagos futuros más altos si las tasas de interés aumentan. hipotecas a tipo fijo Ofrecen estabilidad con una tasa de interés constante. Comparar las opciones hipotecarias según los términos, el monto y la tasa de interés del préstamo es esencial para encontrar la opción más asequible.

8.11 Credit Reports and Scores

La solvencia crediticia, evaluada mediante informes y puntajes crediticios, impacta significativamente el costo de los préstamos. Los arrendadores, empleadores y compañías de seguros también utilizan esta información en sus procesos de toma de decisiones. Mantener un historial crediticio positivo es crucial para la salud financiera.

8.12 Alternative Financial Services

Los préstamos de día de pago y servicios similares brindan acceso rápido a fondos, pero a costos elevados. Comprender las implicaciones de estos servicios, incluido el ciclo de endeudamiento que pueden generar, es vital para la educación financiera.

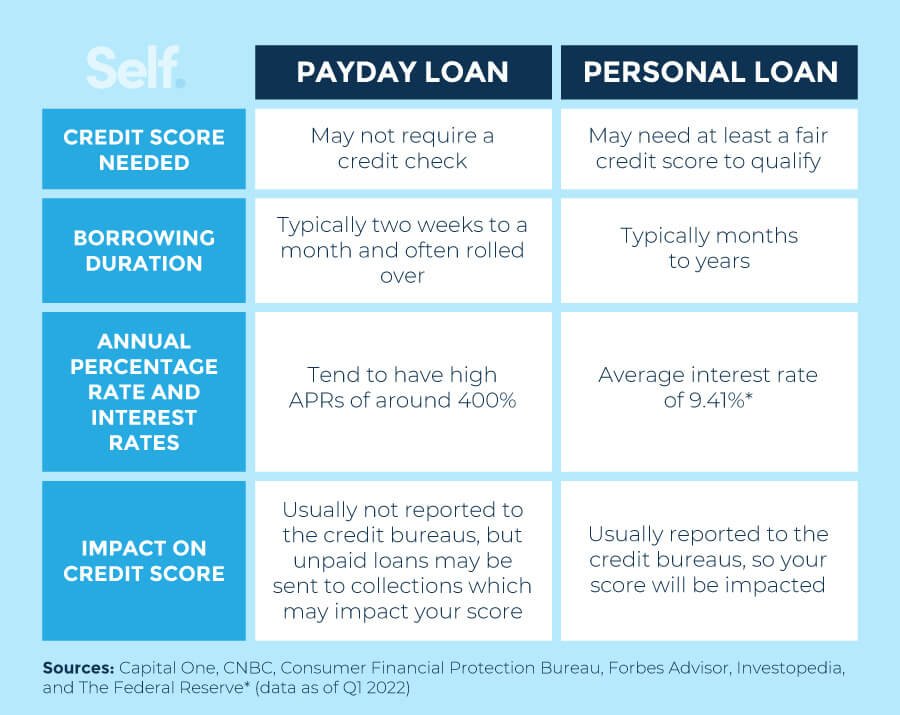

Préstamos de día de pago vs. préstamos bancarios

La diferencia entre un préstamo rápido y un préstamo bancario radica en las condiciones y los costos. Los préstamos rápidos suelen tener tasas de interés y comisiones mucho más altas, lo que implica un mayor monto de reembolso por la misma cantidad prestada en comparación con los préstamos bancarios.

Ejemplo de préstamo de día de pago:

Digamos que Juan necesita $500 para una reparación urgente de su coche. Recurre a un prestamista de día de pago, que le ofrece los $500 de inmediato. Las condiciones exigen el reembolso en dos semanas con una comisión de servicio de $75. Si se calcula como tasa de porcentaje anual (TAE), el interés de este préstamo superaría los 390%. Si Juan no puede pagar el préstamo en dos semanas, podría tener que solicitar otro préstamo de día de pago, lo que generaría comisiones adicionales y podría provocar un ciclo de endeudamiento.

Ejemplo de préstamo bancario:

Por el contrario, si Sarah necesita $500 para una emergencia similar, podría optar por un préstamo personal de un banco donde tenga cuenta. El banco le ofrece un préstamo con una TAE de 10% (una estimación alta para préstamos personales según mi última actualización en abril de 2023) con un plazo de devolución de un año. A lo largo del año, pagaría unos $27.29 en intereses, significativamente menos que el coste del préstamo rápido.

Análisis comparativo:

- Tasas de interés y tarifas: Los préstamos de día de pago tienen una TAE extremadamente alta en comparación con los préstamos bancarios. El ejemplo ilustra que la TAE de un préstamo de día de pago puede ser casi diez veces mayor que la de un préstamo bancario personal con una tasa alta.

- Plazo de devolución: Los préstamos de día de pago suelen tener un período de reembolso muy corto (generalmente dos semanas), mientras que los préstamos bancarios tienen plazos más largos, lo que hace que los pagos mensuales sean más manejables.

- Ciclo de la deuda: Los préstamos de día de pago pueden generar un ciclo de endeudamiento debido a sus altos costos y cortos plazos de pago. Quienes no pueden pagar a tiempo pueden solicitar préstamos adicionales, incurriendo en más comisiones, lo que puede atraparlos en un ciclo de endeudamiento.

- Impacto en el crédito: Los préstamos bancarios regulares pueden ayudar a generar crédito si se pagan a tiempo, gracias a la información que se proporciona a las agencias de crédito. En cambio, los préstamos de día de pago no suelen generar crédito porque no siempre se informan a las agencias de crédito, a menos que el préstamo entre en cobranza.

Esta comparación muestra que, si bien los préstamos de día de pago pueden parecer una solución rápida para emergencias financieras, suelen tener un costo mucho mayor que los préstamos bancarios tradicionales, que ofrecen condiciones más accesibles y tasas de interés más bajas. Los prestatarios deben considerar todas las alternativas y comprender las condiciones y las posibles implicaciones a largo plazo antes de optar por un préstamo de día de pago.

Figure: Payday Loans vs. Personal Loans

Descripción:

This image provides a side-by-side comparison of payday loans y personal loans, highlighting the critical differences between these two ways of borrowing money. It focuses on key features such as interest rates, loan amounts, and repayment terms to illustrate their respective costs and benefits. The graphic is designed to help individuals understand which option is safer and more affordable for their financial needs.

Conclusiones clave:

- The most significant difference is the cost: Payday loans are known for having extremely high APRs (Annual Percentage Rates), often 300% or more, while personal loans offer much lower and more manageable interest rates.

- Repayment schedules are very different. Payday loans require full repayment in a very short term (usually by your next payday), whereas personal loans are repaid in predictable monthly installments over several months or years.

- Loan amounts vary significantly. Payday loans are for small, short-term needs (typically under $500), while personal loans can provide access to much larger sums of money.

- While payday loans are often easier to obtain for those with poor credit, personal loans from reputable lenders are a much more structured and less risky form of credit.

Application of Information:

- This comparison clearly shows that payday loans should be avoided whenever possible, as their high costs can quickly lead to a dangerous debt cycle.

- If you need to borrow money, a personal loan from a bank or credit union is almost always a more responsible and cost-effective financial decision.

- Understanding the true cost of debt, particularly the APR, is a critical skill for making smart borrowing choices and protecting your long-term financial health.

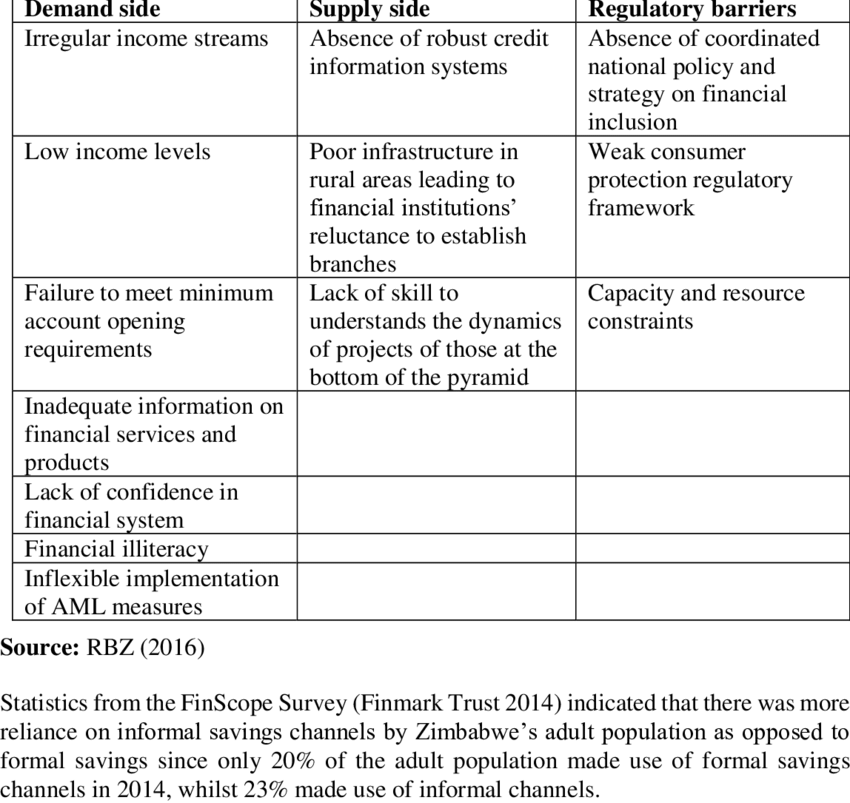

8.13 Barriers to Being Banked

Las barreras para acceder a servicios bancarios, o las razones por las que las personas podrían no utilizar los servicios bancarios tradicionales, son multifacéticas y pueden afectar significativamente la salud financiera y el acceso a oportunidades financieras. A continuación, se presentan los principales obstáculos y detalles sobre cada uno:

Cifra: Major Barriers to Financial Inclusion in Zimbabwe

Descripción:

This table, from a formal research publication, lists the key obstacles that prevent people across Zimbabwe from accessing and using formal financial services. The figure categorizes these challenges, highlighting issues such as high transaction costs, lack of trust in the banking system, and low levels of financial literacy. It provides a structured overview of why achieving full financial inclusion remains difficult.

Conclusiones clave:

- Financial inclusion faces multiple complex barriers, ranging from economic to social and educational issues.

- High service costs and bank fees are a primary obstacle, making financial services unaffordable for many low-income individuals.

- A significant portion of the population may lack the formal documentation, such as a national ID or proof of income, required to open a bank account.

- Low levels of financial literacy (a lack of understanding of financial products) and a general distrust in financial institutions are also major hindrances.

Application of Information:

- Understanding these barriers is essential for anyone interested in finance or investing in emerging markets.

- This knowledge helps investors identify both the risks and the opportunities in a region; for example, a fintech company that solves the documentation problem could unlock a massive new market.

- It highlights the global importance of creating accessible and appropriate financial products that cater to the needs of underserved populations.

- Falta de acceso a los servicios bancarios

- Barreras geográficas: En algunas áreas, particularmente en barrios rurales o urbanos desfavorecidos, puede haber escasez de sucursales bancarias, lo que dificulta que los residentes accedan a los servicios bancarios.

- Brecha digital: La falta de acceso a Internet o de alfabetización digital puede impedir que las personas interactúen con los servicios bancarios en línea, que se han vuelto cada vez más importantes para la banca moderna.

- High Fees

- Muchas personas no bancarizadas citan los altos costos asociados con el mantenimiento de una cuenta bancaria, como las tarifas de mantenimiento mensuales, los requisitos de saldo mínimo y los cargos por sobregiro, como un impedimento significativo.

- Desconfianza en las instituciones financieras

- Las prácticas históricas de discriminación, junto con los escándalos ampliamente publicitados que involucran a grandes bancos, han generado desconfianza hacia estas instituciones entre ciertas poblaciones. Este escepticismo puede desalentar la interacción con la banca tradicional.

- Falta de documentación necesaria

- Abrir una cuenta bancaria suele requerir una identificación oficial, un comprobante de domicilio y, en ocasiones, un número de seguro social. Los inmigrantes, los jóvenes y otras personas pueden carecer de estos documentos, lo que les impide acceder a los servicios bancarios.

- Preocupaciones sobre la privacidad

- Algunas personas prefieren no compartir la información personal necesaria para abrir una cuenta bancaria debido a preocupaciones de privacidad o temor al escrutinio del gobierno, especialmente entre las poblaciones indocumentadas.

- Participación en la economía informal

- Las personas que trabajan en la economía informal pueden preferir operar exclusivamente en efectivo para evitar impuestos o porque sus ingresos son inconsistentes e impredecibles, lo que hace más difícil mantener una cuenta bancaria.

- Irrelevancia percibida

- Algunas personas no ven un beneficio personal en tener una cuenta bancaria, ya sea porque viven de sueldo a sueldo sin necesidad aparente de ahorrar o invertir, o porque utilizan servicios financieros alternativos como cambio de cheques o giros postales para administrar sus finanzas.

Soluciones y esfuerzos para reducir las barreras

Las instituciones financieras, los organismos gubernamentales y las organizaciones sin fines de lucro están trabajando para reducir estas barreras a través de diversas iniciativas:

- Productos bancarios de bajo costo o sin costo: ofrecemos cuentas bancarias básicas sin tarifas o con tarifas bajas y sin requisitos de saldo mínimo.

- Programas de educación y alfabetización financiera: ayudamos a las personas a comprender los beneficios de la banca y cómo administrar una cuenta de manera eficaz.

- Soluciones de banca móvil e Internet: ampliando el acceso a los servicios bancarios para personas en zonas desatendidas o con problemas de movilidad.

- Programas Bank On: Colaboraciones entre ciudades, bancos y organizaciones sin fines de lucro para crear productos bancarios accesibles y aumentar la inclusión financiera.

Al abordar estas barreras, más personas pueden integrarse al sistema financiero formal, brindándoles oportunidades de crecimiento financiero, estabilidad y participación en la economía en general.

8.14 Managing Credit and Debt

Mantener un buen historial crediticio implica gestionar las deudas de forma responsable, realizar los pagos a tiempo y comprender el impacto de las consultas de crédito. Un enfoque estratégico en el uso del crédito puede mejorar y mantener un puntaje crediticio alto, lo que beneficia el futuro financiero del consumidor.

En resumen, gestionar el crédito de forma inteligente requiere comprender los términos y condiciones de los distintos productos crediticios, reconocer el impacto de las decisiones de endeudamiento y proteger activamente el propio crédito mediante una gestión informada y la disputa de inexactitudes.

Comparing Borrowing $1,000 Across Credit Options

When a consumer borrows $1,000, the total repayment amount can vary greatly depending on the credit source, interest rate, and fees involved. A careful comparison of options illustrates the real cost of credit:

- Credit Card: A standard credit card might have an 18% Annual Percentage Rate (APR) with no annual fee. If a borrower only makes minimum payments over one year, the total amount repaid could be approximately $1,180.

- Personal Loan from a Bank: A personal loan could have a 10% APR and a $25 origination fee. Repaying over one year would cost approximately $1,125, a lower total cost compared to using a credit card.

- Payday Loan: A payday lender might charge a $75 fee for a two-week $500 loan, rolled over once. Borrowing $1,000 could quickly escalate to $1,650 or more due to excessive fees and very short repayment periods.

🔹 Key takeaway:

Consumers must look beyond just the interest rate; initial fees, repayment terms, and hidden costs greatly influence the true cost of borrowing.

8.15 Understanding Grace Periods, Interest Methods, and Fees

El borrowing cost of using credit cards depends heavily on several factors:

- Grace Period: A period (typically 21–30 days) during which a borrower can pay off a new balance without incurring interest. Missing this period results in full interest charges.

- Interest Calculation Methods:

- Average Daily Balance: Most common; interest is calculated on the average balance owed each day during the billing cycle.

- Previous Balance: Interest is based only on the outstanding balance from the previous month.

- Adjusted Balance: Payments made during the billing cycle are subtracted before interest is calculated, usually favoring the borrower.

- Average Daily Balance: Most common; interest is calculated on the average balance owed each day during the billing cycle.

- Fees:

- Late Payment Fee: Charged if payment is not made by the due date.

- Over-limit Fee: Charged if spending exceeds the credit limit.

- Annual Fee: Some credit cards charge a yearly fee simply for ownership.

- Late Payment Fee: Charged if payment is not made by the due date.

🔹 Ejemplo:

A cardholder who misses the grace period on a $2,000 balance with an APR of 20% could pay an extra $400 annually in interest.

8.16 Soft vs. Hard Credit Inquiries

Credit inquiries affect credit scores differently:

- Soft Inquiry: Checking your own credit, or lenders reviewing your profile for preapproval offers. Soft inquiries do not impact your credit score.

- Hard Inquiry: Occurs when you apply for a new loan or credit card. Hard inquiries can lower your credit score by a few points and stay on the report for about two years.

🔹 Consejo:

Limit hard inquiries by applying for new credit only when necessary, as multiple hard pulls within a short time can signal risk to lenders.

8.17 Steps to Improve Your Credit Score

Improving and maintaining a good credit score requires consistent financial habits:

- Pay On Time: Payment history makes up 35% of a FICO score.

- Keep Balances Low: Maintain credit utilization below 30% of your credit limit.

- Limit New Credit Applications: Only open new credit accounts when necessary.

- Maintain Older Accounts: Length of credit history accounts for about 15% of your score.

- Diversify Credit Types: Having a mix of credit types, such as credit cards, auto loans, and mortgages, can boost a score.

🔹 Ejemplo:

If Laura pays off her balances and avoids opening new accounts for six months, her credit score could rise by 50 points or more, saving her thousands in future interest costs.

8.18 How Employers, Landlords, and Insurers Use Credit Reports

Credit reports aren’t only important for loans:

- Employers: Some employers, especially in financial services or security-sensitive jobs, may check credit reports to gauge responsibility.

- Landlords: Credit history helps landlords assess whether a tenant will reliably pay rent.

- Insurance Companies: Insurers may use credit-based insurance scores to determine auto or home insurance premiums.

🔹 Insight:

Maintaining good credit opens up opportunities not only for better borrowing terms but also for better job prospects and lower living costs.

8.19 The Payday Loan Cycle of Debt

Payday loans, while offering quick cash, often trap borrowers in a cycle of debt:

- High Fees: A $500 payday loan with a $75 fee must be repaid in two weeks. If not repaid, the borrower rolls over the loan, adding another $75.

- Debt Trap: Borrowers might end up paying more in fees than the original loan amount without ever reducing the principal.

🔹 Ejemplo:

John borrows $500 but rolls the loan over five times, paying $375 in fees—more than half the original loan amount—without reducing the $500 debt.

8.20 Finding Help and Credible Sources on Credit

To protect themselves, consumers should rely on trusted sources:

- Consumer Financial Protection Bureau (CFPB): Provides free resources on credit rights.

- Federal Trade Commission (FTC): Offers advice on combating fraud.

- AnnualCreditReport.com: The only federally authorized site for obtaining a free yearly credit report.

🔹 Tip:

Checking credit reports at least once a year allows consumers to catch and correct errors early, maintaining better credit health.

The Role of Cosigners and Collateral in Loans

Understanding cosigners and collateral can improve loan terms:

- Cosigner: A trusted person who promises to repay if the borrower defaults, often helping borrowers with limited credit histories qualify for better rates.

- Collateral: Assets pledged to secure a loan (e.g., car, home). Secured loans typically offer lower interest rates because the lender can recover the asset if the borrower defaults.

🔹 Ejemplo:

Mark, a recent college graduate, qualifies for a 5% auto loan instead of a 10% loan because his father cosigned the loan.

Conclusión

Incorporating these deeper insights ensures consumers are fully prepared to manage credit wisely, avoid costly mistakes, and build strong, stable financial futures. Empowered with knowledge, they can navigate the credit landscape confidently and strategically.

Información clave de la lección:

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.