Local : Normes budgétaires et meilleures pratiques

Objectifs d'apprentissage de la leçon :

Introduction:

Cette section est consacrée à normes budgétaires et les meilleures pratiques de gestion des dépenses. Il guide les utilisateurs dans la création de budgets, en faisant la distinction entre fixé et variable Cette section aborde la question des dépenses et la priorisation des besoins par rapport aux envies afin de garantir la stabilité financière. Elle met l'accent sur les stratégies permettant de maintenir un budget aligné sur les objectifs financiers à court et à long terme.

- Comprendre les bases de la budgétisation : Apprenez à créer un budget qui gère efficacement les revenus et suit les dépenses. Cela aide les utilisateurs à répartir correctement leurs fonds, à éviter les dépenses excessives et à jeter les bases d'un avenir meilleur. à court terme et à long terme stabilité financière.

- Distinguer les charges fixes des charges variables : Acquérir une compréhension claire de dépenses fixes (les coûts fixes comme le loyer ou l'assurance) et dépenses variables (les coûts fluctuants comme l'alimentation ou les loisirs). Cette distinction permet aux utilisateurs de mieux prioriser leurs dépenses essentielles et de réduire leurs dépenses discrétionnaires.

- Prioriser les besoins plutôt que les désirs : Identifiez la différence entre besoins (par exemple, le logement, la nourriture) et veut (Par exemple, les sorties au restaurant, les vacances). Cela permet aux utilisateurs de mieux gérer leur budget, en s'assurant que les dépenses essentielles sont couvertes avant d'envisager les dépenses discrétionnaires.

- Adapter les stratégies budgétaires au besoin : Comprendre comment utiliser outils budgétaires et développer la flexibilité nécessaire pour ajuster le budget en fonction des dépenses imprévues, des variations de revenus ou de nouveaux objectifs financiers. Cela garantit que le budget reste réaliste et réalisable.

Introduction

L'établissement d'un budget et la gestion des dépenses sont des composantes essentielles de la planification financière personnelle. En créant un budget détaillé, chacun peut gérer efficacement ses revenus, répartir ses fonds entre les dépenses essentielles et non essentielles, et mettre de l'argent de côté pour l'épargne et les investissements. Ce chapitre met l'accent sur l'importance de la budgétisation, la distinction entre les dépenses fixes et variables, et l'élaboration de stratégies permettant de maintenir une certaine flexibilité dans la gestion des objectifs financiers à court et à long terme. Savoir hiérarchiser les besoins et les envies et utiliser des outils budgétaires fiables est fondamental pour atteindre la stabilité financière et la réussite à long terme.

Comprendre l'importance de la budgétisation

UN budget est un plan financier qui aide les particuliers à gérer leurs finances revenus, dépenses, et économies. Établir et tenir un budget est essentiel pour atteindre ses objectifs financiers, à court comme à long terme. Cela permet de visualiser clairement ses dépenses et d'identifier les postes où il est possible de réduire ses coûts ou d'augmenter son épargne.

L'établissement d'un budget nécessite une exécution régulière suivi des dépenses afin de garantir que les dépenses soient conformes au plan. Il est également important de noter que transactions récentes Les dépenses peuvent ne pas apparaître immédiatement dans les états financiers ; il est donc essentiel de tenir un registre à jour des dépenses pour une budgétisation précise.

Dépenses fixes vs. Dépenses variables

Un élément clé de la budgétisation est de comprendre la différence entre fixé et dépenses variables:

- Dépenses fixesIl s'agit de coûts réguliers et constants, tels que le loyer, les mensualités hypothécaires, les charges et l'assurance. Ils restent relativement stables chaque mois.

- Dépenses variablesCes dépenses fluctuent en fonction de l'utilisation ou des besoins, comme les courses, les loisirs ou les voyages.

La distinction entre ces deux types de dépenses permet aux individus d'établir des priorités. dépenses essentiellesLes dépenses essentielles, telles que le logement, l'alimentation et les soins de santé, doivent toujours primer sur les dépenses discrétionnaires comme les sorties au restaurant ou les loisirs. Lors de l'établissement d'un budget, les dépenses indispensables doivent toujours être prioritaires.

Prioriser les besoins par rapport aux désirs

Lors de l'établissement d'un budget, il est crucial d'identifier besoins et veut. Besoins sont essentiels à la survie ou au bien-être, comme le logement, les services publics et l'alimentation, tandis que veut ce sont des biens ou services non essentiels, tels que les produits de luxe, les vacances ou les repas au restaurant.

En distinguant ces catégories, les individus peuvent mieux répartir leurs revenus et s'assurer que les dépenses essentielles sont couvertes avant de se consacrer aux dépenses discrétionnaires. Ce processus permet d'éviter les dépenses excessives et encourage… stabilité financière à long terme.

Chiffre: Règle budgétaire 50-30-20

Description:

Cette figure représente le Règle budgétaire 50-30-20, un cadre largement recommandé pour la gestion des finances personnelles. Il suggère de diviser les revenus en trois catégories : 50% pour besoins (dépenses essentielles comme le loyer et les charges), 30% pour veut (achats non essentiels, mais agréables à avoir), et 20% pour économies (L'argent mis de côté pour des projets futurs ou en cas d'urgence). Cette ventilation permet aux particuliers d'adopter une approche équilibrée entre dépenses et épargne.

Points clés à retenir:

- 50% une partie des revenus devrait être allouée à besoins, couvrant les dépenses essentielles à la vie quotidienne.

- 30% les revenus peuvent être utilisés pour veut, comme les divertissements, les sorties au restaurant ou les loisirs.

- 20% Les revenus devraient être investis dans économies, contribuant ainsi à bâtir une sécurité financière pour l'avenir.

- Le Règle 50-30-20 propose une approche simple mais efficace de la planification financière.

- Elle encourage les individus à vivre selon leurs moyens tout en constituant une épargne à long terme.

Application des informations :

Le Règle 50-30-20 est un outil précieux pour les personnes souhaitant gérer efficacement leurs finances. Il aide à équilibrer les dépenses entre besoins essentiels et envies, tout en privilégiant l'épargne pour assurer leur sécurité financière future. Ce cadre est particulièrement utile pour ceux qui débutent dans la gestion de leurs finances ou qui recherchent une méthode simple pour maîtriser leur budget.

Utilisation d'outils budgétaires fiables

Les outils budgétaires, tels que applications mobiles et plateformes numériques, Ces outils sont indispensables pour suivre ses revenus, ses dépenses et son épargne en temps réel. Ils permettent de fixer des limites de dépenses, de recevoir des alertes pour les factures à venir et de suivre ses progrès vers ses objectifs financiers. Il est important de bien les choisir. outils budgétaires fiables développé par prestataires impartiaux, en veillant à ce qu'ils soient dignes de confiance et sécurisés.

De nombreux outils permettent également de suivi automatique de vos dépenses en liant vos comptes bancaires, ce qui facilite la tenue d'un budget précis. Pour ceux qui préfèrent les méthodes manuelles, la création d'un simple tableur peut être tout aussi efficace.

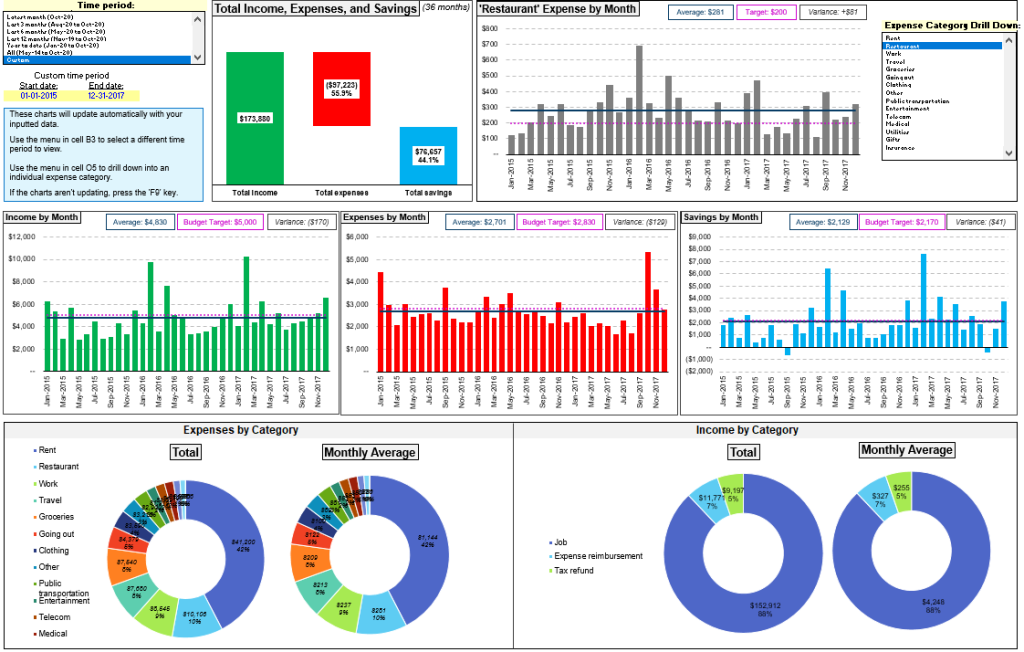

Chiffre: Tableau de bord des revenus, dépenses et épargne totaux

Description:

Ce graphique présente un tableau de bord budgétaire complet affichant revenus, dépenses et épargne sur une période de 36 mois. Il comprend divers graphiques, tels que des diagrammes à barres pour revenus mensuels, dépenses et épargne, ainsi que des diagrammes circulaires montrant dépenses par catégorie et revenu par catégorie. Les utilisateurs peuvent consulter le détail de leurs dépenses et revenus moyens, de leurs objectifs budgétaires et des écarts, ce qui leur permet de suivre leurs habitudes de dépenses et d'épargne au fil du temps.

Points clés à retenir:

- Le tableau de bord fournit un comparaison claire du revenu total, des dépenses et de l'épargne, ce qui facilite l'analyse de la santé financière.

- Graphiques à barres mensuels permet de suivre les tendances en matière de revenus, de dépenses et d'épargne, et de révéler des schémas sur une période de 3 ans.

- Diagrammes circulaires catégoriser les revenus et les dépenses, en indiquant où la majeure partie de l'argent est gagnée et dépensée.

- Objectifs budgétaires et variances Mettre en évidence les domaines où les dépenses ont dépassé ou sont restées dans les limites du budget, aidant ainsi les utilisateurs à identifier leurs habitudes financières.

- Les utilisateurs peuvent périodes de filtrage et explorer en détail en catégories de dépenses spécifiques pour une analyse plus détaillée.

Application des informations :

Ce tableau de bord est un outil efficace pour les personnes qui cherchent à surveiller et contrôler leurs finances. Cela aide les utilisateurs identifier les tendances, fixer des objectifs budgétaires, et suivre les habitudes de dépenses au fil du temps. Pour les investisseurs, comprendre les habitudes de dépenses personnelles peut être essentiel pour prendre des décisions financières éclairées et allouer efficacement les fonds.

Gestion budgétaire des entreprises et des ménages

Les outils budgétaires, tels que applications mobiles et plateformes numériques, Ces outils sont indispensables pour suivre ses revenus, ses dépenses et son épargne en temps réel. Ils permettent de fixer des limites de dépenses, de recevoir des alertes pour les factures à venir et de suivre ses progrès vers ses objectifs financiers. Il est important de bien les choisir. outils budgétaires fiables développé par prestataires impartiaux, en veillant à ce qu'ils soient dignes de confiance et sécurisés.

De nombreux outils permettent également de suivi automatique de vos dépenses en liant vos comptes bancaires, ce qui facilite la tenue d'un budget précis. Pour ceux qui préfèrent les méthodes manuelles, la création d'un simple tableur peut être tout aussi efficace.

Budgétisation à moyen et long terme

Tout en établissant un budget pour dépenses immédiates est essentiel, il est tout aussi important de considérer objectifs financiers à moyen et long terme. Cela inclut l'épargne pour retraite, l'achat d'une maison, ou constituer un fonds d'urgence. Lors de l'élaboration d'un budget, les individus doivent veiller à allouer des fonds à la fois aux besoins à court terme et aux objectifs futurs.

Un budget équilibré prend en compte à la fois priorités immédiates et leurs objectifs financiers futurs, permettant aux particuliers de se préparer aux situations d'urgence et bâtir un patrimoine au fil du temps.

Flexibilité budgétaire

L'une des clés d'une gestion budgétaire réussie est d'être flexible. Les circonstances de la vie et la situation financière peuvent évoluer, notamment en cas de dépenses imprévues, de variations de revenus ou de nouveaux objectifs financiers. Face à ces changements, il est important d'être… confiant dans l'ajustement du budget Pour s'adapter à la nouvelle situation, il faudra peut-être réduire les dépenses non essentielles ou trouver des moyens d'augmenter ses revenus.

Être motivé à régulièrement revoir et ajuster Le budget aide les individus à garder le cap et à prendre des décisions financières éclairées, même face à des difficultés imprévues.

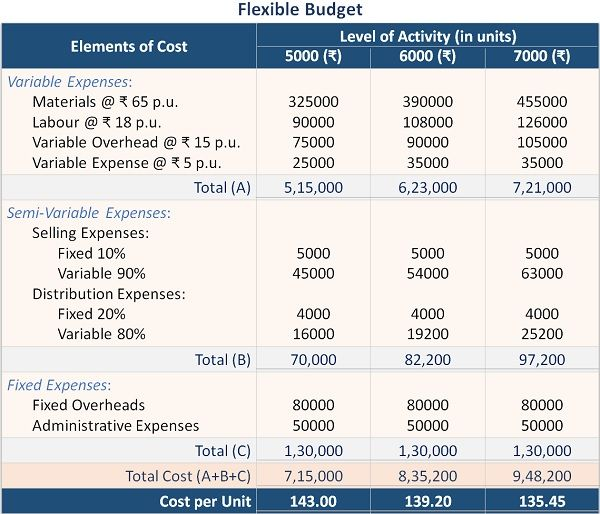

Chiffre: Budget flexible

Description:

Cette figure montre un budget flexible Le tableau détaille les coûts à différents niveaux de production : 5 000, 6 000 et 7 000 unités. Il répartit les dépenses en trois grandes catégories : Dépenses variables, Dépenses semi-variables, et Charges fixes, montrant comment les coûts évoluent en fonction du volume de production. Les coûts variables augmentent directement avec le niveau d'activité, tandis que les coûts fixes restent constants et que les charges semi-variables comportent à la fois des composantes fixes et variables. coût unitaire elle diminue à mesure que le volume de production augmente, ce qui indique des économies d'échelle.

Points clés à retenir:

- Dépenses variables elles augmentent proportionnellement à la production, reflétant des coûts qui varient par unité produite.

- Dépenses fixes restent inchangés quel que soit le volume de production, contribuant ainsi à des frais généraux constants.

- Dépenses semi-variables présentent un mélange de caractéristiques fixes et variables, s'adaptant partiellement aux niveaux d'activité.

- Coût unitaire diminue à mesure que la production augmente, ce qui met en évidence les économies d'échelle et une répartition plus efficace des coûts.

- Le budget flexible est utile pour planification et prise de décision, permettant de comprendre comment les différents niveaux de production influent sur les coûts.

Application des informations :

Comprendre ce qu'est un budget flexible est essentiel pour les entreprises. s'adapter aux variations du volume de production sans compromettre la maîtrise des coûts. Il permet aux gestionnaires de prévoir l'évolution des coûts à différents niveaux d'activité, facilitant ainsi la prise de décision. planifier, allouer les ressources, et identifier les domaines où des économies peuvent être réalisées.. Pour les investisseurs, cela permet d'évaluer dans quelle mesure une entreprise est capable de gérer ses coûts et de maintenir sa rentabilité dans différentes conditions d'exploitation.

Motivation à long terme dans la budgétisation

Une gestion budgétaire réussie ne se limite pas à la gestion des dépenses quotidiennes ; elle exige une vision à long terme. Les individus doivent être incités à envisager cette possibilité. au-delà des besoins et désirs immédiats Lors de l'élaboration d'un budget, concentrez-vous plutôt sur la réalisation des objectifs. bien-être financier à long terme.

Par exemple, mettre régulièrement de l'argent de côté pour un fonds d'urgence ou un compte de retraite, même face à des tentations de dépenses à court terme, permet de se constituer une sécurité financière à long terme.

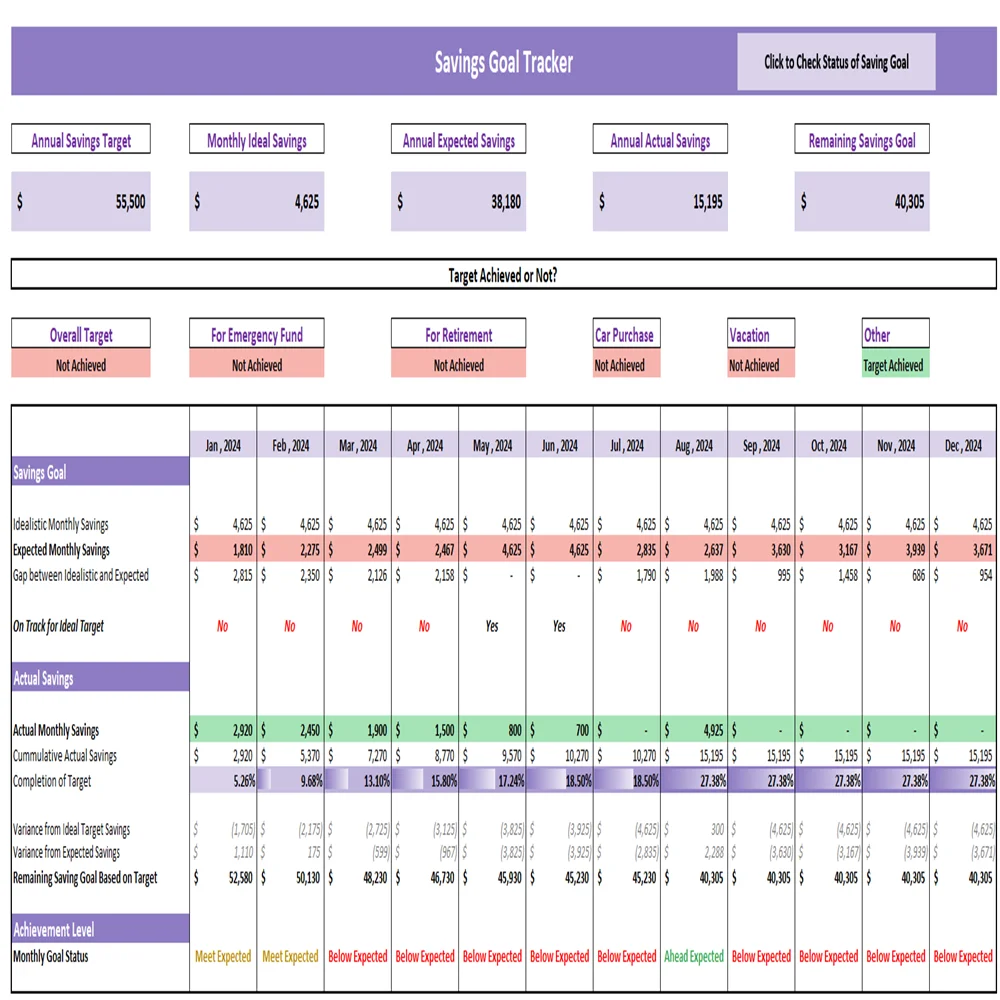

Chiffre: Suivi des objectifs d'épargne

Description:

Cette figure représente un Suivi des objectifs d'épargne qui suit l'évolution de l'épargne mensuelle et annuelle. Il inclut des indicateurs clés tels que l'épargne mensuelle idéale, l'épargne annuelle prévue et l'épargne annuelle réelle. Le tableau catégorise différents objectifs d'épargne comme les fonds d'urgence, la retraite, l'achat d'une voiture et les vacances, en indiquant si l'objectif d'épargne a été atteint ou non chaque mois. L'outil de suivi permet une comparaison entre attendu et économies réelles, en soulignant les lacunes et en indiquant si les performances atteignent ou non les objectifs.

Points clés à retenir:

- Le traqueur aide les utilisateurs suivre les objectifs d'épargne en fixant des objectifs mensuels et annuels.

- Niveau de réussite est clairement affiché, indiquant si des économies sont réalisées. conforme aux attentes, en avance ou en deçà.

- Différentes catégories d'épargne comme retraite, fonds d'urgence et vacances sont suivies séparément afin de se concentrer sur des objectifs financiers spécifiques.

- La décomposition visuelle aide à comprendre où des lacunes existent et quels mois ont été plus ou moins performants.

- De manière constante inférieur aux prévisions Les économies réalisées peuvent indiquer la nécessité de réévaluer les stratégies budgétaires ou les pratiques d'épargne.

Application des informations :

En utilisant un suivi des économies cela permet aux individus de planifier efficacement En fixant des objectifs clairs et en suivant les progrès, cela aide les utilisateurs à adapter leurs comportements financiers, à prendre des décisions éclairées concernant leurs dépenses et à s'assurer qu'ils sont sur la bonne voie pour atteindre leurs principaux objectifs financiers. Pour les investisseurs ou les apprenants, cela démontre l'importance de planification régulière des économies et un suivi pour parvenir à une stabilité financière à long terme.

Informations clés sur la leçon :

- L'établissement d'un budget permet de gérer efficacement ses dépenses. UN budget Il sert de plan financier permettant de suivre les revenus, les dépenses et l'épargne. Il permet aux utilisateurs d'allouer des fonds aux besoins essentiels tout en mettant de l'argent de côté pour les autres. économies et les objectifs futurs.

- Les dépenses fixes et les dépenses variables nécessitent des stratégies budgétaires différentes. Dépenses fixes comme le loyer, l'assurance et les services publics restent constants, tandis que dépenses variables Les dépenses telles que l'alimentation ou les loisirs fluctuent. Faire la distinction entre ces deux types de dépenses permet aux utilisateurs de prioriser leurs dépenses essentielles et d'ajuster en conséquence leurs dépenses discrétionnaires.

- La règle 50-30-20 offre une approche équilibrée de la gestion budgétaire. Allouer 50% de revenus aux besoins, 30% veut, et 20% aux économies. Cette méthode offre un moyen simple mais efficace de gérer ses dépenses, d'économiser de l'argent et de se constituer une sécurité financière au fil du temps.

- Des outils budgétaires fiables facilitent la planification financière. Des outils comme les applications, les tableaux de bord numériques ou les tableurs permettent aux utilisateurs de suivre leurs revenus, leurs dépenses et leur épargne en temps réel. Ces outils les aident à analyser leurs habitudes financières, à ajuster leurs dépenses et à atteindre leurs objectifs à court et à long terme.

- La flexibilité budgétaire est essentielle. La flexibilité budgétaire, qui permet d'ajuster son budget en fonction des variations de revenus ou des dépenses imprévues, contribue à la stabilité financière. Cette capacité d'adaptation permet aux utilisateurs de poursuivre leurs objectifs financiers malgré les difficultés.

- La motivation à long terme est le moteur de la réussite budgétaire. Mettre régulièrement de côté des fonds pour épargne d'urgence ou comptes de retraite, même en cas de tentation face à des opportunités de dépenses à court terme, se constitue une sécurité financière au fil du temps.

Déclaration finale : Un budget bien géré est essentiel pour atteindre la stabilité financière. En comprenant la différence entre les dépenses fixes et variables, en utilisant des outils budgétaires efficaces et en s'adaptant aux changements, il est possible de bâtir une réussite financière à court et à long terme. L'application de ces normes et bonnes pratiques budgétaires ouvre la voie à un avenir financier sûr et prospère.