06

जून

व्यक्तिगत वित्त

में बिना श्रेणी

टिप्पणियाँ

वर्तमान स्थिति

दाखिला नहीं

कीमत

बंद किया हुआ

शुरू हो जाओ

यह अवधि वर्तमान में बंद है

अवधि सामग्री

अध्याय 1: व्यक्तिगत वित्त का परिचय

अध्याय 2: वित्तीय दृष्टिकोण और व्यवहार

अध्याय 3: आय और करियर का मार्ग प्रशस्त करना

अध्याय 4: वित्तीय योजना और लक्ष्य निर्धारण

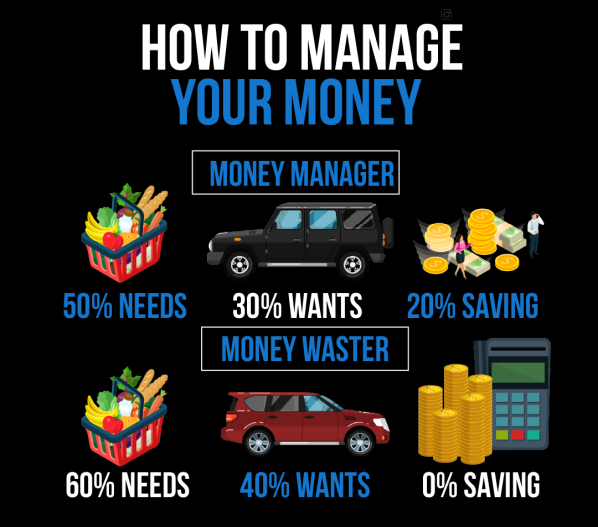

अध्याय 5: बजट और व्यय प्रबंधन

अध्याय 6: उपभोक्ता निर्णय-निर्माण