第11章: 税務計画と戦略(米国)

レッスンの学習目標:

導入: 納税義務を理解し、効果的な税務戦略を実行することは、財務結果を最適化するために不可欠です。このセクションでは、さまざまな種類の税金、主要な税務フォーム、高度な税務計画テクニックについて説明します。

- 納税義務を理解する: 米国の納税者が連邦政府、州政府、地方政府に納税して公共サービスの資金を確保する義務について学びます。

- 税金の種類と影響を理解する: さまざまな税金の種類について理解を深める 所得税、消費税、財産税、 そして キャピタルゲイン税、 そしてそれがあなたの経済状況にどのような影響を与えるかを説明します。

- 納税申告書と納税申告書を活用する: 次のような主要な税務フォームの目的と正しい使用方法を理解する フォーム 1040 そして W-4 税額を正確に計算し、源泉徴収を管理します。

- 高度な税務戦略の実装: 高度な税務計画テクニックを探求する 収入と控除のタイミング、 投資税の最適化、 そして 相続税対策 税負担を最小限に抑えるため。

A. 納税義務

納税義務を理解することは非常に重要です。米国のすべての納税者は、連邦政府、州政府、地方自治体に納税する義務があります。これにより、道路の維持管理、公教育、緊急サービスなどの公共サービスに資金が提供され、維持されます。

- 例: グラフィック デザイナーのエマは、連邦所得税が控除される給与を稼いでいます。この控除は、彼女を含むすべての国民の安全を守る国防費として役立っています。

B. 税金の種類と影響

課税される税金の種類と額は、収入源、収入額、支出習慣に基づいて異なります。たとえば、消費税は低所得者からより多くの割合の収入を徴収するため、逆進的であると考えられています。

公平性を促進し、特定の行動を奨励し、さまざまな政府サービスをサポートするために、異なる種類の収入には異なる税率が課されます。たとえば、長期資本利得には、貯蓄と投資を奨励するために低い税率が適用されます。

- 例: 年間収入が $50,000 のジェームズは、同じ $1,000 のテレビを購入した場合、収入が $150,000 のオリビアに比べて、収入のより高い割合を売上税として支払います。

稼得所得:

賃金や給与などの稼得所得には、個人が該当する税率区分に応じて 10% から 37% の範囲の連邦所得税率が適用されます。

連邦所得税は国家のプログラムやサービスに資金を提供し、州所得税は州レベルのプログラムに資金を提供します。

社会保障税やメディケア税などの給与税は、連邦レベルでそれぞれのプログラムに資金を提供します。

- アリスの給与は $80,000 で、連邦所得税の税率は 22% です。アリスが適格配当金として $2,000 を受け取り、長期資本利得として $3,000 を受け取った場合、最高所得税率ではないと仮定すると、これらには最高税率 15% で課税されます。彼女の給与は 22% までのさまざまな税率で課税されますが、投資所得はより低い税率で課税されるため、彼女の税務戦略の全体的な効率が向上します。

- ボブは独立請負業者で、$50,000 の収入があり、それを Schedule C で報告しています。彼の収入は自営業税の対象で、これには社会保障税とメディケア税の従業員分と雇用主分の両方と所得税が含まれます。ボブは SEP IRA に拠出することを選択するかもしれません。これにより課税所得が減り、退職後の貯蓄が可能になります。

不労所得:

配当金、利息、キャピタルゲインなど、投資から得られる収入。

利息収入:

通常、貯蓄口座や債券などの投資から得られる利子所得は、稼得所得と同じ税率で通常所得として課税されます。

キャピタルゲイン:

キャピタルゲインとは、株式や不動産などの資産の売却による利益のことです。短期キャピタルゲイン(1 年未満保有の資産)は通常の所得として課税されますが、長期キャピタルゲインは所得レベルに応じて、通常 0%、15%、または 20% という低い税率が適用されます。

税率比較:

キャピタルゲインなどの不労所得は、労所得と比較して税率が異なる場合があります。そのため、長期保有の投資では税負担が低くなることがよくあります。

消費税:

消費税はほとんどの商品と一部のサービスに適用されます。食料品や処方薬などの必需品は、必需品に対する税負担を軽減するために免税となることがよくあります。

売上税は通常、州および地方レベルで課され、州および地方政府の運営資金として使用されます。

固定資産税:

不動産税は通常、地方自治体によって徴収され、公立学校や緊急サービスなどの地域サービスに資金を提供します。

所得と資本利得

稼得所得は通常、限界税率で課税されます。つまり、所得が増えると、税率区分を通じて税率も上がります。この累進課税制度は、所得が高い人が課税ベースに占める割合が高くなるように設計されているのです。

一方、キャピタルゲインは、企業や株式市場への投資を奨励するために、通常、低い税率で課税されます。この優遇税率は、長期投資が経済成長に貢献するという考え方を反映して、1年以上保有される長期投資に適用されます。

株式からの配当には適格配当と非適格配当があり、適格配当は長期資本利得と同様に低い税率の恩恵を受けます。

- 1. 稼得所得のシナリオ:

- 人物: ソフトウェア開発者のジェーン

- 年俸: $85,000

- 連邦所得税率: 彼女の税率区分では24%

- 州税率: 5% (彼女の州)

- FICA 税: 7.65% (社会保障とメディケアの合計)

- シナリオ: ジェーンの手取り額は、給与から自動的に差し引かれるさまざまな税金の影響を受けます。401(k) または従来の IRA に拠出すると、課税所得が減り、所得税の支払いが少なくなる可能性があります。

- 2. キャピタルゲインシナリオ:

- 人物: 投資家のアレックス

- 株式売却益:$20,000(1年以上保有)

- 連邦キャピタルゲイン税率: 15% (彼の収入レベルに対して)

- 州税率: なし (彼の州では)

- シナリオ: アレックスは 1 年以上保有していた株式を売却します。売却による利益は長期キャピタル ゲインと呼ばれ、通常の所得税率ではなく 15% で課税されますが、通常の所得税率の方が高くなります。

C. 納税申告書と納税額

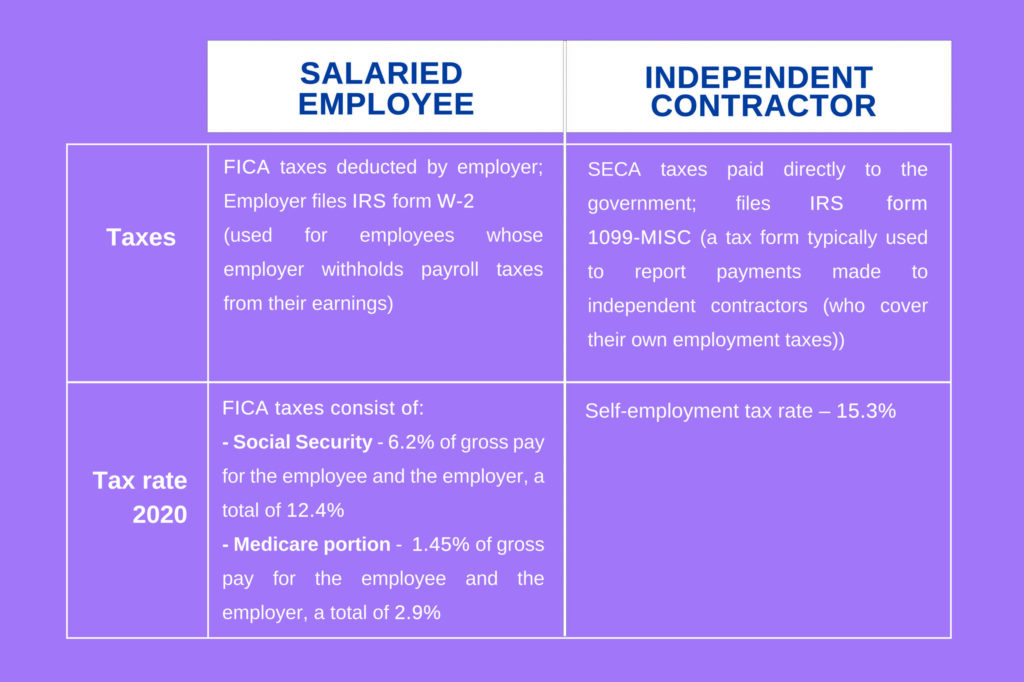

図のタイトル: 給与制従業員と独立した営業担当者: グローバル企業にとってどちらが最適ですか?

ソース: エクスプレスグローバル雇用

説明: このインフォグラフィックは、グローバル企業で給与制の従業員を雇用する場合と独立した営業担当者を雇用する場合のメリットと課題を比較していると思われます。コスト、柔軟性、制御、拡張性などの主要な要素を概説し、各オプションがさまざまなビジネス ニーズと目的にどのように適合するかについての洞察を提供します。

重要なポイント:

- コスト効率は、給与制の従業員と独立した営業担当者とでは大きく異なる可能性があり、後者の方が初期投資が少なくて済む場合が多くあります。

- 独立した営業担当者の場合、柔軟性と拡張性が高くなるため、企業は市場の変化に迅速に対応できます。

- ブランドの表現や販売戦略に対するコントロールは、一般的に給与所得者の方が強いです。

- どちらを選択するかは、企業の戦略目標、予算、市場動向によって異なります。

応用: 各雇用モデルの長所と短所を理解することは、グローバルに事業を展開する企業にとって非常に重要です。企業は、十分な情報に基づいた決定を下すために、業務上のニーズ、成長戦略、および販売プロセスに求められる制御レベルを評価する必要があります。この分析は、国際的に事業を拡大したり、営業部隊を最適化したりすることを計画している人事担当者、ビジネス戦略家、意思決定者にとって特に役立ちます。

1040 などの納税申告書を使用すると、個人は連邦所得税を計算できます。還付金を受け取れるか、または追加の支払いが必要になるかは、課税年度中の源泉徴収と控除によって決まります。

- 例: フォーム 1040 に記入した後、ジェイコブは過剰な源泉徴収により税金を過払いしており、還付を受ける資格があることに気付きました。

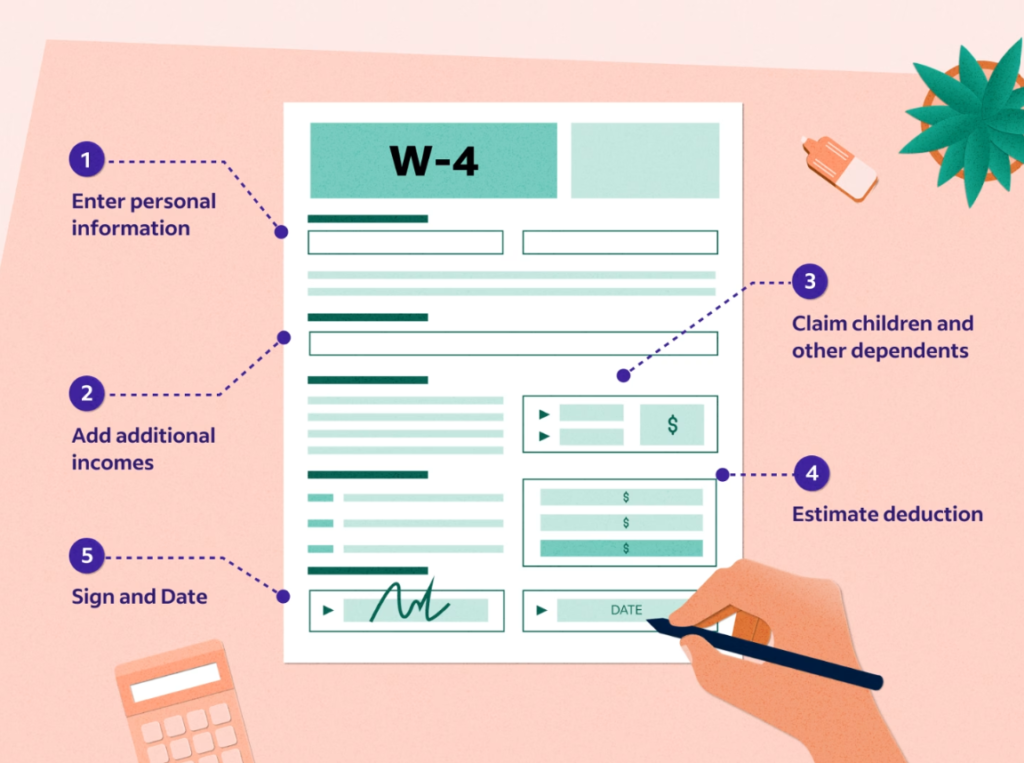

フォーム W-4:

就職時に、従業員は給与からいくらの税金を差し引くかを雇用主に通知するために W-4 フォームに記入します。このフォームでは、従業員の申告状況、複数の仕事、および従業員が請求する予定の控除やクレジットが考慮されます。

例: アリスは給与所得者の仕事で W-4 を調整して、正しい税額が源泉徴収されるようにし、不足納税の罰金や年末の多額の税金請求を回避することができます。

図のタイトル: W-4 フォームで何を請求するかを理解する

ソース: 確かに

説明: このインフォグラフィックは、給与から源泉徴収される連邦所得税の額を決定するために不可欠な W-4 フォームの記入方法を視覚的にガイドするものと思われます。個人情報、複数の仕事または配偶者の収入、扶養家族、その他の調整、および最終申告に関するセクションが含まれる場合があります。目的は、従業員が正しい源泉徴収額を請求して、納税義務を負ったり、納税年度末に多額の還付金を受け取ったりしないようにすることです。

重要なポイント:

- W-4 フォームは、源泉徴収税額を税額に合わせて設定するために不可欠です。

- 控除の請求は、クレジットと控除を計算するためのより直接的なアプローチに置き換えられました。

- 収入と控除額を正確に報告することで、税金の不足や過剰支払いを回避し、バランスの取れた納税状況を実現できます。

- フォームには、源泉徴収額を納税義務に合わせて調整するための追加収入、控除、および追加源泉徴収のセクションが含まれています。

応用: W-4 を適切に記入すると、給与明細が実際の納税義務を可能な限り正確に反映するようになり、財務計画に大きな影響を与える可能性があります。複数の仕事に就いている人、給与以外の収入が多い人、さまざまな控除やクレジットがある人にとっては特に重要です。このフォームの操作方法を理解することで、従業員は税負担をより効果的に管理でき、財務の健全性と計画性が向上します。

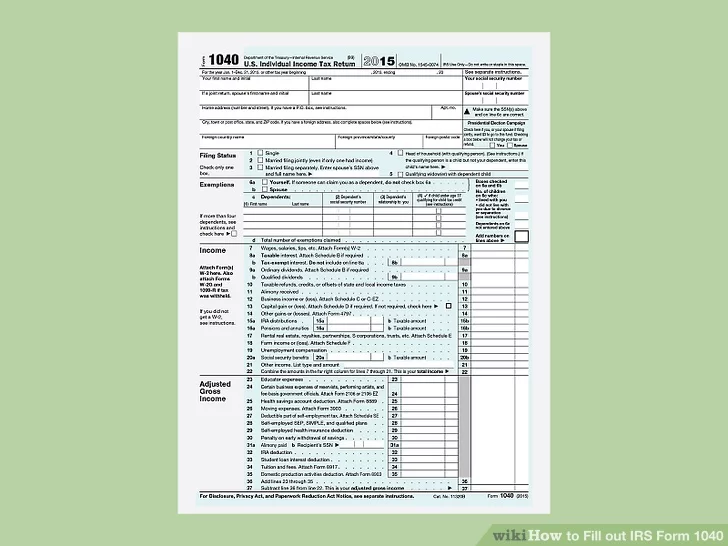

フォーム 1040:

図のタイトル: IRS フォーム 1040 の記入手順ガイド

ソース: ウィキハウ

説明: このインフォグラフィックは、個人の総所得を報告するために使用される標準的な連邦所得税申告書である IRS フォーム 1040 を正しく記入する方法について、視覚的に段階的に説明したガイドであると思われます。個人情報、所得の詳細、控除の請求、および支払うべき税金または還付金の計算方法に関するセクションが含まれる可能性があります。目的は、フォームの各部分を管理しやすいステップに分割することで、個人の納税申告プロセスを簡素化することです。

重要なポイント:

- IRS フォーム 1040 は、年間所得の報告、納税額の計算、控除およびクレジットの請求に不可欠です。

- フォームを正確に記入することで、税法の遵守が保証され、法定控除や税額控除を最大限に活用できるようになります。

- フォームの各セクションを理解することで、エラーや監査の可能性を減らすことができます。

応用: IRS フォーム 1040 を適切に記入することは、すべての納税者にとって重要です。この知識は、税法や税制の複雑さを理解し、個人が正しい税額を支払うことを保証する上で役立ちます。これは、納税義務をよりよく理解し、納税シーズンに向けて計画を立て、納税準備でよくある落とし穴を避けたいと考えている人にとって特に有益です。

納税年度の終わりに、個人はフォーム 1040 に記入して実際の税額を計算します。納税者には、支払うべき合計税額と源泉徴収または予定納税ですでに支払った税額に基づいて、還付を受けるか、追加の税金を支払うことになります。

例: 独立請負業者が Schedule C で収入を報告し、税金が源泉徴収されないため、四半期ごとに予定納税を行う必要があります。

例: ボブの 1040 には Schedule C の収入が含まれるため、所得税に加えて自営業税を計算する必要があります。

強制控除と任意控除

強制控除: これらは必須であり、連邦税、州税、地方税、社会保障、メディケアが含まれます。

任意控除: これらはオプションであり、退職金口座への拠出や慈善寄付が含まれます。

給与税:

給与税は従業員の給与から自動的に差し引かれ、社会保障とメディケアへの拠出金も含まれます。

税額控除と税額控除:

税額控除は税額をドル単位で減らし、控除は課税所得を減らします。税額控除は払い戻し可能または払い戻し不可の場合があります。

- 控除の例: アリスの控除対象費用が $1,000 で、税率区分が 22% の場合、この控除により $220 の税金が節約されます ($1,000 * 22%)。

- 控除の例: ボブが $1,000 の税額控除の資格を満たしている場合、税額控除によって税負担が 1 ドルにつき減額されるため、税率区分に関係なく $1,000 少ない税金を支払うことになります。

税額控除の例:

- 児童税額控除(払い戻し可能)

- アメリカ機会税額控除(一部払い戻し可能)

- 生涯学習クレジット(返金不可)

D. 地方税

地方税は市や郡の特定のプロジェクトに資金を提供します。たとえば、固定資産税は郡ごとに異なり、地元の学校や公共事業に資金を提供することがよくあります。

- 例: サラは、隣の郡で最近大規模な道路改良工事が行われたため、その郡のいとこよりも高い固定資産税率を支払っています。

E. 税金の計算

税金を計算するには、所得額や購入の種類など、さまざまな要素を理解する必要があります。連邦所得税は累進課税で、所得レベルが高くなると税率も高くなりますが、消費税は所得に関係なくすべての人に同じ税率が適用されます。

- 例: フリーランスの写真家であるノアは、高所得層に属しているため、アシスタントよりも高い限界税率を所得に対して支払います。

収入と支出に関する税金の例

収入源 | 額 | 連邦税率 | 州税率 | 売上税支払済 |

給料 | $60,000 | 22% | 6% | $600 |

興味 | $500 | 22% | 6% | 該当なし |

資本利得 | $2,000 | 15% | 0% | 該当なし |

例: ジョンは $60,000 の給与を稼ぎ、$500 の利息収入があり、株式を売却して $2,000 の利益を得ています。彼の総税額は、これらの金額に基づいて計算され、支出と該当する州税が調整されます。

F. 税制上の優遇措置とインセンティブ

控除や税額控除などの税制優遇措置は、納税額を軽減し、個人の財務に大きな影響を与える可能性があります。控除は納税額を直接減らし、控除は課税所得を減らします。

- 例: ミアは 401(k) プランに拠出することで課税所得が減り、すぐに税制上の優遇措置を受けることができます。

G. 税の影響を受ける投資

投資は、保有期間と収入の種類に基づいて異なる税制の対象となります。たとえば、長期のキャピタルゲインは短期のキャピタルゲインよりも低い税率で課税されます。

- 例: カルロスは 1 年以上保有していた株式を売却し、短期利益に対する税率よりも低い長期キャピタルゲイン税率の恩恵を受けました。

H. 納税者の申告義務

すべての就労者は毎年 IRS に所得を報告する必要があり、その結果、過払い分の税金が還付されるか、源泉徴収額が十分でない場合は支払い義務が生じます。

- 例: 教師のリラは、税金を申告したところ、さまざまな教育クレジットにより IRS から還付金を受け取る権利があることに気付きました。

I. 地方税の差異

学校の資金やインフラのための地方税などの地方税は、各コミュニティの独自のニーズと決定を反映して、自治体によって異なります。

- 例: マークは、市が公立学校への資金提供を優先しているため、固定資産税が高い市に住んでいます。

税額控除と控除

税額控除や控除を理解して活用することで、大幅な節約につながります。たとえば、教育控除は学生の税金を軽減し、住宅ローン利子控除は住宅所有者に利益をもたらします。

- 例: 最近大学を卒業したゾーイは、税金の教育控除を申請し、その年に支払った授業料に対する納税額を軽減しました。

J. 税引前貯蓄

退職金口座への税引前拠出により、現在の課税所得が減り、退職時に低い税率で資金が引き出されるまで税金が延期されます。

IRA:

- 従来のIRA: 拠出金は税控除の対象となる場合があり、収益は引き出すまで課税が繰り延べられます。

- 例: アンドレは従来の IRA に拠出することで現在の課税所得が減り、低い税率区分に入る可能性があります。

- ボブが従来の IRA を保有している場合、彼の拠出によって現在の課税所得は下がる可能性がありますが、退職時に引き出した金額に対して税金を支払うことになります。

- Roth IRA: 拠出金は税引き後の金額で支払われますが、収益と引き出しは非課税となります。

- 例: ボブが従来の IRA を持っている場合、彼の拠出によって現在の課税所得は下がる可能性がありますが、退職時に引き出す金額に対して税金を支払うことになります。

従来の IRA と Roth IRA: アリスが現在課税所得を減らしたいと考えている場合は従来の IRA に拠出するかもしれませんが、退職時により高い税率区分に入ることが予想される場合は、税金がかからない増加と引き出しのために Roth IRA を選択するかもしれません。

教育貯蓄口座:

- 教育貯蓄口座: これらの口座は、教育費の貯蓄に対して税制上の優遇措置を提供します。

- 税制優遇の比較: アリスは、子供の教育のために 529 プランを開設することを検討しています。拠出金は連邦税控除の対象にはなりませんが、収益は非課税で増加し、適格な教育費の引き出しも非課税です。

税金の計画:

税金の計画は不可欠です。税法の複雑な詳細と、さまざまな種類の収入や控除が納税額にどのような影響を与えるかを理解する必要があります。戦略的な計画により、税金の状況を最適化でき、長期的には大幅な節約につながる可能性があります。

主なレッスン情報:

結論: 税務計画をマスターし、さまざまな税金の種類と戦略を理解することは、財務の最適化とコンプライアンスにとって不可欠です。このセクションでは、米国の税制を効果的に理解し、情報に基づいた財務上の決定を下すための知識を身に付けることができます。

- 納税義務: 納税者の義務は、連邦政府、州政府、地方自治体への寄付を通じて公共サービスを支えることです。

- 税金の種類: さまざまなタイプの収入、 稼得所得 そして 不労所得、 公平性を保ち、特定の行動を奨励するために、さまざまな税率で課税されます。

- 主な納税申告書: 次のようなフォーム 1040 そして W-4 税額の計算、源泉徴収の管理、正確な税金の支払いの確保に不可欠です。

- 高度な税務戦略: 次のような技術 収入と控除のタイミング、 投資に対する税金を最適化し、相続税を計画することで、全体的な税負担を大幅に軽減し、財務計画を強化することができます。