第2章 金融に対する態度と行動

レッスンの学習目標:

Lorem ipsum dolor sit amet、consectetur adipiscing elit。ウト・エリート・テルス、ルクトゥス・ネク・ウラムコーペル・マティス、プルヴィナー・ダピブス・レオ。

2.2 個人的価値観と社会的価値観の役割

あなたの財務上の決定は、 個人的な価値観 — あなたにとって最も大切な原則。これらの価値観には以下が含まれます。

- 安全: 緊急資金の構築

- 環境の持続可能性: 環境に優しい投資の選択

- 自由早期退職のための貯蓄を優先する

- 慈善活動と社会貢献: 定期的に寄付をする

社会規範と仲間の期待 行動も形作られます。物質的な豊かさが重視される文化では、たとえ個人的な目標と相反する選択であっても、贅沢品を買ったり、社会の流行に追随したりすることにプレッシャーを感じることがあります。.

例アレックスは環境の持続可能性を重視しています。電気自動車は初期費用が高額ですが、個人的な価値観と長期的な経済観念に合致し、長期的には燃料費も節約できるため、購入を決めました。.

2.3 富の概念の定義と見直し

富は万人に当てはまるものではありません。お金だけではありません。それはあなたの価値観、目標、そして安心感や目的意識をもたらすものも含みます。.

富には以下が含まれます。

- 貨幣資産: 現金、貯金、財産

- 非貨幣資産時間、健康、教育、地域社会の支援

- 個人的な目標旅行、家族のサポート、教育を受ける自由

あなたの 富の定義 進化する可能性があります:

- ティーンエイジャー 富とは経済的自立であると考えるかもしれない

- 両親 安定と子供の教育を優先するかもしれない

- 退職者 経済的ストレスからの解放と安定した遺産を重視するかもしれない

2.4 財務計画における慈善寄付

慈善活動は、価値観に基づいた財務計画の重要な部分です。寄付によって、次のようなメリットが得られます。

- あなたが関心のあるコミュニティや活動を支援する

- 一部の国では税制優遇措置が提供される

- 個人の満足度と目的意識を高める

責任ある寄付のためのヒント:

- 毎月または毎年特定の金額を予算化する

- 慈善団体を調べる(評価やレポートをチェックする)

- 寄付を長期目標の一部にしましょう

例ジャマルは年間収入の5%を教育関連の非営利団体に寄付しています。これは彼の価値観の一部であり、より広範な貯蓄計画にも合致しています。.

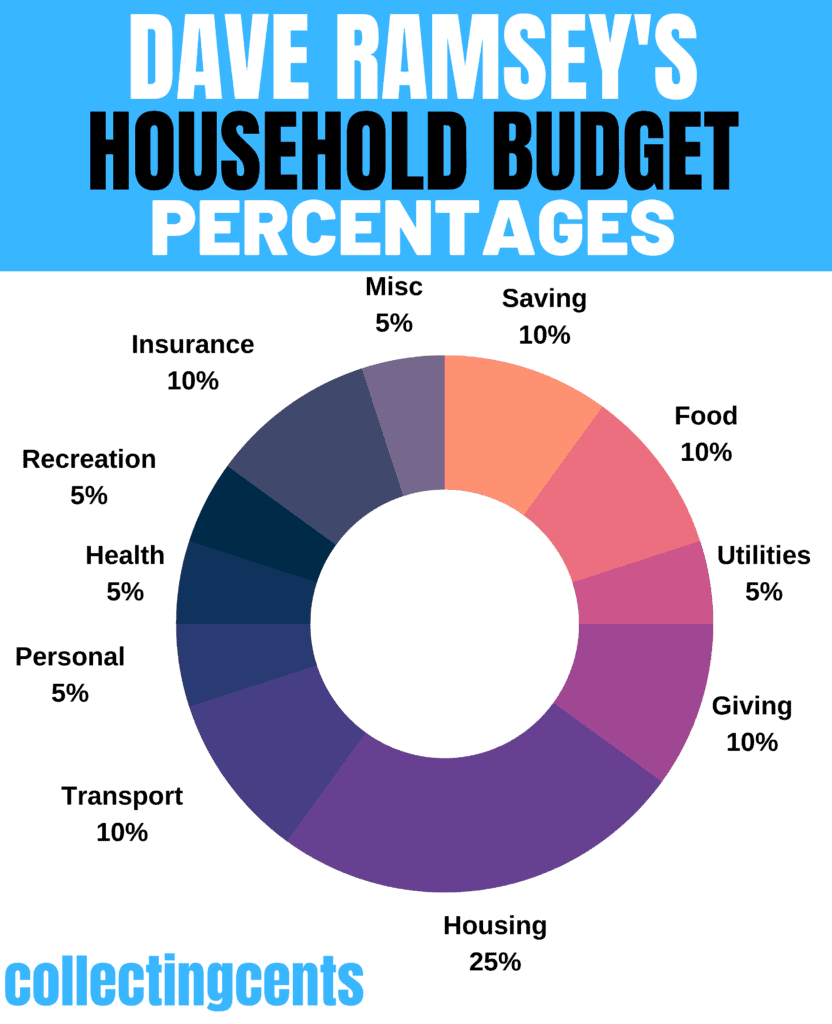

形: デイブ・ラムジーが推奨する家計予算の割合

説明:

この画像は、金融専門家デイブ・ラムジー氏が推奨する、税引き後の月収に基づいた家計予算のビジュアルガイドです。支出を住宅費、食費、貯蓄など具体的なカテゴリーに分類し、それぞれに配分すべき収入の割合を示しています。このガイドの目的は、お金を効果的に管理するためのバランスの取れた枠組みを提供することです。.

重要なポイント:

- このモデルは、主要な支出に上限を設けることを提案しており、 ハウジング 25%で、, 交通機関 10%で、そして 食べ物 手取り収入の10~15%の間。.

- この予算の核となる原則は、15%を以下の目的に充てることで、経済的な幸福と寛大さを優先することです。 節約 そして10%は 与えること.

- 予算は、次のようなすべての主要な支出分野を網羅した包括的な計画を提供します。 ユーティリティ, 健康, 保険, 、そして個人支出。.

- これらの推奨割合に従うことで、 均衡予算, 一つの分野における過剰支出を防ぎ、すべての財務優先事項に資金が確実に利用できるようにします。.

情報の応用:

- これらを使うことができます 予算の割合 最初の世帯を作成するためのテンプレートとして 予算 または、現在の支出習慣を分析します。.

- 自分の支出をこれらのガイドラインと比較することで、削減または割り当ての調整が必要な領域をすぐに特定できます。.

- このフレームワークは、明確な 財務計画 退職金の貯蓄、頭金の用意、借金返済など、あなたの目標を達成するために。.

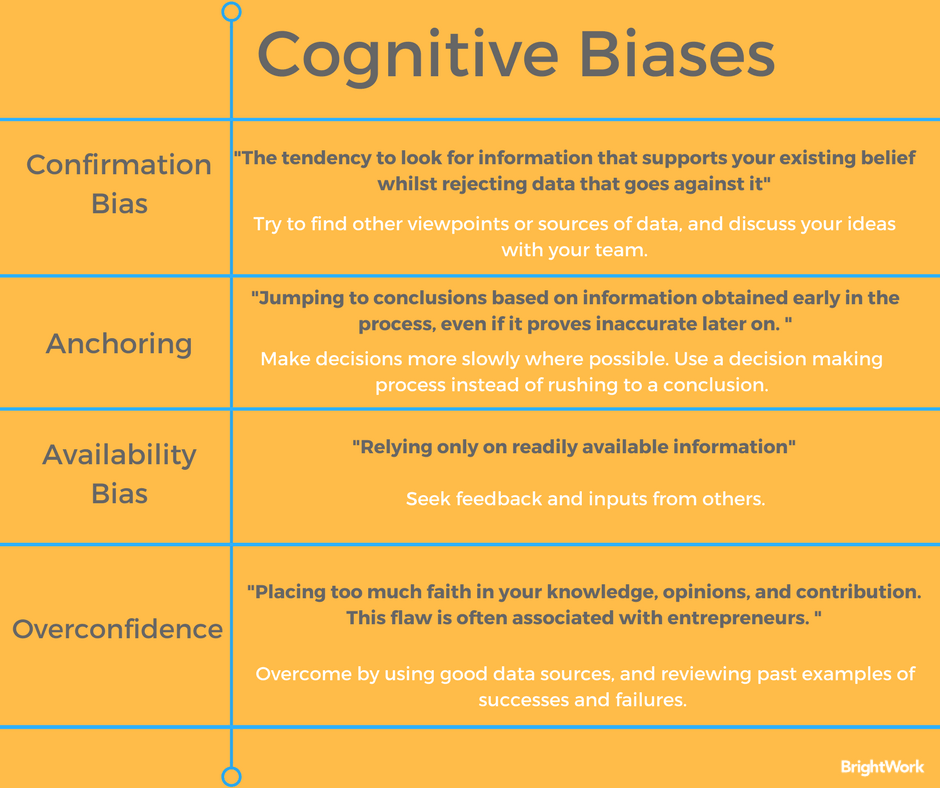

2.5 行動バイアスの理解と対処

経済的に賢い人でも、 行動バイアス — 誤った決断につながる精神的な近道。.

よくある偏見:

- 損失回避お金を失うことへの恐怖は、お金を得ることの喜びよりも強い。.

- 例: エミリーは、$100の損失か$150の利益のいずれかを得られる投資機会を提示されました。潜在的な利益が損失を上回ったにもかかわらず、$100の損失への恐怖が$150の利益を得る喜びよりも辛いと感じたため、彼女は断りました。.

それを減らすための戦略:

- 短期的な市場変動ではなく、長期的な投資目標に焦点を当てます。.

- 損失を学習の機会と捉え直し、戦略のバランスを調整します。.

- ドルコスト平均法(少額を定期的に投資すること)を活用して、「間違った時期」に投資してしまうことへの不安を軽減しましょう。“

- 感情的な反応を排除するために、いつ買うか、いつ売るかの事前定義されたルールを設定します。.

- 確証バイアス: すでに信じていることを裏付ける情報だけを探しています。.

- 例: ジョンは不動産こそが唯一安全な投資だと信じています。オンラインでリサーチする際は、自分の見解を裏付ける記事だけを読み、不動産のリスクや株式や債券への分散投資のメリットに関する情報は無視します。.

それを減らすための戦略:

- 反対の視点を探し、意図的に自分の仮定に挑戦してください。.

- あなたの投資決定に疑問を持つファイナンシャルアドバイザーやピアレビューグループと協力してください。.

- 意見ではなくデータに基づく調査を頼りにしましょう。.

- 投資を評価する際には、チェックリストやスコアリング システムなどの客観的なツールを使用します。.

- 群衆心理: 他の人がやっていることを分析せずにやる。.

- 例: サラさんは、友達全員が流行の新しい暗号通貨に投資しているのを見て、仕組みを理解していなくても、「みんながやっているから」という理由だけで、すぐに自分もいくつか購入しました。“

それを減らすための戦略:

- 市場の動向や仲間からのプレッシャーではなく、個人の財務目標に基づいて決定を下します。.

- 投資や支出の決定を行う前に、独自の調査を行ってください。.

- 長期計画を堅持するために、明確な投資方針声明を設定します。.

- 批判的な評価なしにソーシャル メディアの「誇大広告」や投資の流行に従うのは避けてください。.

- メンタルアカウンティング: お金の出所に応じて異なる扱いをする。.

- 例: マークは$500の税金還付金を受け取り、クレジットカードの借金が$3,000あるにもかかわらず、休暇に散財することに決めました。彼は還付金を「余分なお金」と捉えてしまい、責任を持って借金返済に使うことを忘れてしまいます。.

それを減らすための戦略:

- 統合された予算および計画システムを通じてすべての収入と支出を表示します。.

- 税金の還付金、ボーナス、定期収入など、すべてのお金を同じように扱います。.

- お金の出所に関係なく、高利の借金の返済または投資を優先してください。.

- すべての入金を貯蓄口座または投資口座に自動的に振り替える設定にします。.

- 現在の偏見: 長期的な利益よりも目先の満足を優先する。.

- 例: リサは、長期的には貯金したほうがずっと助かったにもかかわらず、そのお金を退職金基金に入れる代わりに、今日高価な新しい携帯電話を購入することを選択しました。.

それを減らすための戦略:

- 貯蓄と投資の拠出を自動化する 前に 裁量的支出。.

- 長期目標を強力に視覚的にリマインダーするツール (ビジョン ボード、目標トラッカー) を作成します。.

- 大きな買い物をする前に「クーリングオフ」期間(例:24~48 時間)を設けます。.

モチベーションを維持するために、長期目標をより小さな、すぐに達成できるマイルストーンに分割します。.

重要なポイント:

- 確証バイアス 自分が正しいことを証明する証拠を無意識のうちに探してしまう心理的傾向です。.

- このバイアスは「フィルターバブル」を作り出し、自分の考えを強化する情報だけを見るようになってしまう。 既存の信念.

- これにより、自分の意見を裏付ける証拠を重視しなくなり、自分の意見に反する証拠を重視しなくなります。.

- この偏見を克服するには、意識的に努力する必要があります 自分の思い込みに疑問を抱く そして積極的に異なる視点を探します。.

情報の応用:

- のために 投資家, 確証バイアスは、危険信号や警告サインを無視して、自分が好きな株に関する良いニュースだけに注目するようになる可能性があるため、非常に危険です。.

- より良くするために 投資決定, 結論に反する情報を探すことで、このバイアスと積極的に戦う必要があります。.

- この探求の実践 反対の見解 あなたの財務上の選択が完全かつ客観的なものとなるように支援します 分析, あなたが望むことが真実であることを裏付ける情報だけに基づいて判断するのではなく。.

アンカリングバイアス

アンカリングバイアス これは、人々が金融上の決定を下す際に、最初に受け取った情報(たとえそれが古くても無関係であっても)に過度に依存した場合に発生します。.

例友人からある銘柄の株価が1年前に$100だったと聞いた場合、たとえその後業績が悪化したとしても、現在の株価$75を「割安」と判断するかもしれません。最初の数字は「アンカー」として機能し、あなたの判断に影響を与えます。.

アンカリングを克服するには:

- 使用 最新かつ信頼できるデータ

- 比較する 複数の情報源

- 古い価格や情報への感情的な執着に注意してください

2.6 遅延満足と富の構築

遅延満足 将来的により多くの利益を得るために、今支出を抑える能力です。これは以下のことに不可欠です。

- 大きな目標(例:住宅、退職)のために貯蓄する

- 時間の経過とともに投資を拡大

- 借金を避ける

例マリアさんは毎年新しい携帯電話を買う代わりに、3年間使い続け、その節約分を毎月投資に回しています。5年間で、投資額は$3,000になります。.

この考え方の転換は、 富の創造.

2.7 無意識の信念:マネースクリプト

私たちは皆 マネースクリプト — 子供の頃に形成された無意識の信念が、お金に対する私たちの考え方に影響を与えています。.

マネースクリプトの種類:

- お金の回避お金は悪いものだ、あるいは不当なものだと信じている

- 金銭崇拝お金がすべての問題を解決すると考える

- お金の状況: 自己価値と経済的成功を結びつける

- お金の警戒お金に関して慎重で秘密主義であること

例お金に関する会話を避けるように育てられた人は、予算の作成や投資を怠り、長期的な安定性を損なう可能性があります。.

気づくことが最初のステップです。自分のお金のスクリプトを理解することで、それに挑戦し、より良い選択をすることができるようになります。.

2.8 家族、文化、伝統の役割

あなたの生い立ち、文化、コミュニティはすべてあなたの金銭的な習慣を形作ります。.

文化の違いの例:

- 貯蓄多くのアジア文化では、高い貯蓄率は安全性と家族の責任に関する根深い価値観を反映しています。.

- 借金借金は文化によってタブーとされていますが、他の文化では一般的な金融手段となっています。.

- 労働倫理ある社会では起業家精神が重視される一方、別の社会では政府役職における雇用の安定性が優先されることがあります。.

- 投資: 低リスク資産(不動産など)を好む文化もあれば、株式市場を支持する文化もあります。.

例日本では、家柄を保つには借金を避けることがしばしばですが、米国では、信用を利用して財産を築くのが一般的です。.

これらの影響を認識することで、どの習慣が個人の目標をサポートするか、またどの習慣を変えるべきかを選択するのに役立ちます。.

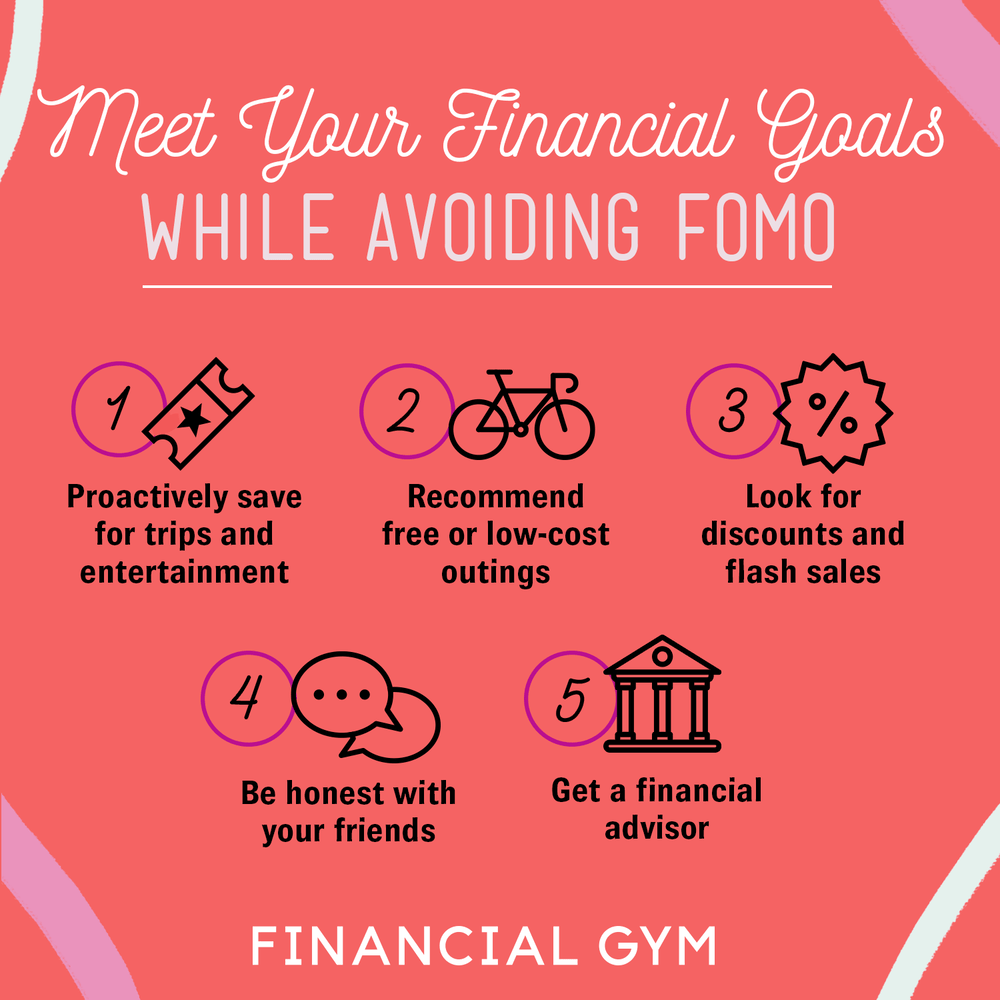

2.9 仲間からのプレッシャー、感情、そして支出

友人、家族、影響力のある人たちが、私たちの支出方法を形作ります。.

例友人たちが豪華な休暇の写真を投稿しているのを見て、ジェナは車を買うために貯金しているにもかかわらず、高価な旅行を予約しなければならないというプレッシャーを感じます。.

ソーシャルメディア, 、ファッショントレンド、広告は、経済的な進歩を遅らせる感情的な決断を引き起こす可能性があります。.

戦略:

- 集中力を保つために明確な目標を設定する

- 予算管理アプリを使って行動を追跡する

- 支えてくれる人たちに囲まれる

大きな買い物をする前によく考える

図:財務目標を達成し、FOMOを回避する方法

説明:

この画像は、「取り残される恐怖」を管理する方法についての役立つガイドを提供します。 FOMO, 個人的な経済目標の達成を目指しながら、健全な社会生活を維持するための実践的な戦略をいくつか紹介しています。本書では、浪費したり貯蓄を危険にさらしたりすることなく、健全な社会生活を維持するための実践的な戦略をいくつか紹介しています。核となるメッセージは、意図的な計画によって、今を楽しむことと将来のための貯蓄のちょうど良いバランスを見つけることができるということです。.

重要なポイント:

- FOMO エキサイティングなイベントを見逃してしまうのではないかという不安感は、 衝動的な買い物 それはあなたの経済的な健全性を損ないます。.

- 明確に定義した 財務目標 高価な外出を断り、節約のモチベーションを維持する強い理由を与えてくれます。.

- 成功する戦略は、 予算 これには「娯楽費」のカテゴリーが明確に含まれており、罪悪感なく社交活動にお金を使うことができます。.

- 友達に予算をオープンに伝え、 低コストまたは無料のアクティビティ お金をかけずに社交を続けるのに役立ちます。.

情報の応用:

- 管理することを学ぶことで FOMO, 、あなたは自分の行動をコントロールする規律を身につけます 裁量的支出, これにより、貯蓄や投資できる金額が直接的に増加します。.

- 投資家にとって、このスキルは、より多くの資本を投資に回せるようになるため、非常に重要です。 投資ポートフォリオ, 、あなたの富がより速く成長することを可能にします。.

- このバランスをマスターすることで、 ライフスタイルインフレ (収入の増加に応じて支出を増やす)長期的な目標を達成するための強固な基盤を構築します。 経済的自立.

2.10 金融パートナーシップの進め方

フィンテックツール 感情的な意思決定を減らすのに役立ちます:

- ロボアドバイザー: 投資を自動管理

- 予算管理アプリ: 支出を分類して追跡する

- 貯蓄の自動化: 何も考えずにお金を貯金する

例サムは、市場の動向に基づいて投資を調整するロボアドバイザーを使用しており、不況時でも軌道に乗ったままでいられるようになっています。.

これらのツールは、あなたの衝動ではなく目標に集中し続けることを可能にします。.

2.12 複数の財務情報源の利用

良い財務上の決定を下すには、 客観的、正確、最新の情報源 — ソーシャル メディアや営業担当者だけではありません。.

信頼できる情報源としては:

- 認定ファイナンシャルプランナー

- 金融ニュースサイト(例:ブルームバーグ、ロイター)

- 政府のウェブサイト(例:IRS.gov、SEC.gov)

- 製品目論見書および開示情報

例マヤは投資を始める前に、独立したレビューやファンドの目論見書を読み、認定アドバイザーに相談します。そして、自分の目標に合ったインデックスファンドを選びます。.

いつも ファクトチェック, 相互参照, 、そして考慮する 情報源の意図 財務上の動きをする前に。.

2.13 詐欺や不正行為の特定

詐欺を見抜く方法を理解することが、財務上の安全の鍵となります。.

一般的な詐欺の種類:

- 銀行を装ったフィッシングメール

- “「信じられないほど良い」投資オファー

- 偽のオンラインストアや景品

- ロマンス詐欺

危険信号:

- 緊急性または脅威(「今すぐ行動しないとすべてを失う!」)

- 個人情報や金銭の要求

- 追跡不可能な支払い方法(ギフトカード、暗号通貨)

ヒント信頼できるサイトを利用しましょう。不審な行為は報告しましょう。ソフトウェアとデバイスのセキュリティを守りましょう。.

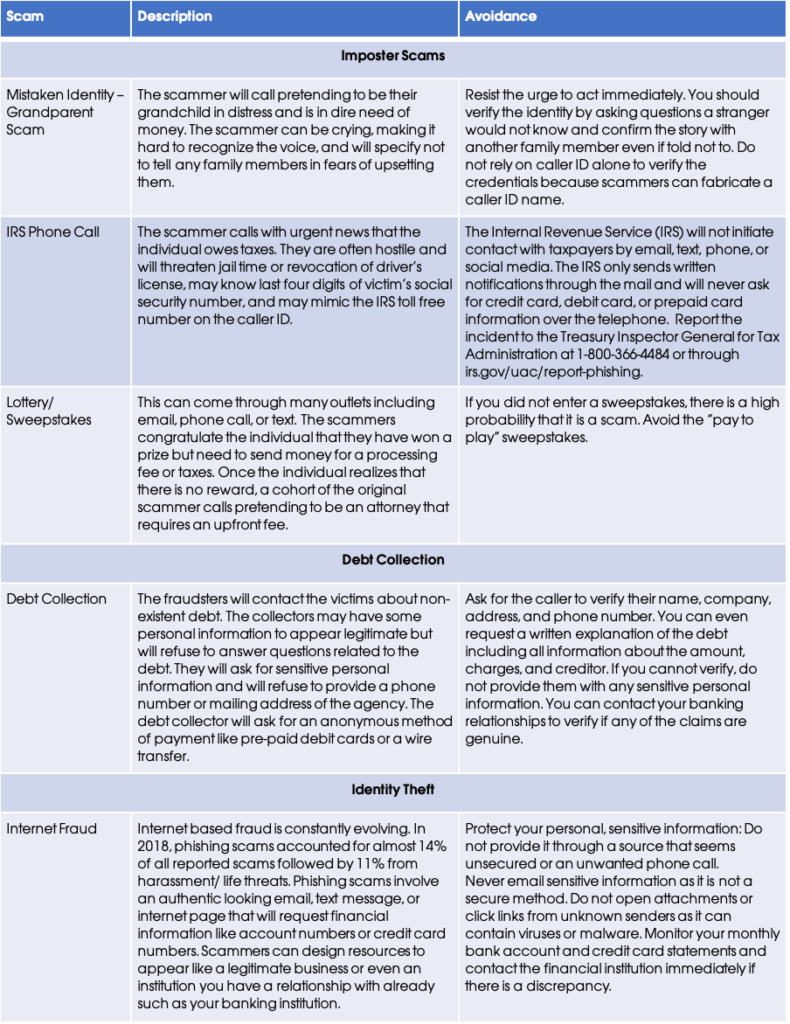

図: 一般的な金融詐欺

説明:

この画像は公共広告として、最も 一般的な金融詐欺 人々を騙して金銭や個人情報を詐取する目的で作られています。なりすまし詐欺や偽の賞品など、様々な詐欺の手口を視覚的に表現し、人々がその兆候に気付くよう促しています。主な目的は、詐欺の被害に遭わないよう、意識を高め、自らを守る手助けをすることです。.

重要なポイント:

- 詐欺師はしばしば 緊急性または興奮, 例えば、宝くじに当たったとか、政府に借金があるなどと主張して、悪い決断をするように仕向けるのです。.

- 警戒すべき 詐欺, 、銀行、テクニカル サポート、政府機関などの信頼できる組織からの人物を装って、ユーザーの信頼を得ようとする詐欺です。.

- 賞品や特典の大きな危険信号は、 前払い料金を支払う 特にギフトカードまたは電信送金による支払いを要求された場合は、受け取るのに時間がかかります。.

- フィッシング は、本物に見える偽の電子メールやテキスト メッセージを使用してパスワードや個人データを盗む、一般的なデジタル詐欺です。.

情報の応用:

- これらの詐欺に気づくことが、 あなたのお金を守る 犯罪者から身元を守ります。.

- 投資家にとって、あらゆる投資機会、特に利益を約束するものを批判的に評価することは極めて重要である。 高いリターンが保証される リスクはほとんどないか全くない。これは、 投資詐欺.

- いつも 情報を独自に検証する 迷惑メッセージに記載されているリンクや電話番号ではなく、公式チャネルを通じて企業または組織に連絡してください。.

2.14 実践における合理的意思決定

あ 合理的な意思決定プロセス 感情的または衝動的な選択を避けるのに役立ちます。.

手順:

- 問題や目標を特定する

- 可能な選択肢をリストアップする

- 意思決定基準を決定する

- 各オプションをそれらの基準と比較する

- 最善の選択を

例: 株 A と株 B のどちらに投資すべきでしょうか?

オプション | リスクレベル | 長期的なリターン | 倫理的な適合性 | スコア |

株式A | 中くらい | 高い | はい | 9 |

株B | 低い | 適度 | いいえ | 6 |

費用対効果の考え方は、仲間からのプレッシャーや短期的な利益ではなく、事実と目標に集中するのに役立ちます。.

結論

お金に関する行動は、価値観、感情、文化、そして無意識の偏見によって形作られます。しかし、意識と計画があれば、それをコントロールすることができます。しっかりとした習慣を身につけ、客観的な情報源を活用し、お金についてオープンに話し合い、合理的な意思決定を行うことで、成功と豊かさという個人的な定義を反映した、安心できる経済的な未来を築くことができます。.

主なレッスン情報:

Lorem ipsum dolor sit amet、consectetur adipiscing elit。ウト・エリート・テルス、ルクトゥス・ネク・ウラムコーペル・マティス、プルヴィナー・ダピブス・レオ。