第16章 金融教育とリソース

レッスンの学習目標:

Lorem ipsum dolor sit amet、consectetur adipiscing elit。ウト・エリート・テルス、ルクトゥス・ネク・ウラムコーペル・マティス、プルヴィナー・ダピブス・レオ。

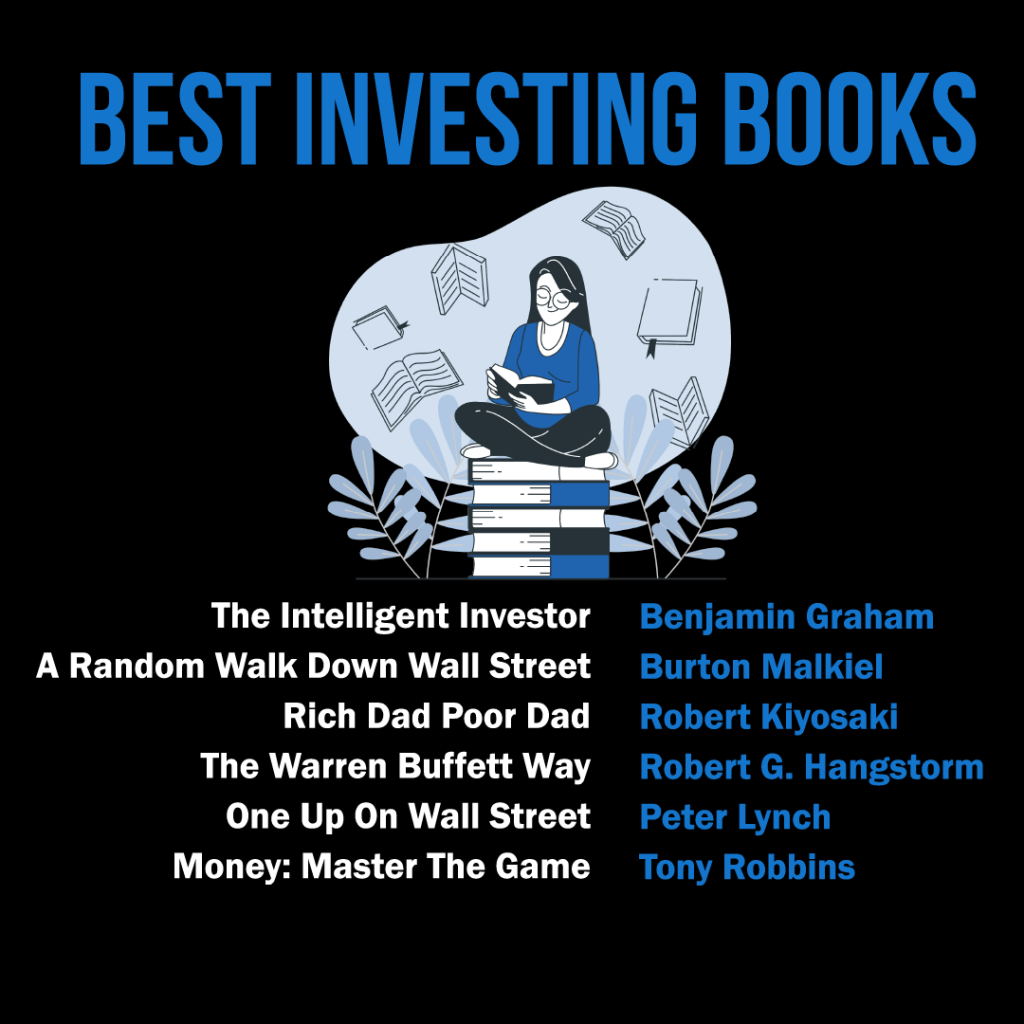

- 書籍と出版物: 個人金融に関する本や出版物を読むことで、予算編成、投資、退職計画など、さまざまなトピックに関する詳細な知識を得ることができます。人気のあるタイトルには、ロバート・キヨサキ著の『金持ち父さん貧乏父さん』、デイブ・ラムジー著の『The Total Money Makeover』、ヴィッキー・ロビンとジョー・ドミンゲス著の『Your Money or Your Life』などがあります。

オンライン リソース: NerdWallet、Investopedia、The Simple Dollar など、多くの Web サイトやブログが個人金融に関するアドバイスや洞察を提供しています。これらのリソースは、金融ニュースの最新情報を入手したり、新しい戦略を学んだり、役立つツールを見つけたりするのに役立ちます。

ポッドキャストとビデオ: 個人金融に関するポッドキャストを聞いたり、ビデオを見たりすることは、お金の管理について学ぶ魅力的な方法です。人気のポッドキャストには、「The Dave Ramsey Show」、Farnoosh Torabi の「So Money」、および「The Indicator from Planet Money」などがあります。さらに、Graham Stephan や The Financial Diet などの YouTube チャンネルでは、有益で楽しい個人金融コンテンツを提供しています。

16.2 Utilizing Financial Tools and Software

財務ツールやソフトウェアを使用すると、財務を効果的に管理し、目標を達成するのに役立ちます。Simple Financial Community の個人財務アプリケーションは、財務と予算をよりよく理解するための貴重な洞察とリソースを提供するように設計されています。

- 予算編成と経費追跡: 当社のアプリケーションは、必要に応じて予算を作成、維持、調整するのに役立つ、使いやすい予算作成ツールを提供します。カスタマイズ可能なカテゴリを使用すると、収入と支出を簡単に追跡して、支出習慣を特定し、必要な調整を行うことができます。

- 目標設定と進捗状況の監視: アプリケーション内で短期および長期の財務目標を設定し、その達成に向けた進捗状況を追跡します。財務目標に集中できるように、タイムリーな更新情報とリマインダーを受け取ります。

- 投資追跡と分析: アプリケーション内で投資を監視し、ポートフォリオのパフォーマンスを分析します。資産配分に関する洞察を得て、投資戦略に関する情報に基づいた決定を下します。

- 金融教育とサポート: アプリケーション内の豊富な教育リソース(記事、チュートリアル、ウェビナーなど)にアクセスして、金融に関する知識を広げましょう。金融の旅を進める上で、アドバイスを提供したり質問に答えたりできるユーザーと専門家の協力的なコミュニティに参加しましょう。

教育リソースと Simple Financial Community の個人財務アプリケーションを組み合わせて活用することで、情報に基づいた財務上の決定を下し、財務目標を達成するために必要な知識とツールを習得できます。

16.3 Mobile and Online Banking: Risks and Protections

While mobile and online banking make it easier to manage money, they come with risks like identity theft and scams.

Key tips to protect yourself:

- Always use strong passwords and two-factor authentication.

- Avoid logging into bank accounts on public Wi-Fi.

- Monitor your accounts weekly for suspicious activity.

- Set up alerts for large transactions or logins from new devices.

16.4 Comparing Financial Institutions and Services

Not all financial services are the same! Here’s what to compare:

- 当座預金口座: Compare monthly fees, ATM access, online features.

- Third-Party Check Cashing: Banks charge less than payday lenders or grocery stores.

- Online and Mobile Banks: Often lower fees but fewer physical branches.

- Avoiding Fees: Set up low-balance alerts and opt out of overdraft protection to avoid costly charges.

- Being Unbanked: Pros (cash control) vs Cons (lack of FDIC insurance, expensive check cashing).

16.5 Working with Financial Professionals

金融専門家と協力することで、財務目標の達成に役立つ貴重なアドバイスや専門知識を得ることができます。ここでは、一般的な金融専門家の種類、その長所と短所、および彼らと協力する際のベスト プラクティスを紹介します。

ファイナンシャルプランナー

ファイナンシャル プランナーは、予算編成、貯蓄、投資、退職計画、保険戦略などを含む包括的な財務計画の作成をクライアントに支援します。

長所:

- 総合的なアプローチ: ファイナンシャル プランナーはお客様の財務状況全体を検討し、お客様独自のニーズと目標を満たすカスタマイズされたプランを作成します。

- 専門知識: ファイナンシャル プランナーは、個人財務のさまざまな側面に関する専門知識を持ち、専門的なアドバイスを提供できます。

短所:

- 費用: ファイナンシャル プランナーを雇うと費用が高額になる可能性があり、料金は料金体系 (時間単位の料金、定額料金、管理資産の割合など) によって異なります。

- 潜在的な利益相反: 一部のファイナンシャル プランナーは特定の金融商品の販売から手数料を受け取る場合があり、そのことが推奨に影響を及ぼす可能性があります。

ベストプラクティスとヒント:

- 厳格な教育、試験、経験の要件を満たした認定ファイナンシャル プランナー (CFP) を探してください。

- FINRA や SEC などの組織を通じて、プランナーの資格と懲戒履歴を確認します。

- プランナーの料金体系と潜在的な利益相反について事前に話し合ってください。

- 投資顧問

- 投資アドバイザーは、顧客の投資ポートフォリオの管理を専門とし、資産配分、リスク管理、特定の投資商品に関する推奨事項を提供します。

投資顧問

長所:

- 専門知識投資アドバイザーは金融市場と投資商品に関する専門知識を持っています。

- 時間の節約: 投資アドバイザーがあなたの投資を管理し、あなたが金融生活の他の側面に集中できるようにします。

短所:

- 料金投資顧問は通常、運用資産の割合に基づいて手数料を請求しますが、これは一部の投資家にとっては高額になる可能性があります。

- 限定された範囲: 投資アドバイザーは主に投資に焦点を当て、お客様の財務状況の他の側面には対応しない場合があります。

ベストプラクティスとヒント:

- SEC または州の証券規制当局に登録されている登録投資顧問 (RIA) を選択します。

- アドバイザーの投資哲学と戦略について話し合い、それがあなたの目標とリスク許容度と一致していることを確認します。

- アドバイザーのパフォーマンス履歴を確認し、その料金を他のアドバイザーと比較します。

税務専門家

- 公認会計士 (CPA) や登録会計士 (EA) などの税務専門家は、税務計画、準備、コンプライアンスを専門としています。

長所:

- 専門知識: 税務専門家は税法や税制規制に関する深い知識を持ち、正確で法規制に準拠した税務申告を保証します。

- 節税戦略: 税務専門家は、税負担を最小限に抑え、お金を節約できる可能性のある戦略を推奨できます。

短所:

- 費用: 税務専門家を雇うのは、特に税務状況が複雑な場合には費用がかかる可能性があります。

- 季節的な可用性: 税務シーズン以外では需要が高いため、一部の税務専門家に連絡することが難しい場合があります。

ベストプラクティスとヒント:

- CPA や EA など、関連する経験と資格を持つ税務専門家を選択してください。

- 税理士があなたの特定の税務状況(自営業、賃貸物件、外国所得など)に関する経験を持っていることを確認してください。

- 予期せぬ事態を避けるために、専門家の料金と空き状況について事前に話し合ってください。

金融専門家と協力するときは、常に十分な注意を払い、紹介を依頼し、彼らがあなたの最善の利益のために行動していることを確認してください。適切に選ばれた金融専門家は、貴重な専門知識とサポートを提供し、あなたの財務目標の達成を支援します。

16.6 Regulatory Agencies that Protect Consumers

Several federal and state agencies protect your savings and investments:

- FDIC and NCUA: Insure your deposits up to $250,000.

- Federal Reserve: Regulates banks and manages the economy through monetary policy.

- Securities and Exchange Commission (SEC) そして 消費者金融保護局 (CFPB): Protect investors and consumers from fraud and abuse.

- Indiana Securities Division (or your state’s equivalent): Offers local protections for investors.

16.7 Protecting Your Personal Financial Information

To protect your identity and money:

- Keep your Social Security number private.

- Check your credit reports regularly.

- Shred sensitive documents before throwing them away.

- Only share personal financial data with trusted entities like your bank or tax agency.

If identity theft happens:

- Contact your bank and freeze your accounts.

- Report the fraud to the Federal Trade Commission (FTC) at IdentityTheft.gov.

- Notify the major credit bureaus.

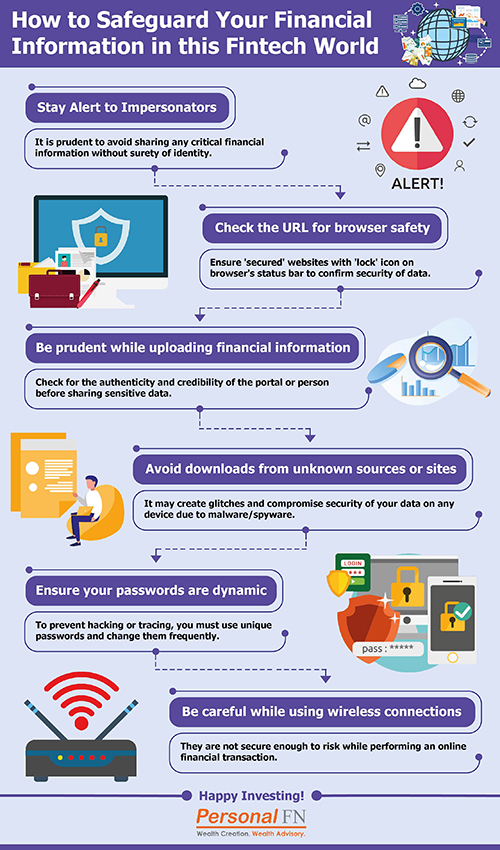

形: How to Safeguard Your Financial Information in the FinTech World

説明:

This infographic provides a list of essential security practices for protecting your sensitive financial information in the age of digital finance. It visually outlines key actions you can take, such as creating strong passwords and being aware of phishing scams. The overall purpose is to educate users on how to safely navigate the world of online banking and FinTech applications.

重要なポイント:

- The foundation of digital security is using strong, unique passwords for each financial account and enabling Two-Factor Authentication (2FA) as an extra layer of protection.

- Be constantly vigilant for phishing scams, which are deceptive emails, text messages, or phone calls designed to trick you into revealing your confidential data.

- It is crucial to avoid using unsecured public Wi-Fi for any banking or financial transactions, as your information can be easily intercepted.

- You should regularly monitor your financial statements and account activity to quickly identify and report any suspicious or unauthorized transactions.

情報の応用:

- By adopting these habits, you can dramatically reduce your risk of suffering from identity theft and financial fraud.

- These security practices are fundamental for safely using the convenient tools offered by FinTech and online banking.

- Making cybersecurity a part of your routine is a critical component of modern financial management and protecting your assets.

16.8 Financial Contingency Planning

Emergencies like job loss, medical bills, or a car accident can derail finances.

Always have a contingency plan:

- Maintain 3-6 months’ worth of expenses in an emergency fund.

- Know which bills must be paid first (housing, utilities, transportation).

- Have a backup source of credit (like a low-interest credit card) only for emergencies.

主なレッスン情報:

Lorem ipsum dolor sit amet、consectetur adipiscing elit。ウト・エリート・テルス、ルクトゥス・ネク・ウラムコーペル・マティス、プルヴィナー・ダピブス・レオ。