時価総額と企業価値

主な学習目標:

はじめに: 時価総額と企業価値 あなたの

同じ業界内の企業を評価・比較し、相対的な規模や

価値。

1. 時価総額の習得: 理解する 時価総額 を表す指標として

企業の発行済み株式の総額。

2. 企業価値の理解: 飛び込んでみよう 企業価値より包括的な

時価総額、会社の負債、現金保有量を考慮した尺度です。

3. 比較分析スキル: 両方を使いこなすスキルを身につける 時価総額 そして

企業価値 同じ業界の企業を比較し、その

相対的な大きさと価値。

導入

時価総額と企業価値は、企業の規模と価値を評価する上で重要な指標です。どちらも投資分析や業界内の企業比較に活用できます。本章では、時価総額と企業価値の意味、違い、そして投資分析における活用方法について考察します。

23.1 時価総額

時価総額 時価総額とは、企業の発行済み株式の総価値です。これは、企業の株価と発行済み株式数を掛け合わせて算出されます。

\(\textbf{Market Capitalization Formula:}\)

\[ \displaystyle \text{Market Cap} = \text{Stock Price} \times \text{Shares Outstanding} \]

\(\textbf{凡例:}\)

\(\text{Market Cap}\) = Market capitalization

\(\text{Stock Price}\) = Current price of a single share

\(\text{Shares Outstanding}\) = Total number of outstanding shares

例:

B社は発行済み株式100万株を保有している

B社の株式の現在の市場価格は$50.00です。

\(\textbf{Market Cap Calculation:}\)

\[ \displaystyle \text{Market Cap} = \$50.00 \times 1,000,000 = \$50,000,000 \]

\(\textbf{凡例:}\)

\(\text{Market Cap}\) = Market capitalization

\(\$50.00\) = Current price of a single share

\(1,000,000\) = Total number of outstanding shares

23.2 企業価値

Enterprise value (EV) is a more comprehensive measure of a company’s total value. It considers not only the market capitalization but also the company’s debt and cash holdings.

EV = Market Cap + Total Debt – Cash and Cash Equivalents

\(\textbf{Enterprise Value (EV) Formula:}\)

\[ \displaystyle \text{EV} = \text{Market Cap} + \text{Total Debt} – \text{Cash and Cash Equivalents} \]

\(\textbf{凡例:}\)

\(\text{EV}\) = Enterprise Value

\(\text{Market Cap}\) = Market capitalization

\(\text{Total Debt}\) = Total debt

\(\text{Cash and Cash Equivalents}\) = Cash and cash equivalents

例:

Company B’s market cap is $50,000,000Total Debt = $10,000,000

Cash and Cash Equivalents = $5,000,000

\(\textbf{Enterprise Value Calculation:}\)

\[ \displaystyle \text{Enterprise Value} = \$50,000,000 + \$10,000,000 – \$5,000,000 = \$55,000,000 \]

\(\textbf{凡例:}\)

\(\text{Enterprise Value}\) = Enterprise Value

\(\$50,000,000\) = Market capitalization

\(\$10,000,000\) = Total debt

\(\$5,000,000\) = Cash and cash equivalents

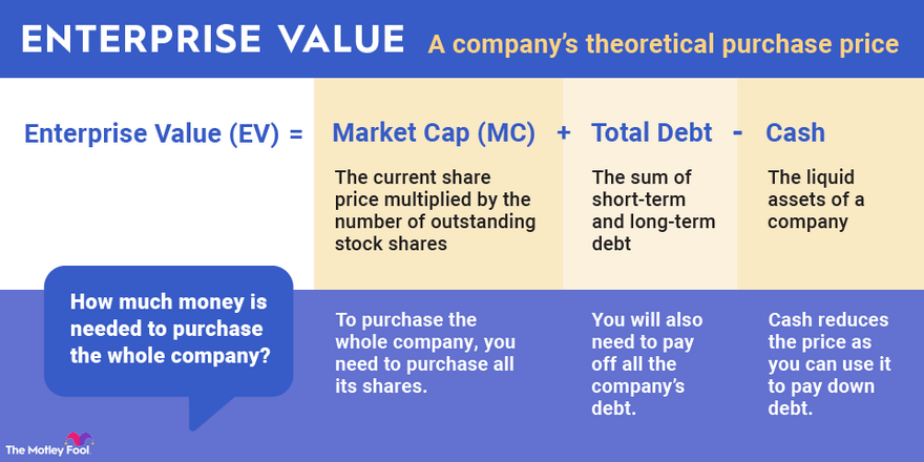

図タイトル: 企業価値の計算

ソース: モトリー・フール

説明この図は、企業価値を計算するための公式をわかりやすく説明しています。企業価値は、時価総額のみよりも企業のより完全な評価を提供する重要な指標です。

重要なポイント:

- 企業価値の計算式時価総額 + 総負債 – 現金は企業の総価値の全体像を示します。

- 時価総額を超えて時価総額は株式のみを考慮しますが、企業価値は負債も考慮し、現金および現金同等物を差し引きます。

- 投資家の視点この指標は、資本構成や負債レベルが異なる企業を比較する場合に特に役立ちます。

応用企業価値は、企業の総価値に関心のある投資家にとって重要な指標であり、より正確な企業の比較と投資の選択を可能にします。

23.3 時価総額と企業価値の違い

時価総額は企業の株式価値のみを考慮しますが、企業価値は企業の負債と現金保有額を考慮に入れます。そのため、企業価値は企業全体の価値をより包括的に表します。

23.4 投資分析における時価総額と企業価値の活用

時価総額と企業価値は、同じ業界内の企業を比較し、相対的な規模と価値を判断するために使用できます。投資家はこれらの指標を用いて、同業他社と比較して割安に見える企業を探すことで、潜在的な投資機会を特定することができます。

例:

C社の時価総額は$75,000,000、企業価値は$80,000,000です。

D社の時価総額は$100,000,000、企業価値は$110,000,000です。

これらの指標を比較すると、投資家は会社 C が会社 D に比べて相対的に過小評価されていると結論付けるかもしれません。

要約すると、情報に基づいた意思決定を行い、潜在的な投資機会を特定したい投資家にとって、主要な財務データポイント、時価総額、そして企業価値を理解することは不可欠です。これらの指標を分析することで、投資家は企業の財務状況、業績、そして成長の可能性に関する洞察を得ることができます。

重要なポイント:

結論: 時価総額と企業価値 は極めて重要である

企業の財務状況を同業他社と比較して分析する。これらのスキルを習得するにつれて、

指標によって、より正確な企業評価と比較分析の層を解明し、

あなたの投資感覚。

1. 時価総額 企業の 株式価値 その

現在の株価と発行済み株式数。

2. 企業価値 より 全体的な視点 企業価値、負債、

現金ポジション。

3. 投資家はこれらの指標の両方を使って、 過小評価されている企業 市場で、強化

投資意思決定プロセス。

4. 違いを認識する 時価総額と企業価値 は重要です

正確な企業評価と比較。