株式ポートフォリオ構築のためのリスク管理のヒント

主な学習目標:

導入: このセクションでは、効果的なリスク管理戦略で株式ポートフォリオを構築するための洞察に満ちたヒントを紹介します。リスク許容度の理解、分散化の重要性、定期的なポートフォリオの見直し、潜在的な損失を制限するための投資ツールの活用などについて説明します。

- リスク許容度を理解する: リスク許容度の概念を理解し、財務目標と不確実性に対する許容度に応じて投資を調整することがなぜ重要であるかを理解します。

- 多様化の重要性を学ぶ: さまざまな資産に投資を分散させることで、ポートフォリオを大きな損失から守ることができる理由を説明します。

- マスター定期ポートフォリオレビュー: 投資目標との整合性を維持するために、タイムリーな評価と調整の重要性を認識します。

- 投資ツールに慣れる: 潜在的な損失を制限するために、ストップロス注文などのツールを装備してください。

- 投資計画を策定する: 適切に構成された投資ロードマップの重要性と、それが不安定な市場でどのように意思決定を導くかを理解します。

形: 木のブロックを一列に並べている人の手のクローズアップ。リスク管理への構造化されたアプローチを象徴しています。この画像は、ビジネスと金融におけるリスク管理の綿密で戦略的な性質を強調しています。

ソース: iStock写真

14.1 リスク許容度を理解する

リスク許容度とは、投資目標を達成するために受け入れる不確実性の度合いです。リスク許容度は、財務目標、各目標達成までの期間、不確実性に対する感情的な許容度によって異なります。リスク許容度を理解することで、ポートフォリオにどの株式を含めるか、また各株式に総投資額のどのくらいを割り当てるかを決定する際に役立ちます。

14.2 ポートフォリオを多様化する

分散投資は、特定の投資へのエクスポージャーを減らすために、さまざまな種類の資産やセクターに投資を分散させるリスク管理戦略です。多様なポートフォリオを持つことで、単一の資産または資産グループの価値が急落するリスクを軽減できます。

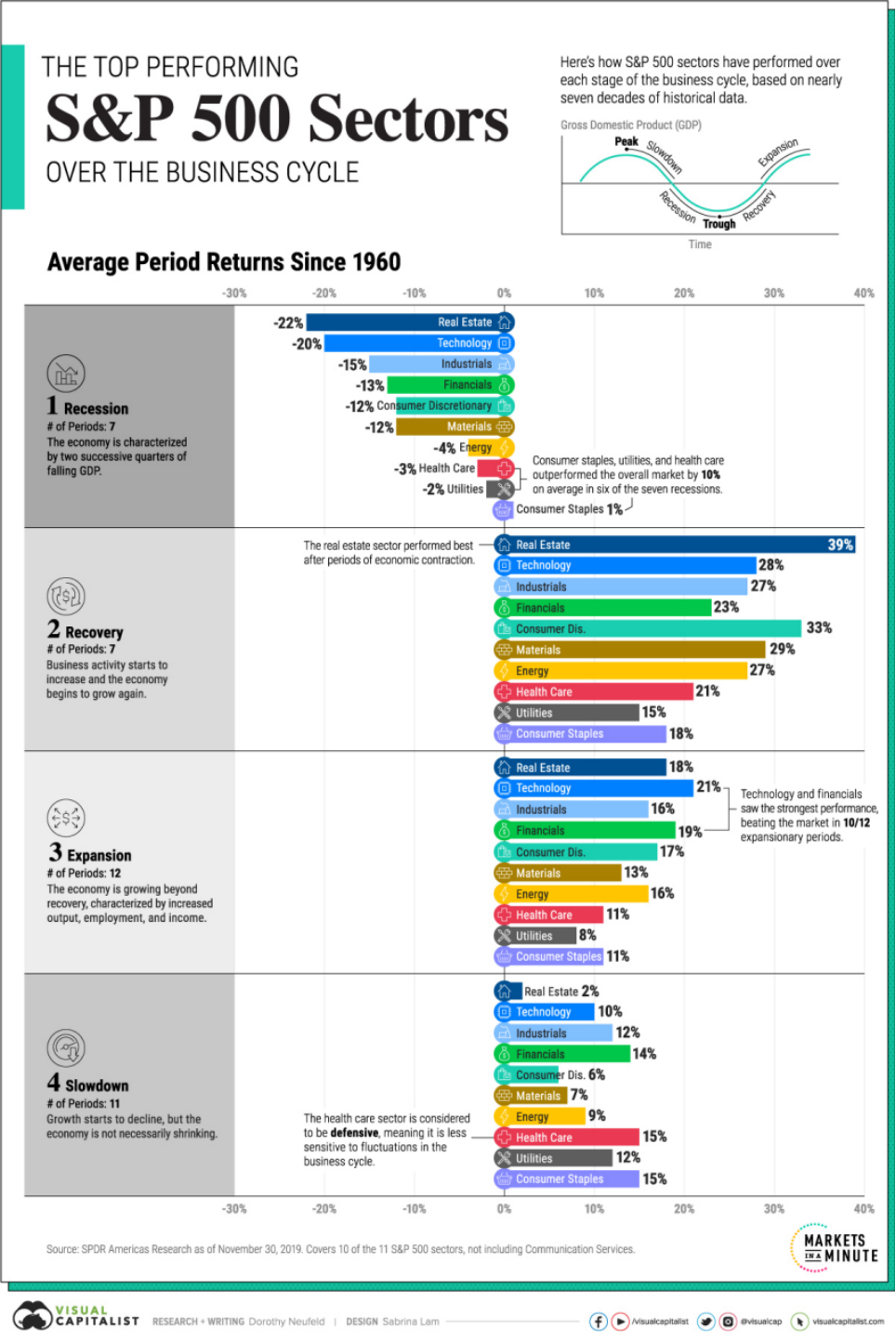

図のタイトル: S&P 500 セクターの景気循環におけるパフォーマンス

ソース: ビジュアルキャピタリスト

説明この図は、S&P 500 のさまざまなセクターがビジネス サイクルのさまざまな段階でどのようにパフォーマンスを発揮するかを示すことにより、ポートフォリオを多様化することの重要性を強調しています。

重要なポイント:

- 不況期:

- 最も業績の良いセクター: 不動産、テクノロジー、工業、金融、一般消費財、素材。

- 不況期:

-

- 市場の回復:

- 最も業績の良いセクター: 不動産、テクノロジー、工業、金融、一般消費財、素材、エネルギー、ヘルスケア、公益事業。

- 市場の回復:

-

- 拡大フェーズ:

- 最も業績の良いセクターテクノロジー、不動産、工業、金融、一般消費財、エネルギー、ヘルスケアなど。これらのセクターは、回復期に比べると成長率は低いものの、成長が見込まれます。

- 拡大フェーズ:

- 収縮/減速:

- 最も業績の良いセクター生活必需品、公益事業、ヘルスケア、エネルギーは好調な傾向にあります。

応用: セクターの周期的なパフォーマンスを理解することは、長期にわたってリターンを最大化し、リスクを最小化することを目指す投資家にとって極めて重要です。さまざまなビジネス サイクル フェーズにおけるセクターのパフォーマンスに関する洞察に基づいてポートフォリオを戦略的に分散することで、投資家は資本の増加と下落リスクの保護の両方のメリットを享受できる可能性があります。

14.3 ポートフォリオを定期的に確認する

ポートフォリオを定期的に見直すことで、投資目標に沿ったポートフォリオを維持できます。時間の経過とともに、一部の投資はリスクが大きくなりすぎたり、他の投資は保守的になりすぎたりする場合があります。定期的に見直すことで、必要な調整を行い、ポートフォリオを希望するリスク レベルに再調整することができます。

14.4 ストップロス注文を使用する

あ ストップロス注文 は、資産が一定の価格に達すると自動的に売却するツールです。これにより、特定の投資における損失を抑えることができます。損失に対する保護を保証するものではありませんが、物事が予想どおりに進まなかった場合の計画を提供することで、リスク管理に役立ちます。

図タイトル: ストップロス注文の理解

ソース: モトリー・フール

説明: この図は、株式取引におけるストップロス注文の仕組みをわかりやすく示しています。ストップロス注文とは、投資による潜在的な損失を制限するために、現在の市場価格よりも低い特定の価格で設定される、事前に定義された売り注文です。

重要なポイント:

1.$50で購入:

投資家は市場価格$50で株を購入します。

2. $45にストップロスを設定する:

投資家は、購入価格より 10% 低い $45 にストップロス注文を設定することにしました。

3.アクティベーション:

株価が下落して $45 に達した場合、ストップロス注文が発動され、その価格またはそれに近い価格で株式が自動的に売却され、潜在的な損失が 10% に制限されます。

応用: ストップロス注文は投資家にとってのセーフティネットとして機能し、下落する株式を長期間保有しないようにします。このツールは、不安定な市場環境や投資家がポートフォリオを積極的に監視できない場合に、潜在的な損失を軽減する上で非常に重要です。

14.5 投資先の企業を理解する

企業のビジネスモデル、財務状況、または事業を展開する業界を理解せずに投資するのは危険です。企業を総合的に理解することで、潜在的なリスクと利益をより明確に把握できます。

カテゴリー:

考慮すべき事項:

会社のリーダーシップ

CEO と経営陣の経験、過去の業績、評判を評価します。

製品とサービス

会社の主な製品やサービス、およびそれらの市場での受け入れ状況を理解します。その革新性と将来的な関連性を評価します。

財務健全性

会社の貸借対照表、損益計算書、キャッシュフロー計算書を確認します。負債比率、流動比率、自己資本利益率などの比率を確認します。

競争

会社の競争上の地位を理解します。主な競合他社を特定し、その強みと弱みを分析します。

市況

市場セクターと経済の全体的な健全性を調べます。顧客の需要、政府の規制、地政学的出来事などの要因を考慮します。

形: このチャートは、投資目的で企業を評価するための構造化されたアプローチを示しています。評価プロセスは、リーダーシップ、製品/サービス、財務状況、競争、市場状況、情報源の 6 つの主要カテゴリに分類されています。各カテゴリの下には、考慮すべき具体的なポイントがリストされています。たとえば、「リーダーシップ」の下では、CEO と経営陣の経験、過去の実績、評判を評価することを提案しています。同様に、「財務状況」の下では、会社の貸借対照表、損益計算書、キャッシュフロー計算書などの財務指標を確認することを推奨しています。

出典: カスタムチャート

説明:

このインフォグラフィックは、投資対象として企業を検討する際に注目すべき重要な領域を詳しく説明した、潜在的な投資家向けの総合ガイドです。経営陣の実績、企業の製品やサービスの市場での受け入れ度、財務の安定性、競争環境、現在の市場状況を理解することの重要性を強調しています。さらに、財務状況などのトピックについてより深い洞察を得るために、Investopedia などの情報源への参照も提供しています。

重要なポイント:

- リーダーシップ: 会社のリーダーの資格、過去の業績、評判を評価します。

- 製品/サービス: 会社の製品/サービスが市場で受け入れられているかどうか、またその将来性について理解します。

- 財務健全性: 会社の財務諸表と主要比率を分析して、財務の安定性を評価します。

- 競争: 会社の主な競合他社を特定し、その長所と短所を評価します。

- 市況: 顧客の需要や規制環境など、より広範な市場の動向を考慮します。

応用:

企業への投資を検討している人にとって、このインフォグラフィックは、徹底的な評価を確実に行うためのステップバイステップのガイドとして役立ちます。この構造化されたアプローチに従うことで、投資家はより情報に基づいた決定を下し、リスクを最小限に抑え、潜在的な利益を最大化できます。初心者の投資家でも、経験豊富な専門家でも、このガイドは投資ツールキットの貴重なツールになります。

引用タイトル: ウォーレン・バフェットの投資理解について

ソース: スクロールドロール

14.6 感情をコントロールする

投資の決定は、感情ではなく慎重な分析に基づいて行う必要があります。恐怖と貪欲は、パニック売りや過度のリスクテイクなど、誤った決定につながる可能性があります。規律を守り、投資計画を忠実に守ることで、感情的な投資を管理することができます。

14.7 明確な投資計画を立てる

明確に定義された投資計画には、財務目標、その達成のためにどの程度のリスクを負う意思があるか、そしてその目標を達成するための計画の概要が記載されます。この計画は投資決定の指針となり、市場の変動に応じて軽率な決定を下すことを避けるのに役立ちます。

14.8 ドルコスト平均法を実装する

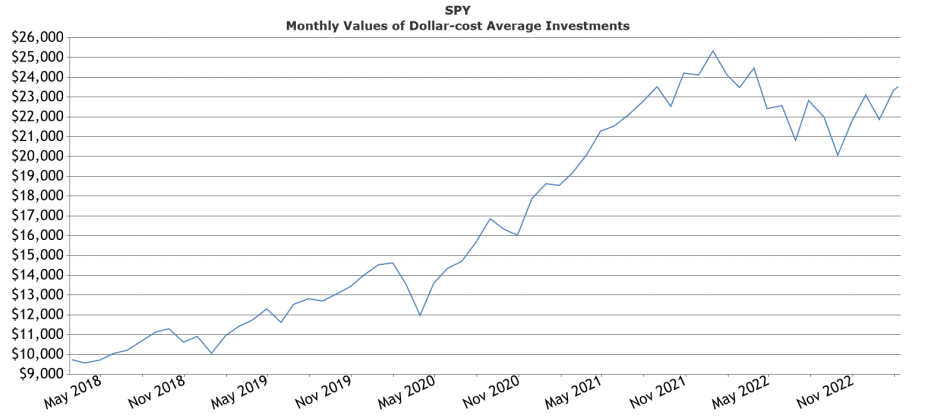

ドルコスト平均法では、一定額の資金を定期的に投資します。この戦略により、間違ったタイミングで 1 回の投資に多額の資金を投資するリスクを軽減できます。購入を分散することで、短期的な価格変動の影響を軽減できます。

図のタイトル: ドルコスト平均法の概念

ソース: 米国銀行

説明: この図は、一定の間隔で一定の金額を継続的に投資するドルコスト平均法の戦略を説明しています。このアプローチにより、投資家は価格が低いときにより多くの株を購入し、価格が高いときにより少ない株を購入することができます。

重要なポイント:

- 一貫性ドルコスト平均法は、市場の状況に関係なく、規律ある投資アプローチを促進します。

- 市場のボラティリティの影響を軽減この戦略により、長期的には 1 株あたりの平均コストが下がり、短期的な市場変動を緩和することができます。

- 自動で簡単多くの投資家にとって、市場のタイミングを計るよりも、一定の間隔で一定額を投資する方が簡単です。

- 「市場のタイミング」リスクの軽減: 投資家は投資に最適な時期を予測する必要がないため、タイミングを誤るリスクが軽減されます。

応用ドルコスト平均法は、市場参入に躊躇する初心者投資家にとって特に有益です。この戦略を採用することで、市場タイミングのストレスなしに投資を開始し、徐々にポートフォリオを構築することができます。経験豊富な投資家にとっても、このアプローチは規律を維持し、投資の感情的側面を軽減するのに役立つと感じています。

図タイトル: ドルコスト平均法の数値的説明

ソース: プランメンバー

説明: この表は、定期的な拠出(たとえば $100)によって、変動する価格でさまざまな数の株式を購入する方法を示すことで、ドルコスト平均法の実際の適用を示しています。灰色の列は変動する株価を示し、青色の列は一貫して上昇する株価を示しています。結果として、所有される株式の総数とその価値は、これらの価格動向によって異なります。

重要なポイント:

- 定期的な投資は多様な購入につながる: 同じ $100 は、価格が低いときにはより多くの株を購入でき、価格が高いときにはより少ない株を購入できます。

- 2つのシナリオ: 1 つは株価が不安定な場合 (灰色の列)、もう 1 つは株価が着実に上昇している場合 (青色の列) です。

- 収益性: 株価が変動しても、最終価格が平均コストを上回れば、投資は利益を生み出します。

- リスク軽減: 時間をかけて購入を分散させることで、市場高値での購入の影響を軽減できる可能性があります。

応用ドルコスト平均法は、市場予測の複雑さを回避し、体系的かつ規律ある投資アプローチを提供します。投資家にとって、この方法は市場の変動に対する緩衝材として機能し、不適切なタイミングですべての資金を投入しないようにします。投資を一定期間に分散することで、1株あたりの平均コストを削減し、潜在的な長期的利益の基盤を築くことができます。

株式市場で何をすべきかを知るのは難しい場合があります。投資するのに適切な時期だとは思えないかもしれません。しかし、ドルコスト平均法としても知られる継続的な投資のコンセプトが成功することが証明されていることに注意してください。

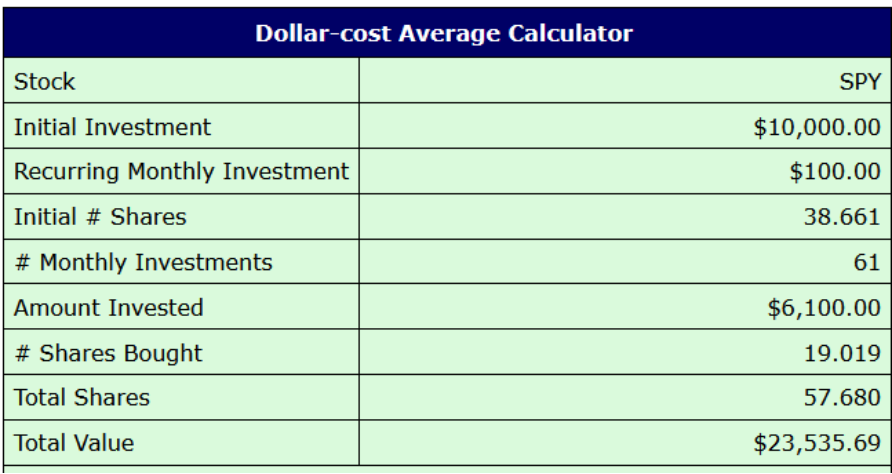

たとえば、S&P500 指数に 10,000 ドルの投資を開始し、そこから 2018 年 1 月から 2023 年 2 月まで毎月 100 ドルずつ購入することに決めたとします。

このウェブサイトによると、テストできるのは、

ソース: 上昇を買う

次のような結果が返されます。

形: このインフォグラフィックは、株式「SPY」の「ドルコスト平均計算機」です。初期投資額 $10,000.00、毎月の定期投資額 $100.00、および時間の経過とともに購入した株式数など、投資の詳細な内訳を示します。期間の終わりまでに、61 回の毎月の投資で、投資の合計価値は $23,535.69 になります。

アドバイスドルコスト平均法は、投資家が投資総額を定期的に分割して購入全体に与えるボラティリティの影響を軽減する戦略です。このインフォグラフィックは、この戦略が長期的に、特に毎月の一貫した投資でどのように機能するかを明確に示す例です。これは、市場の状況に関係なく、長期にわたって一貫した投資のメリットを理解したい人にとって便利なツールです。

図のタイトル: 株式 SPY のドルコスト平均計算機 (2018 年 2 月 – 2023 年 2 月)

ソース: 上昇を買う

説明:

計算機には次の詳細が表示されます。

- 初期投資: $10,000.00

- 毎月の定期投資: $100.00

- 当初購入した株式数: 40.569

- 月間投資回数: 60

- 月間総投資額: $6,000.00

- 月間購入株数: 18.834

- 総投資額: $16,000.00

- 合計シェア数: 59.403

- 最終値: $23,278.18

- 合計利益または損失: $7,278.18

- 利益または損失の割合: 45.49%

重要なポイント:

- ドルコスト平均法 (DCA) は、価格に関係なく、特定の投資に一定の金額を定期的に投資する戦略です。

- DCA 戦略の結果、2018 年 2 月から 2023 年 2 月までの期間に SPY 株は 45.49% の利益を得ました。

- 投資からの総利益は $7,278.18 で、総投資額 $16,000.00 から最終値は $23,278.18 になります。

応用: 投資家はこの計算機を使用して、特定の期間にドルコスト平均法がどのような効果をもたらすかを理解できます。さまざまな値と期間を入力することで、投資家は投資額や頻度の変更がリターンにどのような影響を与えるかを確認できます。これは、長期的な投資戦略を計画し、ドルコスト平均法の潜在的なメリットを理解するのに役立つツールです。

14.9 現金を準備しておく

ポートフォリオの一部を現金で保有しておくと、潜在的な投資機会が発生したときに柔軟に対応できます。また、市場の低迷に対する緩衝材としても機能し、生活費やその他の資金ニーズを満たすために損失を出して投資を売却する必要性が減ります。

14.10 失敗から学ぶ

投資家は誰でも間違いを犯します。大切なのは、そこから学ぶことです。投資が計画通りに進まなかった場合は、何が悪かったのか、今後同じ間違いを繰り返さないようにするにはどうすればよいのかを分析します。これには、投資戦略の調整、分析手法の改善、感情のコントロールの改善などが含まれます。

結論:

リスク管理は、投資を成功させる上で不可欠です。リスク許容度を理解し、投資を多様化し、ポートフォリオを定期的に見直し、明確な投資計画を立てることで、資産を保護し、財務目標を達成することができます。ストップロス注文の使用、投資の理解、感情のコントロール、ドルコスト平均法の導入、現金準備の維持、失敗からの学習などの他の戦略も、リスクを効果的に管理するのに役立ちます。

重要なポイント:

閉会の辞: 効果的なリスク管理は、株式ポートフォリオ構築の成功の要です。このセクションでは、リスクを巧みに管理し、市場の変動の中でもポートフォリオの回復力を維持し、財務目標に沿うようにするための貴重なヒントと戦略を紹介します。

- 危機管理: 個人のリスク閾値を理解し、それに応じて意思決定を行うことは、財務目標を達成する上で非常に重要です。

- 多様化: 投資を分散させることで、単一の資産からの大きな損失のリスクが軽減され、ポートフォリオのセーフティネットとして機能します。

- 定期的なポートフォリオレビュー: タイムリーなレビューと調整を通じてポートフォリオが財務目標と一致していることを確認することは、長期的な成功にとって非常に重要です。

- 投資ツール: ストップロス注文などのツールは、予期せぬ投資の落ち込みから自動的に保護する方法を提供し、安全装置として機能します。

- 情報に基づいた意思決定: 投資する前に企業の調査と理解を優先し、感情的な意思決定を避けて株式市場を効果的にナビゲートしてください。