აქტივების შესრულება ბიზნეს ციკლის ეტაპებზე

ძირითადი სასწავლო მიზნები:

შესავალიეს თავი ფოკუსირებულია იმაზე, თუ როგორ მოქმედებენ სხვადასხვა აქტივების კლასები, მათ შორის აქციები, ობლიგაციები, ნაღდი ფული, უძრავი ქონებადა საქონელი, ასრულებენ ბიზნეს ციკლის სხვადასხვა ეტაპზე. ამ ურთიერთქმედების გაგება გადამწყვეტია ინფორმირებული საინვესტიციო გადაწყვეტილებებისთვის.

- გაგება როგორ აქციები, ობლიგაციებიდა ნაღდი ფული როგორც წესი, ისინი მოქმედებენ ბიზნეს ციკლის გაფართოების, პიკის, შეკუმშვის და ვარდნის ფაზებში.

- სწავლა როლის შესახებ უძრავი ქონება და საქონელი საინვესტიციო პორტფელებში და როგორ მოქმედებს ეს აქტივების კლასები ბიზნეს ციკლის სხვადასხვა ეტაპზე.

- აღმოაჩინეთ მაკროეკონომიკური ფაქტორების, როგორიცაა საპროცენტო განაკვეთები, მომხმარებელთა ნდობა და ინფლაცია, გავლენა სხვადასხვა აქტივების კლასზე.

- დათვალიერება კონცეფცია დივერსიფიკაცია აქტივების სხვადასხვა კლასში, რათა შემცირდეს ბიზნეს ციკლის რყევებთან დაკავშირებული რისკები.

შესავალი ბიზნეს ციკლებსა და აქტივების კლასებში

ყველა ინვესტორმა უნდა გაიგოს ბიზნეს ციკლების კონცეფცია და ის, თუ როგორ მოქმედებენ სხვადასხვა აქტივების კლასები მის სხვადასხვა ეტაპზე. ბიზნეს ციკლი, რომელიც მოიცავს გაფართოებას, პიკს, შემცირებას და ვარდნას, გავლენას ახდენს ეკონომიკაზე, რაც თავის მხრივ გავლენას ახდენს აქტივების კლასის მუშაობაზე. ჩვენ განვიხილავთ სამ ძირითად აქტივების კლასს: აქციები, ობლიგაციები და ნაღდი ფული. მოდით, ჩავუღრმავდეთ და ვნახოთ, როგორ რეაგირებენ ეს აქტივები ბიზნეს ციკლის სხვადასხვა ფაზაზე.

აქციები, ობლიგაციები და ნაღდი ფული: სახელმძღვანელო

სანამ დეტალებს ჩავუღრმავდებით, მოდით გავიგოთ, თუ რას გულისხმობს ეს აქტივების კლასები. აქციები წარმოადგენს კომპანიის საკუთრების წილებს. ობლიგაციები არის სავალო ფასიანი ქაღალდები, არსებითად, ინვესტორის მიერ კორპორატიული ან სამთავრობო ორგანიზაციისთვის გაცემული სესხები. ნაღდი ფულის ეკვივალენტები ინვესტიციის ყველაზე უსაფრთხო ფორმაა, მათ შორის ფულის ბაზრის ფონდები და სახაზინო ვალდებულებები.

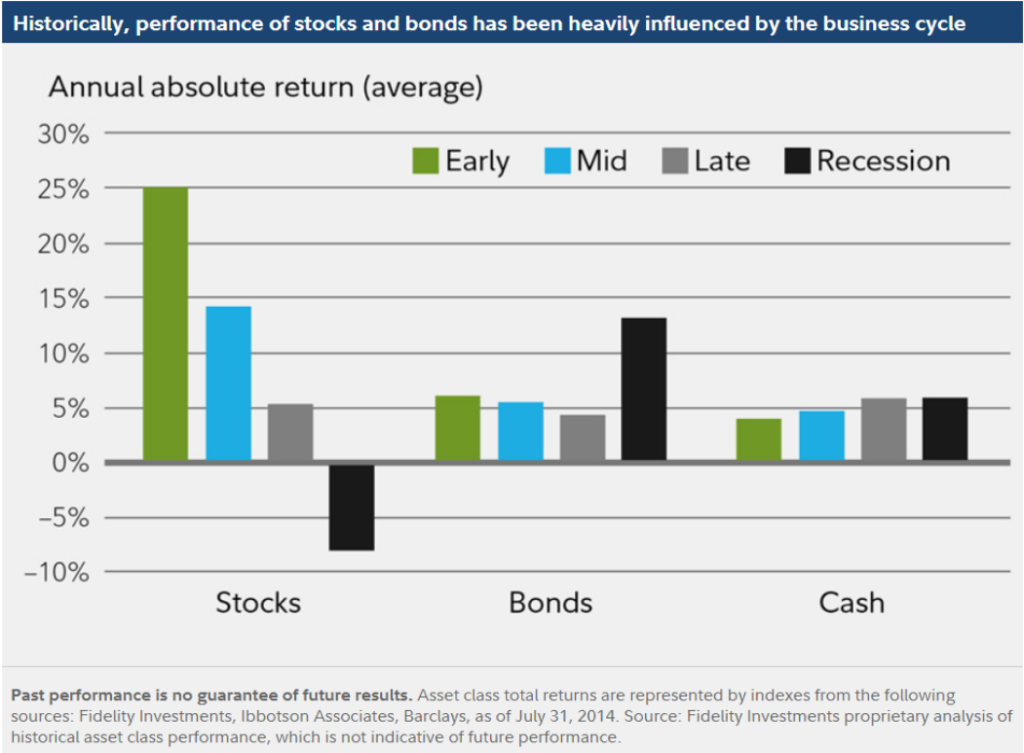

ნახატის სათაური: ბიზნეს ციკლის გავლენა აქციებისა და ობლიგაციების მაჩვენებლებზე

წყარო: ერთგულება

აღწერა: დიაგრამა ასახავს აქციების, ობლიგაციებისა და ნაღდი ფულის ისტორიულ მაჩვენებლებს ბიზნეს ციკლის სხვადასხვა ფაზაში. ის აჩვენებს თითოეული აქტივის კლასის წლიურ აბსოლუტურ შემოსავლიანობას (საშუალოს) ციკლის ადრეულ, შუა, გვიან და რეცესიის ფაზებში. გრაფიკი ხაზს უსვამს, რომ ამ აქტივების მაჩვენებლებზე მნიშვნელოვან გავლენას ახდენს ბიზნეს ციკლი.

ძირითადი დასკვნები:

- აქციებს, როგორც წესი, უფრო მაღალი ცვალებადობა ახასიათებთ შემოსავლებში ბიზნეს ციკლის სხვადასხვა ფაზაში.

- ობლიგაციები და ნაღდი ფული უფრო მეტ სტაბილურობას ავლენენ, განსაკუთრებით რეცესიის პერიოდებში.

- აქციების ყველაზე მაღალი შემოსავლიანობა ბიზნეს ციკლის ადრეულ ფაზაში შეინიშნება.

- მონაცემები ეფუძნება 2014 წლის 31 ივლისის ჩათვლით ისტორიულ მაჩვენებლებს და წარსული მაჩვენებლები არ მიუთითებს მომავალ შედეგებზე.

განაცხადი: ინვესტორებს შეუძლიათ გამოიყენონ ეს მონაცემები პორტფელის განაწილების სტრატეგიის შესაქმნელად ბიზნეს ციკლის მიმდინარე ფაზის მიხედვით. აქტივების კლასების ისტორიული მაჩვენებლების გაგება ბიზნეს ციკლის სხვადასხვა ფაზაში შეიძლება დაეხმაროს ინვესტორებს საინვესტიციო გადაწყვეტილებების მიღებაში, რაც დაეხმარება მათ რისკების შემცირებასა და პოტენციური შემოსავლების კაპიტალიზაციაში.

ადრეული გაფართოების ფაზა

ადრეული გაფართოების ფაზაში ეკონომიკა რეცესიიდან გამოსვლას იწყებს. აქ აქციები, როგორც წესი, კარგად ფასობს, რადგან კომპანიის მოგება იზრდება, მომხმარებელთა ნდობა უმჯობესდება და ხარჯები იზრდება. ობლიგაციების ფასი, როგორც წესი, ამ ფაზაში დაბალია, რადგან საპროცენტო განაკვეთები იზრდება, რაც ობლიგაციების ფასებს ამცირებს. ნაღდი ფულის ეკვივალენტები, მართალია უსაფრთხოა, მაგრამ მაღალ შემოსავალს არ გვთავაზობენ, რაც მათ ნაკლებად მიმზიდველს ხდის.

გაფართოების შუა ფაზა

გაფართოების მომწიფებასთან ერთად, ეკონომიკა ზრდის სტაბილურ მდგომარეობას აღწევს. აქციები, როგორც წესი, კარგად აგრძელებენ მუშაობას, თუმცა ტემპი შეიძლება შენელდეს, რადგან ზრდა უფრო პროგნოზირებადი ხდება. ობლიგაციებს შეუძლიათ ზომიერი შემოსავლის შეთავაზება, რადგან საპროცენტო განაკვეთების ზრდა სტაბილიზაციას განიცდის. ნაღდი ფული კვლავ მოკრძალებულ, მაგრამ სტაბილურ შემოსავლებს იძლევა.

გვიანი გაფართოების ფაზა

გაფართოების გვიან ფაზაში, ეკონომიკის გადახურების გამო, ინფლაციამ შეიძლება დაიწყოს ზრდა. აქციების მაჩვენებლები შესაძლოა უფრო დაბალი იყოს, რადგან ინფლაციის შესაკავებლად საპროცენტო განაკვეთები იზრდება, რაც კომპანიებისთვის სესხის აღებას უფრო ძვირს გახდის. ობლიგაციები, როგორც წესი, დაბალი მაჩვენებლებით ხასიათდება მაღალი ინფლაციისა და საპროცენტო განაკვეთების ზრდის გამო. თუმცა, ნაღდი ფულის ეკვივალენტები უფრო მიმზიდველი ხდება შემოსავლიანობის ზრდის გამო.

რეცესია

რეცესიის დროს ეკონომიკური აქტივობა შენელდება და კომპანიების მოგება ხშირად მცირდება. აქციები, როგორც წესი, დაბალი შემოსავლებისა და ნეგატიური განწყობის გამო დაბალ შედეგს იძლევა. ობლიგაციები, განსაკუთრებით სამთავრობო და მაღალი ხარისხის კორპორატიული ობლიგაციები, როგორც წესი, კარგად ფასობენ, რადგან ინვესტორები უფრო უსაფრთხო აქტივებს ეძებენ, ხოლო ცენტრალური ბანკები ამცირებენ საპროცენტო განაკვეთებს. ამ პერიოდში ნაღდი ფულის ეკვივალენტები ასევე უსაფრთხო თავშესაფრებად ითვლება, რაც სტაბილურობას გვთავაზობს, თუმცა მოკრძალებული შემოსავლებით.

იმის გაგება, თუ როგორ მოქმედებენ სხვადასხვა აქტივების კლასები ბიზნეს ციკლის განმავლობაში, დაგეხმარებათ გააუმჯობესოთ თქვენი საინვესტიციო სტრატეგია. ზოგადად, აქციები, როგორც წესი, გაფართოების ფაზებში უკეთეს შედეგს იძლევა, ხოლო ობლიგაციები და ნაღდი ფულის ეკვივალენტები რეცესიის დროს შეიძლება უფრო უსაფრთხო არჩევანი იყოს. თუმცა, ყველა ციკლი შეიძლება განსხვავდებოდეს და სხვა ფაქტორები, როგორიცაა ფისკალური პოლიტიკა, გეოპოლიტიკა და ინვესტორთა განწყობა, ასევე გავლენას ახდენს აქტივების შესრულებაზე. ამიტომ, წარმატებული ინვესტირებისთვის გადამწყვეტი მნიშვნელობისაა უწყვეტი მონიტორინგი და პორტფელის მოქნილი კორექტირება.

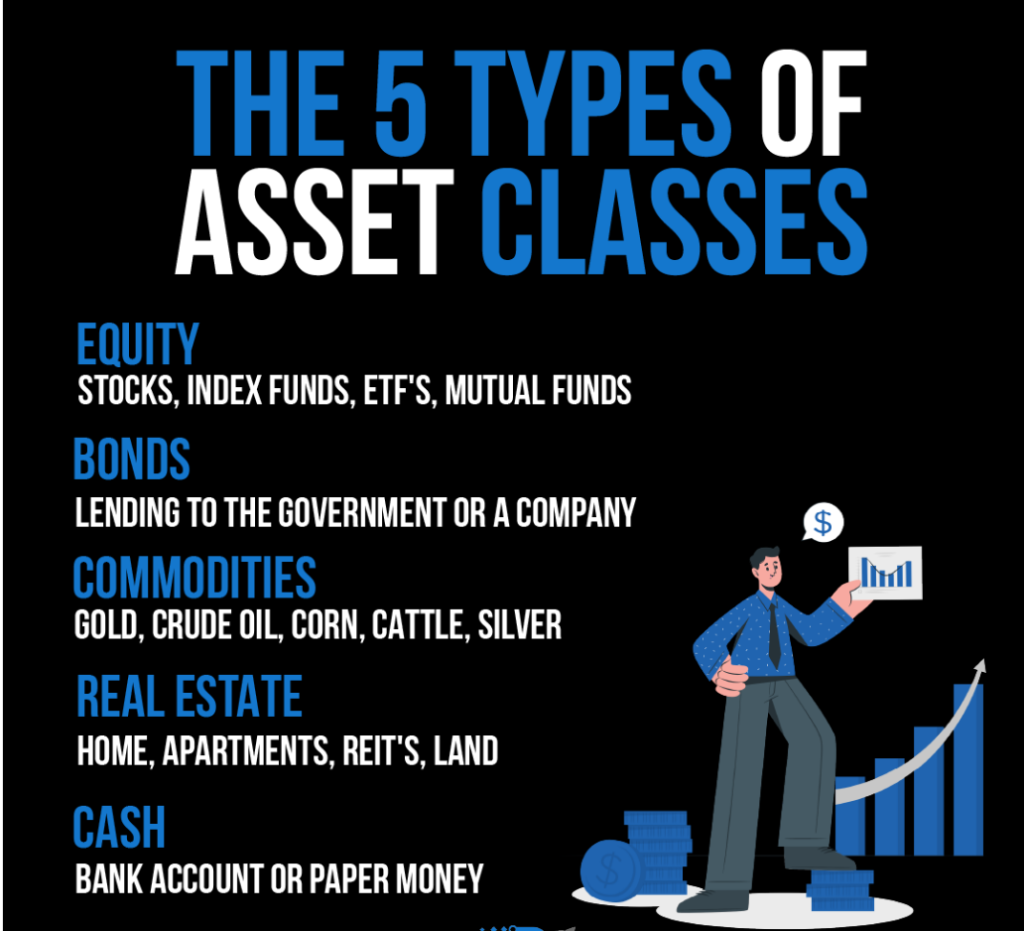

ფიგურაინფოგრაფიკაში ნათლად არის აღწერილი აქტივების ხუთი ძირითადი ტიპი. ის კატეგორიებად იყოფა: აქციები, ობლიგაციები, საქონელი, უძრავი ქონება და ნაღდი ფული. თითოეული კატეგორია უფრო დეტალურად არის დამუშავებული მაგალითებით. მაგალითად, აქციების კატეგორიაში ჩამოთვლილია აქციები, ინდექსური ფონდები, ETF-ები და საინვესტიციო ფონდები. ეს ვიზუალური სახელმძღვანელო აუცილებელია ფინანსებისა და ინვესტიციების დამწყებთათვის, რათა გაიგონ ინვესტიციისთვის ხელმისაწვდომი მრავალფეროვანი გზები.

რჩევაინვესტიციების განხილვისას, რისკების შესამცირებლად უმნიშვნელოვანესია სხვადასხვა აქტივების კლასებს შორის დივერსიფიკაცია. თითოეულ აქტივების კლასს აქვს საკუთარი უპირატესობები და პოტენციური რისკები, ამიტომ მათი გაგება დაგეხმარებათ ინფორმირებული საინვესტიციო გადაწყვეტილებების მიღებაში.

წყარო: მორგებული ინფოგრაფიკა

უძრავი ქონება და საქონელი: მიმოხილვა

უძრავი ქონება გულისხმობს ქონებაში ინვესტირებას ქირის შემოსავლის, კაპიტალის ზრდის ან ორივეს მისაღებად. საქონელი მოიცავს ნედლეულს ან პირველად სასოფლო-სამეურნეო პროდუქტებს, როგორიცაა ოქრო, ნავთობი, ხორბალი ან ბამბა. ამ აქტივების კლასებს შეუძლიათ დივერსიფიკაცია და ინფლაციისგან დაცვა.

უძრავი ქონება ბიზნეს ციკლის სხვადასხვა ეტაპზე

ადრეული გაფართოება: უძრავი ქონების ბიზნესი, როგორც წესი, კარგად ვითარდება ეკონომიკური აქტივობის აღორძინებისთანავე. დაბალი საპროცენტო განაკვეთები იპოთეკური სესხებით სესხის აღებას უფრო მიმზიდველს ხდის, რაც უძრავი ქონების ფასებს ზრდის.

საშუალო გაფართოებაამ ფაზის განმავლობაში, უძრავი ქონება შეიძლება კვლავაც სტაბილური შემოსავლის შეთავაზებას აგრძელებდეს. უძრავი ქონების მოთხოვნა, როგორც წესი, მაღალი რჩება სტაბილური ეკონომიკური ზრდის გამო.

გვიანი გაფართოებაამ ფაზაში უძრავი ქონების მაჩვენებლები შეიძლება იცვლებოდეს. მზარდი საპროცენტო განაკვეთები იპოთეკურ სესხებს ნაკლებად ხელმისაწვდომს ხდის, რაც პოტენციურად ანელებს უძრავი ქონების მოთხოვნას და ფასების ზრდას. თუმცა, მაღალი ინფლაციის გამო, შესაძლოა, ქირის შემოსავალი გაიზარდოს.

რეცესიაუძრავი ქონების სექტორი ხშირად რეცესიის დროს არასაკმარისად ფასობს. მაღალი საპროცენტო განაკვეთები, უმუშევრობა და მომხმარებელთა ნდობის შემცირება ამცირებს უძრავი ქონების მოთხოვნას და ფასებს.

საქონელი ბიზნეს ციკლის სხვადასხვა ეტაპზე

ადრეული გაფართოებასაქონელს შეუძლია კარგად იმუშაოს ადრეულ გაფართოების ფაზაში. სამრეწველო წარმოების ზრდა ხშირად ზრდის საქონელზე მოთხოვნას, რაც იწვევს ფასების ზრდას.

საშუალო გაფართოებასაქონელმა შესაძლოა გააგრძელოს ღირსეული შემოსავლის მოტანა, რადგან ეკონომიკური აქტივობა სტაბილური რჩება. თუმცა, თითოეული საქონლისთვის დამახასიათებელი მიწოდების/მოთხოვნის დინამიკის გამო, მაჩვენებლები შეიძლება არათანაბარი იყოს.

გვიანი გაფართოება: გაფართოების გვიან ფაზაში, საქონელს, განსაკუთრებით ძვირფას ლითონებს, როგორიცაა ოქრო, შეუძლია ინფლაციის ჰეჯირების ფუნქცია შეასრულოს და კარგი შედეგებიც ჰქონდეს.

რეცესიარეცესიის დროს, საქონელი, როგორც წესი, არასაკმარისად ფასობს სამრეწველო აქტივობის შემცირებისა და მოთხოვნის შემცირების გამო. თუმცა, ძვირფასი ლითონები შეიძლება კარგად ფასობდეს, რადგან ინვესტორები უსაფრთხო თავშესაფრის აქტივებს ეძებენ.

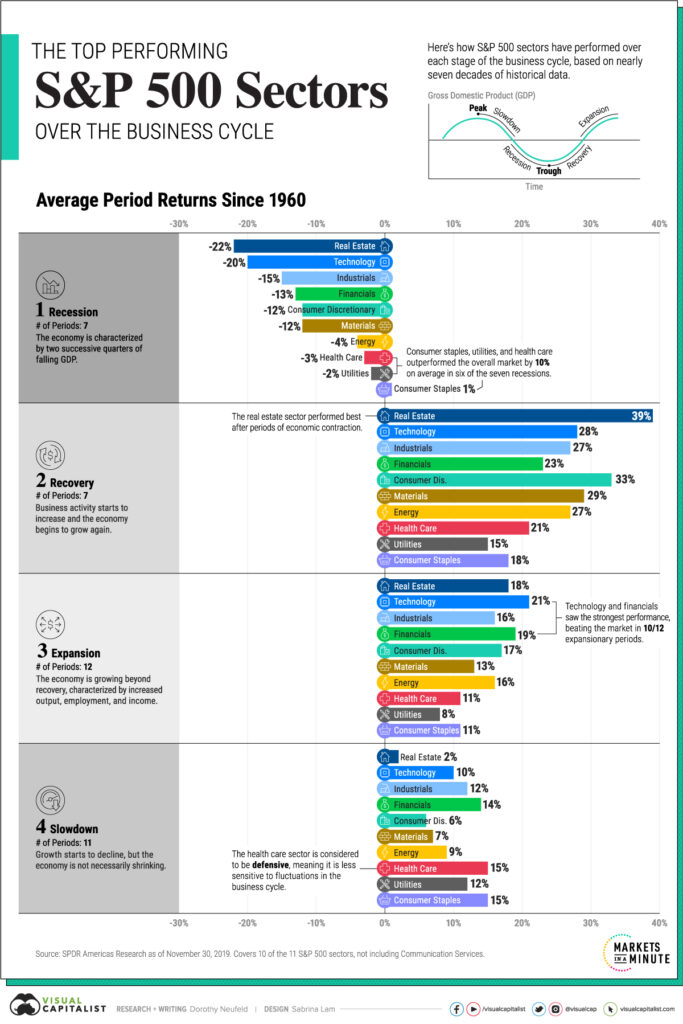

ნახატის სათაური: S&P 500 სექტორების მაჩვენებლები ბიზნეს ციკლის განმავლობაში

წყარო: ვიზუალური კაპიტალისტი

აღწერადიაგრამა ხაზს უსვამს პორტფელის დივერსიფიკაციის მნიშვნელობას, რაც ასახავს, თუ როგორ მუშაობენ S&P 500-ის სხვადასხვა სექტორები ბიზნეს ციკლის სხვადასხვა ფაზაში.

ძირითადი დასკვნები:

-

- რეცესიის ფაზა:

- ყველაზე წარმატებული სექტორები: უძრავი ქონება, ტექნოლოგიები, სამრეწველო სექტორი, ფინანსები, მომხმარებლის შეხედულებისამებრ მომსახურება და მასალები.

- ბაზრის აღდგენა:

- ყველაზე წარმატებული სექტორები: უძრავი ქონება, ტექნოლოგიები, სამრეწველო სექტორი, ფინანსები, მომხმარებლის შეხედულებისამებრ მომსახურება, მასალები, ენერგია, ჯანდაცვა და კომუნალური მომსახურება.

- გაფართოების ფაზა:

- ყველაზე წარმატებული სექტორებიტექნოლოგიები, უძრავი ქონება, სამრეწველო სექტორი, ფინანსები, მომხმარებელთა დისკრეციული საქონელი, ენერგეტიკა, ჯანდაცვა და სხვა. ეს სექტორები ზრდას აკვირდებიან, თუმცა აღდგენის ფაზასთან შედარებით უფრო ნელი ტემპით.

- რეცესიის ფაზა:

- შეკუმშვა/შენელება:

-

- ყველაზე წარმატებული სექტორებისამომხმარებლო ძირითადი პროდუქტები, კომუნალური მომსახურება, ჯანდაცვა და ენერგია, როგორც წესი, უკეთეს შედეგს აჩვენებს.

აპლიკაციასექტორების ციკლური მაჩვენებლების გაგება შეიძლება გადამწყვეტი იყოს ინვესტორებისთვის, რომლებიც დროთა განმავლობაში ცდილობენ შემოსავლების მაქსიმიზაციას და რისკების მინიმიზაციას. სხვადასხვა ბიზნეს ციკლის ფაზაში სექტორული მაჩვენებლების შესახებ ინფორმაციის საფუძველზე პორტფელების სტრატეგიული დივერსიფიკაციით, ინვესტორებს პოტენციურად შეუძლიათ ისარგებლონ როგორც კაპიტალის ზრდის, ასევე ვარდნისგან დაცვით.

დასკვნა:

ისევე, როგორც აქციები, ობლიგაციები და ნაღდი ფულის ეკვივალენტები, უძრავი ქონება და საქონელი სხვადასხვაგვარად რეაგირებს ბიზნეს ციკლის სხვადასხვა ეტაპზე. უძრავ ქონებაზე, როგორც წესი, გავლენას ახდენს საპროცენტო განაკვეთები და ეკონომიკური ზრდა, ხოლო საქონელზე ხშირად გავლენას ახდენს მიწოდებისა და მოთხოვნის დინამიკა და შეიძლება ინფლაციის ჰეჯირების ფუნქცია შეასრულოს. ამ ნიუანსების გააზრება დაგეხმარებათ თქვენი საინვესტიციო პორტფელის დივერსიფიკაციასა და რისკების ეფექტურად მართვაში.

ძირითადი დასკვნები:

დასკვნითი განცხადებაბიზნეს ციკლის სხვადასხვა აქტივების კლასის მუშაობის ეფექტურობის გაცნობიერებამ შეიძლება მნიშვნელოვნად გააუმჯობესოს თქვენი საინვესტიციო სტრატეგია. მიუხედავად იმისა, რომ აქციებმა შეიძლება უფრო მაღალი შემოსავლები შესთავაზონ გაფართოების ფაზებში, ობლიგაციები და ნაღდი ფულის ეკვივალენტები ხშირად უზრუნველყოფენ სტაბილურობას რეცესიის დროს. უძრავი ქონება და საქონელი დივერსიფიკაციის სარგებელს მატებს და შეიძლება ინფლაციის ჰეჯირების ფუნქცია შეასრულოს.

- აქციები გაფართოების ადრეულ ფაზებში, როგორც წესი, უკეთეს შედეგს აჩვენებს, თუმცა შეიძლება არასტაბილური იყოს ბიზნეს ციკლის სხვადასხვა ეტაპზე.

- ობლიგაციები და ნაღდი ფულის ეკვივალენტები უფრო მეტ სტაბილურობას გვთავაზობენ, განსაკუთრებით რეცესიის დროს, რადგან ობლიგაციებმა პოტენციურად კარგი შედეგი უნდა აჩვენონ, როდესაც ცენტრალური ბანკები საპროცენტო განაკვეთებს ამცირებენ.

- შიგნით უძრავი ქონების ინვესტირებაისეთი ფაქტორები, როგორიცაა საპროცენტო განაკვეთები და ეკონომიკური ზრდა, გადამწყვეტ როლს თამაშობენ ბიზნეს ციკლის სხვადასხვა ეტაპზე შესრულებაში.

- საქონელი შეუძლია კარგი შემოსავლის უზრუნველყოფა გაფართოების დასაწყისში გაზრდილი მოთხოვნის გამო, მაგრამ შეიძლება დაბალი შედეგი აჩვენოს რეცესიის დროს.

- სექტორული მაჩვენებლები ისეთ ბაზრებზე, როგორიცაა S&P 500, ასევე განსხვავდება ბიზნეს ციკლის განმავლობაში, რაც სტრატეგიული პორტფელის დივერსიფიკაციის შესაძლებლობებს ქმნის.

- სხვადასხვა აქტივების კლასებსა და სექტორებში ინვესტიციების დივერსიფიკაცია ხელს შეუწყობს რისკების შემცირებას და პოტენციური შემოსავლების კაპიტალიზაციას ბიზნეს ციკლის სხვადასხვა ეტაპზე.