როგორ მუშაობს საფონდო ბაზარი?

ძირითადი სასწავლო მიზნები:

შესავალი: ეს განყოფილება იკვლევს საფონდო ბირჟის ფუნქციონირებას, მათ შორის განსხვავებას

ბირჟები და OTC ბაზრები, ფრაქციული საკუთრების კონცეფცია და აქციების ფასების დინამიკა.

ამ საფუძვლების გაგება საფონდო ვაჭრობაში ეფექტური მონაწილეობის გასაღებია.

1. განასხვავეთ ბირჟები და OTC ბაზრები: გაიგეთ ძირითადი განსხვავებები,

ორივეს სარგებელი და უარყოფითი მხარეები,.

2. გაიგეთ ფრაქციული საკუთრების კონცეფცია: გაიგეთ, თუ როგორ ნიშნავს აქციების ყიდვა

კომპანიის ნაწილის ყიდვა და ასეთი საკუთრების შედეგები.

3. აქციების ფასების დინამიკის დაუფლება: გაიგეთ, თუ როგორ მოქმედებს მიწოდება და მოთხოვნა,

სხვადასხვა გარე ფაქტორები გავლენას ახდენენ აქციების ფასზე.

ფიგურასაფონდო ბირჟის დინამიური წარმოდგენა ცვალებადი გრაფიკებით, რიცხვებითა და სიმბოლოებით. სურათი ასახავს საფონდო ბირჟის ვაჭრობის არასტაბილურ ბუნებას და ბაზრის ანალიზის სირთულეებს.

წყარო: iStockPhoto

ამ ნაწილში ჩვენ უფრო ღრმად ჩავუღრმავდებით საფონდო ბირჟის შიდა ფუნქციონირებას, განვიხილავთ ისეთ ძირითად თემებს, როგორიცაა ბაზრის ფუნქციონირება, წილადი საკუთრების კონცეფცია და აქციებით ფულის გამომუშავების სხვადასხვა გზა. ამ ნაწილის ბოლოს თქვენ გექნებათ ამ კონცეფციების მყარი გაგება, რაც საშუალებას მოგცემთ მიიღოთ უკეთ ინფორმირებული საინვესტიციო გადაწყვეტილებები.

3.1 როგორ მუშაობს საფონდო ბირჟა? ბირჟები vs. OTC ბაზარი

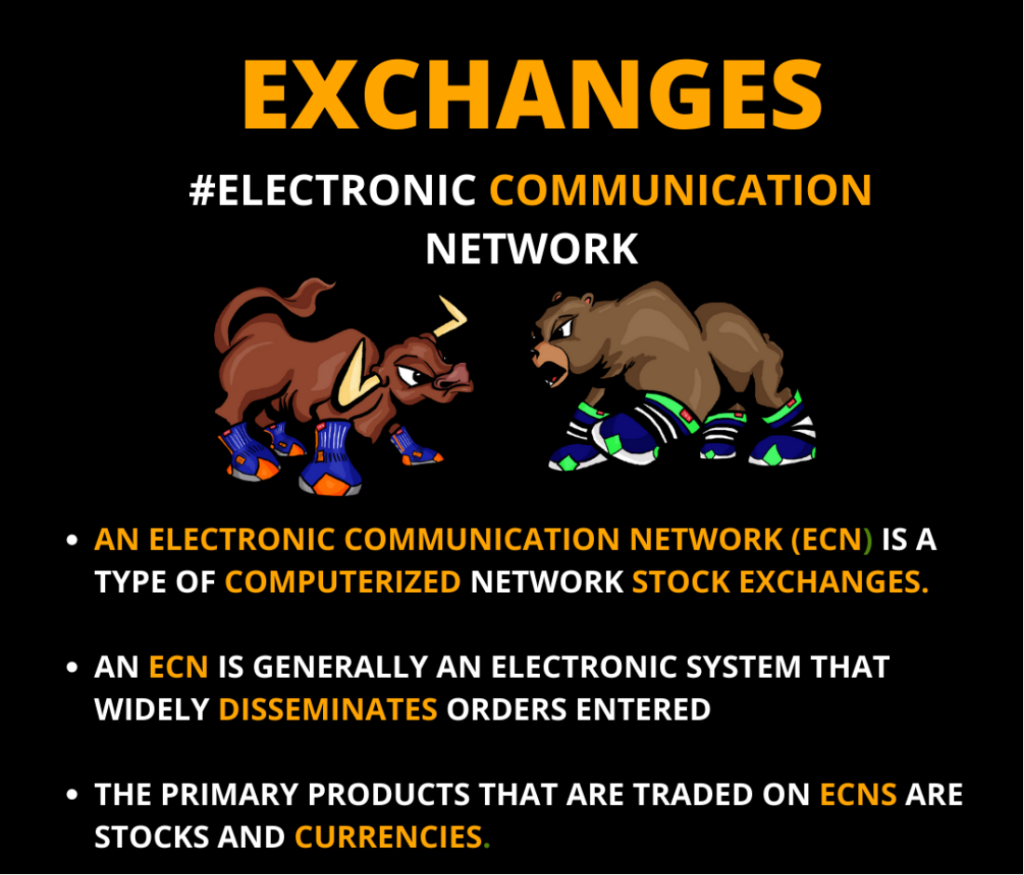

ფიგურა: ინფოგრაფიკა გვაწვდის ინფორმაციას „ელექტრონული საკომუნიკაციო ქსელების (ECN)“ შესახებ საფონდო ბირჟების კონტექსტში. ECN არის კომპიუტერიზებული ქსელები, რომლებიც გამოიყენება საფონდო ბირჟებისთვის და რომლებიც ფართოდ ავრცელებენ შესულ შეკვეთებს. ECN-ებზე ვაჭრობის ძირითადი პროდუქტებია აქციები და ვალუტები. ECN-ების გაგება შეიძლება გადამწყვეტი იყოს ტრეიდერებისა და ინვესტორებისთვის, რომლებსაც სურთ ეფექტურად ნავიგაცია მოახდინონ საფონდო ვაჭრობის ციფრულ ლანდშაფტში.

წყარო: მორგებული ინფოგრაფიკა

საფონდო ბირჟა შედგება სხვადასხვა ბირჟისგან, როგორიცაა ნიუ-იორკის საფონდო ბირჟა (NYSE) და NASDAQ, სადაც აქციები ლისტინგდება და ივაჭრება. კომპანიებმა, რომლებიც თავიანთ აქციებს ბირჟაზე ათავსებენ, უნდა დააკმაყოფილონ კონკრეტული მოთხოვნები, როგორიცაა მინიმალური საბაზრო კაპიტალიზაცია, შემოსავალი და ვაჭრობის მოცულობა. ბირჟაზე ლისტინგს რამდენიმე უპირატესობა აქვს, მათ შორის გაზრდილი ხილვადობა, კაპიტალზე წვდომა და ინვესტორთა უფრო ფართო ბაზა. ბირჟაზე ლისტინგის ნაკლი არის საჯარო კომპანიის რეგისტრაციის ზრდა.

ფიგურა: ინფოგრაფიკა წარმოადგენს მსოფლიოს სხვადასხვა კუთხიდან მოქმედი საფონდო ბირჟების ყოვლისმომცველ „სიას“. სხვა საკითხებთან ერთად, მონიშნულია ისეთი მსხვილი საფონდო ბირჟები, როგორიცაა ნიუ-იორკის საფონდო ბირჟა, Nasdaq, Japan Exchange Group და ლონდონის საფონდო ბირჟა. ეს სია ღირებული ცნობარია ინვესტორებისა და ტრეიდერებისთვის, რომლებიც ცდილობენ თავიანთი პორტფელების დივერსიფიკაციას სხვადასხვა გლობალურ ბაზარზე.

წყარო: მორგებული ინფოგრაფიკა

მეორე მხრივ, OTC ბაზარი არის დეცენტრალიზებული პლატფორმა, სადაც ივაჭრება აქციებით, რომლებიც არ არის კოტირებული ოფიციალურ ბირჟაზე. ეს აქციები, როგორც წესი, ეკუთვნის მცირე კომპანიებს, რომლებიც არ აკმაყოფილებენ მსხვილი ბირჟების მოთხოვნებს. OTC ვაჭრობას ნაკლები რეგულაციები აქვს და შეიძლება უფრო სარისკო იყოს, მაგრამ ის ინვესტორებს აძლევს შესაძლებლობას აღმოაჩინონ დაუფასებელი ან აღმოუჩენელი კომპანიები.

სხვადასხვა ბირჟა სხვადასხვა ტიპის აქციებს ემსახურება. მაგალითად, NASDAQ ცნობილია ტექნოლოგიური აქციებით, ხოლო ლონდონის საფონდო ბირჟა (LSE) საერთაშორისო კომპანიების ცენტრია.

3.2 აქციები, როგორც წილადი საკუთრება

როდესაც თქვენ ყიდულობთ კომპანიის აქციებს, თქვენ არსებითად ყიდულობთ ამ კომპანიის საკუთრების მცირე ნაწილს. ეს გაძლევთ უფლებას, მიიღოთ კომპანიის აქტივების წილი და მომავალი შემოსავალი. როგორც აქციონერს, თქვენ ასევე შეიძლება გქონდეთ ხმის მიცემის უფლება, რაც საშუალებას გაძლევთ მონაწილეობა მიიღოთ მნიშვნელოვან კორპორატიულ გადაწყვეტილებებში.

საფონდო ბირჟაზე ფულის შოვნის გზები: კაპიტალის ზრდა და დივიდენდები

საფონდო ბირჟაზე ფულის გამომუშავების ორი ძირითადი გზა არსებობს:

- კაპიტალის ზრდაეს ხდება მაშინ, როდესაც აქციების ღირებულება იზრდება, რაც საშუალებას გაძლევთ გაყიდოთ თქვენი აქციები უფრო მაღალ ფასად, ვიდრე თავდაპირველად გადაიხადეთ. მაგალითად, თუ თქვენ იყიდეთ აქცია $50-ად და მისი ფასი გაიზარდა $75-მდე, თქვენი კაპიტალის ზრდა იქნება $25 ერთ აქციაზე.

- დივიდენდებიზოგიერთი კომპანია თავისი შემოსავლის ნაწილს აქციონერებს დივიდენდების სახით ურიგებს, რაც მათ სტაბილურ შემოსავლის ნაკადს უზრუნველყოფს. მაგალითად, თუ კომპანია აქციაზე $1 დივიდენდს იხდის და თქვენ 100 აქციას ფლობთ, დივიდენდების სახით $100-ს მიიღებთ.

მნიშვნელოვანია აღინიშნოს, რომ ზოგიერთი აქცია როგორც კაპიტალის ზრდას, ასევე დივიდენდებს გვთავაზობს, რაც პოტენციური შემოსავლის მრავალ გზას ქმნის.

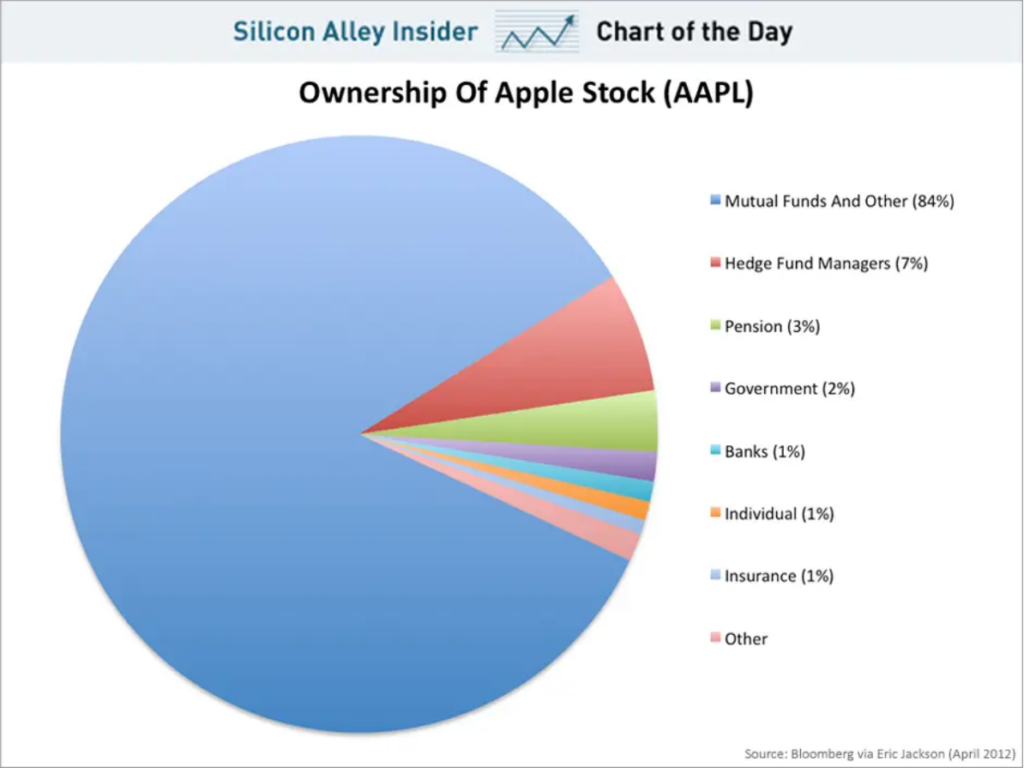

ფიგურის სათაურიApple-ის აქციების მფლობელობის დაყოფა 2012 წელს

წყარო: ბიზნეს ინსაიდერი

აღწერა: წრიული დიაგრამა ასახავს Apple-ის აქციების საკუთრების დაყოფას 2012 წელს, რაც მიუთითებს, თუ როგორ არის კომპანიის საკუთრება განაწილებული ბაზრის სხვადასხვა მონაწილეს შორის. სეგმენტები წარმოადგენს აქციონერთა სხვადასხვა ჯგუფს, მათ შორის საინვესტიციო ფონდებს, ჰეჯ-ფონდებს, სამთავრობო ორგანიზაციებს, ბანკებს, ფიზიკურ პირებს, სადაზღვევო კომპანიებს და სხვა, როგორიცაა საცალო ინვესტორები. თითოეული სეგმენტის ზომა წარმოადგენს Apple-ის მიმოქცევაში არსებული აქციების იმ წილს, რომელსაც ფლობს ბაზრის მონაწილის კონკრეტული კატეგორია.

კონცეფციის გაფართოებაროდესაც ფიზიკური პირი ყიდულობს აქციებს, ეს ნიშნავს კომპანიის წილის მცირე ნაწილს. აქციის ფლობით, ინვესტორი ხდება ნაწილობრივი მფლობელი და უფლება აქვს პროპორციული პრეტენზია ჰქონდეს კომპანიის აქტივებზე, მოგებასა და ხმის მიცემის უფლებებზე. ეს კონცეფცია შეიძლება გაფართოვდეს იმის გასაგებად, რომ აქციების ფლობა კომპანიის საერთო ღირებულების ნაწილის ფლობის ტოლფასია და ამ საკუთრების ღირებულებაზე პირდაპირ გავლენას ახდენს კომპანიის ფინანსური მაჩვენებლები და ბაზრის დინამიკა.

გასაღები Takeaways:

- ფრაქციული საკუთრებაგრაფიკი ასახავს წილადური საკუთრების პრინციპს. თითოეული ნაჭერი წარმოადგენს კომპანიის კონკრეტულ წილს, რაც მიუთითებს, რომ როდესაც ინვესტორები ყიდულობენ Apple-ის აქციებს, ისინი ხდებიან წილადური მფლობელები მისი ღირებულებისა და მოგების პროპორციული უფლებით.

- მრავალფეროვანი აქციონერები: Apple-ის აქციების მფლობელობის დივერსიფიცირებული ანალიზი ხაზს უსვამს საფონდო ბირჟის მონაწილეთა მრავალფეროვან სპექტრს. ესენი არიან ინსტიტუციური ინვესტორები, ინდივიდუალური საცალო ინვესტორები, სადაზღვევო კომპანიები, სამთავრობო უწყებები, ბანკები და სხვა, რომელთაგან თითოეული ხელს უწყობს კომპანიის საერთო საკუთრების სტრუქტურას.

- ბაზრის გავლენა: სხვადასხვა აქციონერის ინტერესების ცვალებადობას შეუძლია გავლენა მოახდინოს კომპანიის სტრატეგიულ გადაწყვეტილებებსა და კორპორატიულ მმართველობაზე. უფრო დიდ დაინტერესებულ მხარეებს, როგორიცაა ინსტიტუციური ინვესტორები და საინვესტიციო ფონდები, შესაძლოა უფრო მეტი გავლენა ჰქონდეთ კომპანიის საქმეებზე მათი მნიშვნელოვანი საკუთრების პოზიციების გამო.

- ინვესტიციების შედეგებიაქციების ნაწილობრივ საკუთრების აღიარებამ შეიძლება გავლენა მოახდინოს საინვესტიციო გადაწყვეტილებებზე. ინვესტორებმა უნდა გააანალიზონ კომპანიის ფინანსური მდგომარეობა, მაჩვენებლები და მენეჯმენტი, რათა მიიღონ ინფორმირებული არჩევანი აქციების ყიდვასთან, შენახვასთან ან გაყიდვასთან დაკავშირებით.

განაცხადი: ფრაქციული საკუთრების კონცეფციის გაგება ინვესტორებისთვის საფონდო ბირჟის დინამიკის გასაგებად უმნიშვნელოვანესია. იმის აღიარებით, რომ აქციების ფლობა კომპანიაში წილს წარმოადგენს, ინვესტორებს შეუძლიათ თავიანთი აქციების ინვესტიციები ბიზნესთან გრძელვადიან პარტნიორობად აღიქვან. ეს პერსპექტივა ინვესტორებს მოუწოდებს, ყურადღება კომპანიის ფუნდამენტურ მაჩვენებლებსა და პერსპექტივებზე გაამახვილონ და არა მხოლოდ მოკლევადიანი ბაზრის რყევებით იყვნენ განპირობებულნი. გარდა ამისა, აქციების საკუთრების მრავალფეროვანი შემადგენლობის გაგება ინვესტორებს ეხმარება იმის გაგებაში, თუ როგორ შეუძლია სხვადასხვა ბაზრის მონაწილის ქმედებებსა და გადაწყვეტილებებს გავლენა მოახდინოს აქციების ფასებსა და ბაზრის საერთო განწყობაზე.

3.3 კომპანიები, მიწოდება და მოთხოვნა აქციებზე: როგორ მოქმედებს ეს ფასზე?

აქციების ფასი განისაზღვრება ბაზარზე ამ აქციების მიწოდებისა და მოთხოვნის თანაფარდობით. აქციაზე მოთხოვნაზე გავლენას ახდენს სხვადასხვა ფაქტორი, რაც იწვევს მისი ფასის ზრდას ან ვარდნას.

ფიგურა: ინფოგრაფიკა ხაზს უსვამს საკუთარი ინვესტიციების გააზრების მნიშვნელობას თვალსაჩინო ციტატით: „ინვესტიცია ჩადეთ მხოლოდ იმ კომპანიებში, რომლებსაც იცნობთ“. იგი დამატებით აზუსტებს რჩევებს: „შეიძინეთ აქციები ისე, როგორც სახლს იყიდიდით. გაიგეთ და მოიწონეთ ისინი ისე, რომ კმაყოფილი იყოთ მათი ფლობით ბაზრის არარსებობის შემთხვევაშიც“. ეს ინსტრუქცია ხაზს უსვამს საფუძვლიანი კვლევისა და საკუთარი საინვესტიციო არჩევანისადმი ნდობის მნიშვნელობას.

წყარო: მორგებული ინფოგრაფიკა

10 მიზეზი, თუ რატომ შემცირდება კომპანიის აქციებზე მოთხოვნა:

- ცუდი ფინანსური შესრულება

- ნეგატიური ამბები ან სკანდალები

- საერთო ბაზრის ან სექტორის კლება

- გაზრდილი კონკურენცია

- მარეგულირებელი საკითხები ან სამართლებრივი გამოწვევები

- იმედგაცრუებული პროდუქტის გამოშვება

- ძირითადი პერსონალის დაკარგვა

- ეკონომიკური ვარდნა

- მზარდი საპროცენტო განაკვეთები

- გეოპოლიტიკური დაძაბულობა

ფიგურა: ინფოგრაფიკა ხაზს უსვამს ხარისხში ფასზე მეტი ინვესტიციის მნიშვნელობას შემდეგი აღსანიშნავი ციტატით: „გაცილებით უკეთესია შესანიშნავი კომპანიის შეძენა სამართლიან ფასად, ვიდრე სამართლიანი კომპანიის შესანიშნავ ფასად“. ეს რჩევა ხაზს უსვამს კომპანიის შინაგანი ღირებულებისა და პოტენციალის პრიორიტეტულობის მნიშვნელობას მხოლოდ აქციების ფასზე მაღლა.

წყარო: მორგებული ინფოგრაფიკა

10 მიზეზი, თუ რატომ შეიძლება გაიზარდოს კომპანიის აქციებზე მოთხოვნა:

- ძლიერი ფინანსური შესრულება

- დადებითი ამბები ან ინდუსტრიის განვითარება

- მზარდი ბაზარი ან სექტორი

- წარმატებული პროდუქტის გამოშვება ან ინოვაციები

- გაფართოება ახალ ბაზრებზე

- სტრატეგიული შესყიდვები ან პარტნიორობები

- დივიდენდების ზრდა ან აქციების უკან გამოსყიდვა

- მიმზიდველი შეფასება

- ხელსაყრელი ეკონომიკური პირობები

- საპროცენტო განაკვეთების შემცირება

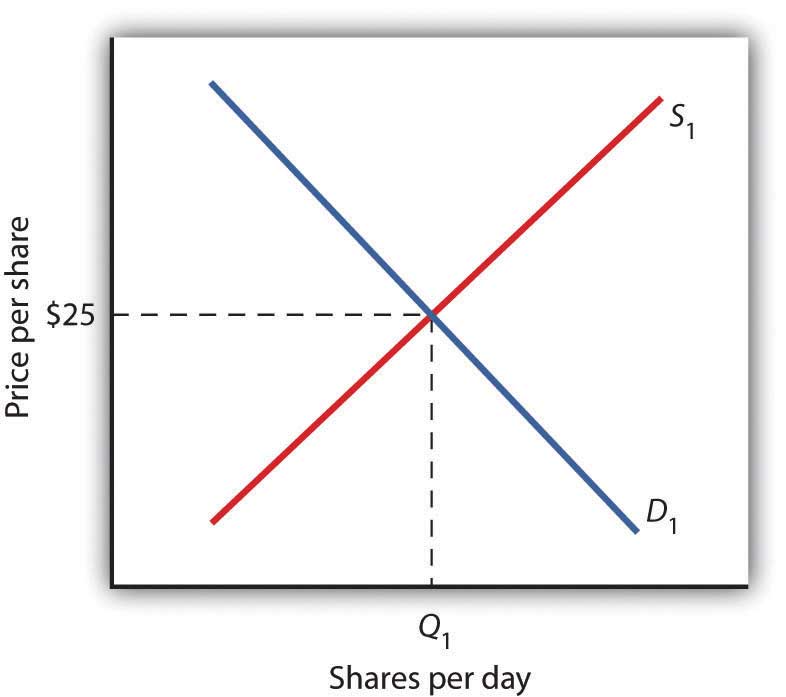

ნახატის სათაური: Intel Corporation-ის აქციების წონასწორობის ფასი მოთხოვნასა და მიწოდებაზე დაყრდნობით

წყარო: მინესოტას უნივერსიტეტის ბიბლიოთეკები

აღწერაგრაფიკი ასახავს Intel Corporation-ის აქციების მიწოდების (S1) და მოთხოვნის (D1) დინამიკას. წონასწორობის ფასი, სადაც მიწოდებისა და მოთხოვნის მრუდები იკვეთება, არის $25. ამ ფასად, ყოველდღიურად ხდება 1 მილიონი კვარტალის აქციების გაცვლა. ამ წონასწორობის წერტილში არც ჭარბი და არც დეფიციტი არ არსებობს, რადგან მოთხოვნილი რაოდენობა უდრის მიწოდებულ რაოდენობას.

ძირითადი დასკვნები:

- წონასწორობის ფასი$25 ფასად, ორივე მყიდველი მზადაა შეიძინოს აქციები, ხოლო გამყიდველები მზად არიან გაყიდონ პირველი მილიონი კვარტალის აქციები, რაც უზრუნველყოფს სტაბილურ ბაზარს.

- მიწოდებისა და მოთხოვნის მრუდების როლიამ მრუდების პოზიცია და ფორმა განსაზღვრავს წონასწორობის ფასსა და რაოდენობას. ამ მრუდების ნებისმიერმა გადაადგილებამ შეიძლება წონასწორობის ცვლილებები გამოიწვიოს.

- ბაზრის დინამიკათუ Intel Corporation-ის აქციებზე მოთხოვნა გაიზრდება, მოთხოვნის მრუდი მარჯვნივ გადაიწევს, რაც წონასწორობის ფასს გაზრდის. პირიქით, თუ აქციების მიწოდება გაიზრდება, მიწოდების მრუდი მარჯვნივ გადაიწევს, რაც წონასწორობის ფასს შეამცირებს.

აპლიკაციამიწოდებისა და მოთხოვნის დიაგრამები, როგორც წარმოდგენილია, ინვესტორებისა და ანალიტიკოსებისთვის ბაზრის დინამიკის გასაგებად ფუნდამენტურ ინსტრუმენტებს წარმოადგენს. იმის გაცნობიერება, თუ როგორ შეუძლიათ ფაქტორებს ამ მრუდების გადაადგილება, ხელს უწყობს ფასების მოძრაობის პროგნოზირებას. აქციების ინვესტირების კონტექსტში, ასეთი ინფორმაცია განსაკუთრებით ღირებული შეიძლება იყოს ყიდვა-გაყიდვის გადაწყვეტილებების მიღებისას. მაგალითად, თუ არსებობს სიახლეები ან მონაცემები, რომლებიც მიუთითებს Intel-ის აქციებზე მოთხოვნის პოტენციურ ზრდაზე (მაგ., რევოლუციური პროდუქტის გამოცხადება), ინვესტორმა შეიძლება მოელოდეს მოთხოვნის მრუდის მარჯვნივ გადაადგილებას და აქციების ფასების შემდგომ ზრდას.

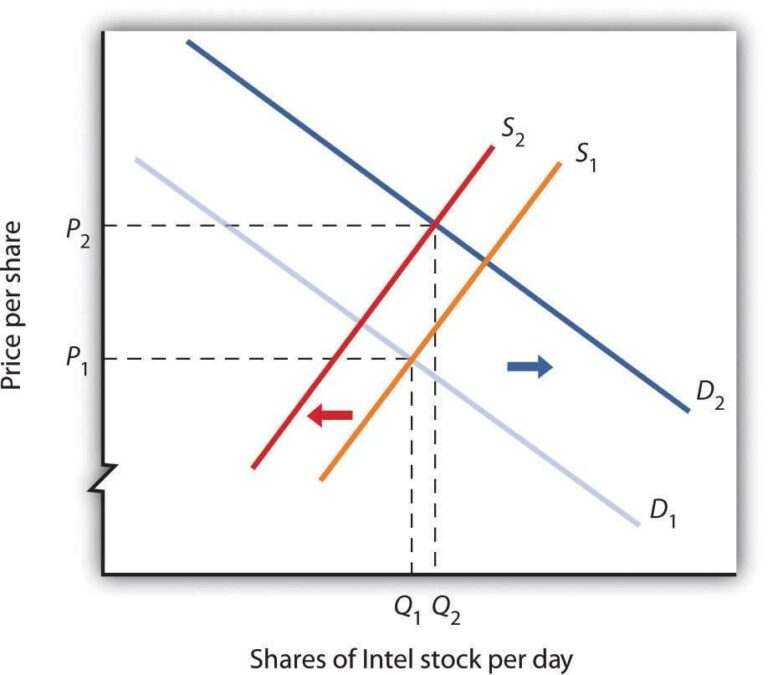

ფიგურის სათაური: მიწოდებისა და მოთხოვნის ცვლილებები, გავლენა ფასზე

წყარო: მინესოტას უნივერსიტეტის ბიბლიოთეკები

აღწერაგრაფიკი ვიზუალურად ასახავს, თუ როგორ შეიძლება მიწოდებისა და მოთხოვნის ცვლილებებმა გავლენა მოახდინოს აქტივის წონასწორობის ფასზე.

ნაჩვენებ სცენარში:

- მიწოდების შემცირებამიწოდების მრუდი S1-დან S2-ზე მარცხნივ გადაინაცვლებს. ყველა სხვა უცვლელი პირობის შემთხვევაში, მიწოდების ეს შემცირება წონასწორობის ფასის ზრდას იწვევს.

- მოთხოვნის ზრდა: მოთხოვნის მრუდი D1-დან D2-ზე მარჯვნივ გადაინაცვლებს. მოთხოვნის ეს ზრდა ასევე იწვევს წონასწორობის ფასის ზრდას.

როდესაც ეს ორივე ცვლილება ერთდროულად ხდება, წონასწორობის ფასი, სავარაუდოდ, კიდევ უფრო მნიშვნელოვნად გაიზრდება.

ძირითადი დასკვნები:

- მიწოდების მრუდის ცვლა: მიწოდების შემცირება (S1-დან S2-მდე) მიუთითებს, რომ აქტივის ნაკლები ერთეულია ხელმისაწვდომი ყველა ფასის ეტაპზე. ეს შეიძლება გამოწვეული იყოს წარმოების პრობლემებით, წარმოების ხარჯების ზრდით ან სხვა გარე ფაქტორებით. შემცირებული ხელმისაწვდომობა იწვევს ფასების ზრდას, რათა დაბალანსდეს შეზღუდული მიწოდება არსებულ მოთხოვნასთან.

- მოთხოვნის მრუდის ცვლა: მოთხოვნის ზრდა (D1-დან D2-მდე) მიუთითებს, რომ მომხმარებლები ახლა მზად არიან შეიძინონ აქტივის მეტი რაოდენობა თითოეულ ფასის ეტაპზე. ეს შეიძლება გამოწვეული იყოს მომხმარებლის პრეფერენციების ზრდით, ძირითადი მოთხოვნილების ზრდით ან აქტივის შესახებ დადებითი ამბებით. როდესაც მოთხოვნა აღემატება საწყის მიწოდებას, ფასები გაიზრდება მანამ, სანამ ახალი წონასწორობა არ მიიღწევა.

- კომბინირებული ეფექტი: როდესაც მიწოდება ერთდროულად მცირდება და მოთხოვნა იზრდება, ფასზე შედეგად მიღებული ეფექტი რთულდება. ეს ნიშნავს, რომ ფასი, სავარაუდოდ, უფრო მაღალი ზღვრით გაიზრდება, ვიდრე მხოლოდ ერთი ცვლილების შემთხვევაში.

აპლიკაციამიწოდებისა და მოთხოვნის დიაგრამები, როგორიცაა ნახსენები, ფუნდამენტურია ბაზრის დინამიკის გასაგებად. ნებისმიერ მოვლენას ან ინფორმაციას, რომელსაც შეუძლია ამ მრუდების რყევების გამოწვევა, შეუძლია ფასების რყევების გამოწვევა. ასეთი რყევების პროგნოზირების ან გაგების შესაძლებლობა ინვესტორებს, პოლიტიკის შემქმნელებს და ბიზნესებს ფასების მოძრაობის შესახებ წარმოდგენას აძლევს და გადაწყვეტილების მიღებაში ეხმარება.

მაგალითად, რეალურ სცენარებში, თუ ტექნოლოგიური კომპანიის შესახებ მოულოდნელად დადებითი ამბები იქნება (შესაძლოა, მათ რევოლუციური პროდუქტი გამოაცხადეს), მათ აქციებზე მოთხოვნა შეიძლება გაიზარდოს. თუ ამავდროულად, ბაზარზე აქციების ხელმისაწვდომობა შეზღუდულია, კომბინირებული ეფექტი აქციების ფასებს მნიშვნელოვნად გაზრდის.

ძირითადი დასკვნები:

ძირითადი დასკვნები:

დასკვნითი განცხადება: საფონდო ბირჟის ოპერაციების მექანიკა, წილადი საკუთრების არსი და

აქციების ფასების დინამიკა ცოდნის კრიტიკულად მნიშვნელოვანი სფეროა ყველასთვის, ვისაც სურს აქციების ბაზარზე ნავიგაცია.

ეფექტურად ბაზრის მართვა. ეს ნაწილი საფუძველს უყრის ბაზრის ოპერაციების უფრო ღრმა გაგებას,

ინფორმირებული საინვესტიციო გადაწყვეტილებების მიღებაში დახმარება.

1. საფონდო ბირჟა მოიცავს სხვადასხვა ბირჟებს, როგორიცაა NYSE და NASDAQ, და

დეცენტრალიზებული OTC ბაზარი; თითოეულს აქვს საკუთარი ლისტინგის მოთხოვნები და სამიზნე კომპანიები.

2. აქციების ფლობა ნიშნავს კომპანიის მცირე ნაწილის ფლობას, რაც გაძლევთ უფლებას, ისარგებლოთ მისი აქტივებით, მომავალში

შემოსავალი და შესაძლოა ხმის მიცემის უფლება.

3. აქციების ფასი ძირითადად განისაზღვრება ბაზარზე მისი მიწოდებითა და მოთხოვნით და

ამ მოთხოვნაზე გავლენას ახდენს მრავალი ფაქტორი, როგორც დადებითი, ასევე უარყოფითი.