12장: 부채와 신용 관리

수업 학습 목표:

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elittellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.

12.1 Understanding Payment Methods and Their Impacts

다양한 결제 방법에는 고유한 기능, 비용 및 이점이 있습니다. 예를 들어, 신용 카드 편의성과 보상을 제공하지만, 잔액을 매달 갚지 않으면 높은 이자와 수수료의 위험도 있습니다. 반면에, 직불 카드 그리고 현금 지출을 통제할 수 있지만 신용카드가 제공하는 보호와 혜택은 부족합니다. 모바일 결제 편의성과 잠재적 보상을 혼합하지만, 기술에 의존하고 보안 문제가 있을 수 있습니다. 각 결제 수단의 선택은 편의성, 비용, 보안 및 보상 간의 균형을 반영합니다.

예: Sarah는 여행 보상을 적립하기 위해 일상 구매에 신용카드를 사용하기로 했지만 이자 비용을 피하기 위해 매달 잔액을 갚습니다. 이 전략은 비용을 최소화하면서 신용카드의 이점을 활용합니다.

수표, 선불 카드, 지금 구매하고 나중에 지불, 할부, 임대 구매와 같은 지불 형태는 소비자에게 유연성을 제공하지만 비용과 혜택이 다릅니다. 예를 들어, 선불 카드는 예산 도구가 될 수 있지만 활성화 또는 월 수수료가 포함될 수 있습니다. 지금 구매하고 나중에 지불하는 플랜은 연기된 지불로 즉시 상품을 소유할 수 있지만 적절하게 관리하지 않으면 이자 또는 연체료가 누적될 수 있습니다.

예: 마크는 지금 구매하고 나중에 지불하는 플랜을 사용하여 노트북을 구매합니다. 그는 노트북을 즉시 받을 수 있는 혜택을 누리지만 이자가 발생하지 않도록 할부로 지불하는 데 부지런해야 합니다.

신용 카드

- 설명: 신용카드는 사용자가 상품과 서비스 비용을 지불하기 위해 일정 한도까지 자금을 빌릴 수 있도록 하는 카드입니다. 이 카드는 나중에 잔액을 전액 갚지 못할 경우 이자와 함께 대출자에게 갚는 것을 약속합니다.

- 비용 및 위험: 미지급 잔액에 대한 이자, 부채 누적 가능성, 사기 위험.

- 혜택: 보상 및 캐시백, 사기 방지, 신용 기록 구축.

- 예: 존은 식료품과 주유비를 위해 신용카드를 사용하여 2% 캐시백을 받습니다. 그는 매달 잔액을 전액 지불하여 이자 비용을 피하고, 신용 점수를 높이는 동시에 보상을 받습니다.

직불 카드

- 설명: 직불카드는 구매나 현금 인출을 위해 은행 계좌 자금에 직접 접근할 수 있게 해줍니다. 지출한 금액은 계좌 잔액에서 즉시 공제됩니다.

- 비용 및 위험: 은행 계좌에서 직접 인출하며, 신용카드에 비해 사기 보호가 제한적입니다.

- 장점: 거래가 즉시 가능하고, 계좌 잔액 내에서만 지출이 가능하며, 이자율이 없습니다.

- 실제 사례: Sarah는 매일 커피를 살 때 직불카드를 사용하는 것을 선호합니다. 돈이 그녀의 당좌예금에서 직접 나오기 때문에 지출을 더 효과적으로 추적하는 데 도움이 됩니다.

현금

- 설명: 현금 결제는 중개 금융 기관을 거치지 않고도 상품과 서비스를 직접 구매하는 데 사용되는 물리적 통화(지폐와 동전)를 말합니다.

- 비용 및 위험: 분실 또는 도난 위험, 거래에 대한 전자 기록이 없음.

- 장점: 전 세계에서 사용 가능하며 거래 수수료가 없습니다.

- 실제 사례: 알렉스는 카드를 받지 않는 상인이 있는 지역 농산물 시장에서 현금으로 지불하여 추가 거래 수수료를 피합니다.

체크 무늬

- 설명: 수표는 은행이 수표에 명시된 소지인 또는 개인/조직에 특정 금액을 지불하도록 지시하는 서면, 날짜, 서명이 있는 증서입니다.

- 비용 및 위험: 처리 시간, 자금 부족(NSF) 수수료, 사기 위험.

- 이점: 거래에 대한 서류 추적, 지불 시기 통제.

- 실제 사례: 에밀리는 매달 수표를 써서 임대료를 냅니다. 이는 그녀의 은행 거래 내역을 통해 추적할 수 있는 문서화된 지불 증빙을 제공합니다.

선불 카드

- 설명: 선불 카드는 사용하기 전에 자금이 충전된 지불 카드입니다. 신용 한도를 제공하는 신용 카드와 달리 선불 카드는 카드에 미리 충전된 금액만 사용할 수 있습니다. 필요에 따라 자금을 다시 충전할 수 있습니다.

- 비용 및 위험: 활성화 수수료, 재충전 수수료, 월별 유지 관리 수수료가 부과될 수 있습니다. 신용 점수에 직접적인 영향은 없으며 신용 카드에 비해 사기 방지 기능이 제한적입니다.

- 장점: 카드에 있는 금액으로만 지출을 제한하여 지출을 통제하고, 예산 책정에 유용하며, 은행 계좌가 필요 없고, 직불카드나 신용카드가 허용되는 곳에서는 사용할 수 있습니다.

- 실제 사례: 부모가 대학생에게 매월 용돈을 선불 카드에 충전하여 빚이 늘어나거나 은행 계좌에서 돈이 초과 인출되는 위험 없이 일상적 비용을 관리할 수 있도록 하는 경우.

지금 구매 나중에 지불(BNPL)

- 설명: BNPL 서비스를 이용하면 소비자가 품목을 즉시 구매하고 지불을 연기하여 나중에 할부로 지불할 수 있으며, 정시에 지불하는 경우 종종 무이자입니다.

- 비용 및 위험: 지불이 늦어질 경우 이자나 수수료가 발생하고, 과소비 가능성이 있습니다.

- 이점: 사전 비용 없이 지불을 연기하고, 종종 무이자 기간이 적용됩니다.

- 실제 사례: 케빈이 BNPL 서비스를 사용하여 새 노트북을 구매하고, 총 비용을 2개월 동안 4번으로 나누어 지불함으로써 이자 없이 구매를 보다 쉽게 처리할 수 있게 되었습니다.

할부

- 설명: 할부 결제 플랜은 소비자가 물건을 집으로 가져가기 전에 할부로 지불할 수 있게 해줍니다. 소매업체는 물건이 완전히 지불될 때까지 물건을 보관합니다.

- 비용 및 위험: 취소 수수료, 결제 누락으로 인해 환불 없이 품목이 분실될 수 있습니다.

- 이점: 품목 가용성 보장, 신용 검사 불필요, 고정 지불.

- 실제 사례: Linda는 휴일 선물을 할부로 구매하고 매주 소액의 지불을 합니다. 최종 지불이 완료되면 그녀는 휴일에 맞춰 선물을 수령합니다.

임대 구매

- 설명: 임대-소유 계약은 소비자가 시간이 지남에 따라 구매할 수 있는 옵션과 함께 품목을 임대할 수 있도록 합니다. 이러한 계약은 종종 총 비용이 더 높아지지만 상품에 대한 즉각적인 접근성을 제공합니다.

- 비용 및 위험: 총 지불 비용이 높고, 지불을 놓치면 품목을 분실할 위험이 있습니다.

- 장점: 즉시 사용 가능, 정액 지불, 기간 종료 시 소유권 보장.

- 실제 사례: 톰은 임대-구매 계약을 통해 새 텔레비전을 구매합니다. 전체 비용이 더 높음에도 불구하고 큰 선불금 없이 즉시 사용할 수 있습니다.

Different Forms of Payment Involve Costs or Fees

- Different payment methods (debit, credit, BNPL, prepaid cards, rent-to-own) often include hidden fees.

- Even when merchants don’t list card processing fees, they may be reflected in higher prices.

예: BNPL might have hidden late fees; prepaid cards might have activation or monthly maintenance fees.

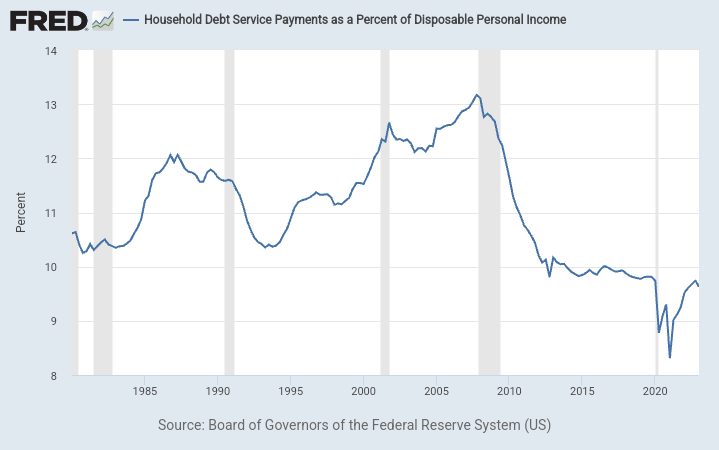

수치: Household Debt Service Payments as a Percent of Disposable Personal Income

설명:

The chart represents the Household Debt Service Ratio (DSR), which is the ratio of total required household debt payments to total disposable income. The DSR is divided into two components:

- 모기지 DSR(MDSP): 이는 분기별로 요구되는 모기지 지불금 총액을 분기별 가처분 개인 소득 총액으로 나눈 값입니다.

- 소비자 DSR(CDSP): 이는 분기별로 예정된 총 소비자 부채 지불액을 분기별 총 가처분 개인 소득으로 나눈 값입니다.

모기지 DSR과 소비자 DSR을 합하면 DSR이 됩니다. 이 데이터는 가용 소득과 관련하여 가구의 재정적 의무에 대한 통찰력을 제공합니다.

주요 시사점:

- DSR은 가계의 부채 관리 능력을 측정하는 지표입니다.

- DSR이 상승한다는 것은 가구가 가처분 소득에 비해 더 많은 부채를 지고 있다는 것을 의미할 수 있습니다.

- 반대로, 감소하는 DSR은 가계가 부채를 갚고 있거나 가처분 소득이 부채보다 빠르게 증가하고 있음을 나타냅니다.

정보의 응용:

가계 부채 상환 비율을 이해하는 것은 정책 입안자, 경제학자 및 투자자에게 중요합니다. 이는 경제에 더 폭넓은 영향을 미칠 수 있는 가계의 재정 건전성에 대한 통찰력을 제공합니다. 예를 들어, 가계의 부채가 너무 많으면 소비를 줄여 경제성장에 영향을 줄 수 있습니다. 반대로, 낮은 DSR은 가계의 재정적 유연성을 의미할 수 있으며, 이는 소비자 지출 및 경제 활동에 긍정적인 신호일 수 있습니다.

약탈적 대출 관행:

매우 높은 이자율, 높은 수수료 또는 부채를 갚기 어렵게 만드는 조건과 같이 사실이 아닌 것처럼 보이는 조건이 있는 대출에는 주의하세요. 급여대출, 자동차 담보대출 및 특정 고위험 모기지는 비용이 많이 드는 조건과 차용인을 부채의 악순환으로 이끌 가능성이 높기 때문에 이 범주에 속할 수 있습니다.

구매의 숨은 비용

소비자는 상품을 구매할 때 종종 표시된 가격에 집중하지만, 최종 가격에 추가 비용이 포함될 수 있습니다. 예를 들어, 판매자에게 청구된 신용카드 수수료는 판매 시점에 이러한 수수료가 세부적으로 나열되지 않았더라도 더 높은 가격을 통해 소비자에게 전가될 수 있습니다. 즉, 추가 수수료가 직접 청구되지는 않지만 제품 가격에는 판매자가 신용카드 결제 옵션을 제공하는 비용이 포함됩니다.

12.2 Credit Decisions and History

높은 신용 점수는 낮은 이자율 및 더 나은 대출 조건과 같은 더 나은 재정적 기회의 문을 열어줄 수 있습니다. 좋은 신용을 구축하고 유지하려면 다음 팁을 따르십시오.

대출 기관은 개인의 신용 기록을 통해 부분적으로 신용도를 평가하는데, 이는 부채 관리 및 상환에 대한 신뢰성을 요약한 것입니다. 지불 시기, 부채 금액, 신용 기록 기간과 같은 요인은 대출 결정에 영향을 미칩니다. 예를 들어, 지불이 늦어진 기록이 지속적으로 있으면 은행이 인식된 위험으로 인해 대출 신청을 거부할 수 있습니다.

예: 톰은 자동차 대출이 거절당한 뒤 신용 보고서를 검토하고 연체된 지불 사항을 파악하며 지불 알림을 설정하여 이를 해결하기 시작하고, 이를 통해 신용도를 개선하기 위한 조치를 취합니다.

Lenders’ Use of Credit History

- Lenders review credit reports to assess borrower risk.

- Factors like missed payments, total balances, and new credit inquiries affect credit scores.

- Lenders purchase scores from credit bureaus like Equifax, Experian, TransUnion.

- High number of open accounts or high utilization can hurt a score even if payments are made on time.

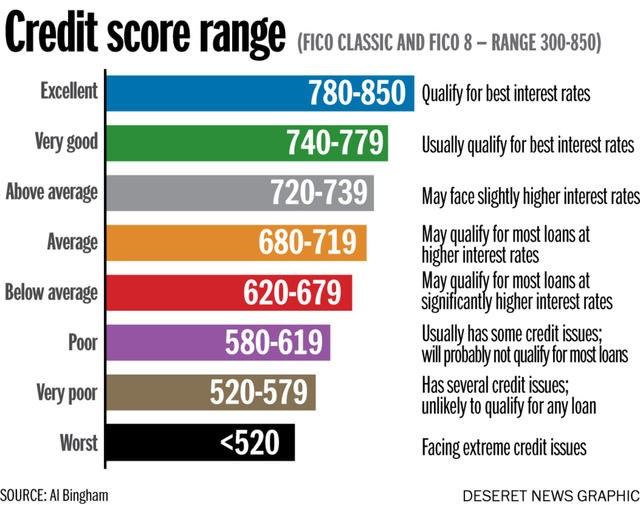

수치: 신용 점수 범위

설명:

While I cannot access the specified image, credit score ranges typically categorize scores into various brackets such as Poor, Fair, Good, Very Good, and Excellent. These categories help lenders assess the creditworthiness of an individual. A higher score generally indicates a lower risk for lenders, leading to better loan terms and interest rates for the borrower.

주요 시사점:

- 나쁨~보통 점수: 이러한 점수는 지불 누락, 높은 신용 이용률 또는 기타 부정적인 요인을 나타낼 수 있습니다. 이 범위의 차용인은 더 높은 이자율에 직면하거나 심지어 대출 거부에 직면할 수도 있습니다.

- 좋음부터 매우 좋음까지의 점수: 책임감 있는 신용 행동, 적시 지불, 다양한 신용 유형 조합을 반영합니다. 차용인은 유리한 대출 조건을 받을 가능성이 높습니다.

- 우수한 점수: 신용도의 정점을 나타냅니다. 이 점수를 받은 개인은 적시 지불, 낮은 신용 활용 및 다양한 신용 조합의 오랜 역사를 가지고 있습니다.

정보의 응용:

개인의 신용 점수와 이에 영향을 미치는 요인을 이해하는 것은 재정적 안녕에 매우 중요합니다. 좋은 신용 점수는 대출 및 신용 카드에 대한 낮은 이자율로 인해 시간이 지남에 따라 저축으로 이어질 수 있습니다. 정기적으로 신용 보고서를 모니터링하고, 부정확한 부분을 수정하고, 적시 지불, 낮은 신용 활용률 유지 등 점수에 긍정적인 영향을 미치는 습관을 채택하는 것이 중요합니다.

12.3 Loan Applications and Credit Scores

대출 신청을 완료하는 과정은 자금 조달을 모색하는 데 중요한 단계이며, 대출인의 재정 상황에 대한 자세한 정보가 필요합니다. 조건과 이자율을 포함한 대출에 대한 결정은 신청인의 신용 점수에 의해 상당한 영향을 받습니다. 신용 점수는 신용 기록을 기반으로 한 신용 위험의 수치적 표현입니다.

대출 신청에는 재정 상태와 신용 기록을 포함하여 신청자에 대한 철저한 정보가 필요합니다. 다음과 같은 요소 대출금액, 이자율, 기간, 선불금 대출 승인 및 조건에 상당한 영향을 미칩니다.

예시 1: 알렉스가 자동차 대출을 신청하면서, 선불금을 더 많이 내면 이자율과 월 상환금이 낮아져 장기적으로 자동차를 더 저렴하게 구매할 수 있다는 것을 알게 되었습니다.

사례 2: 에밀리는 주택담보대출을 신청한 뒤 자신의 우수한 신용점수 덕분에 더 낮은 이자율을 받을 수 있고, 장기적으로 재정적 부담이 크게 줄어든다는 사실을 알게 되었습니다.

ㅏ 신용 점수 대출인의 신용 위험을 반영합니다. 높은 잔액을 유지하거나 과도한 신용 한도를 갖는 것과 같은 행동은 이 점수에 부정적인 영향을 미쳐 미래의 신용 가용성에 영향을 미칠 수 있습니다.

예: 샘은 사용하지 않는 신용카드 계좌 중 일부를 폐쇄하면 총 사용 가능 금액이 줄어들어 신용 점수가 향상될 수 있다는 사실을 알게 되었는데, 대출 기관은 이를 위험으로 간주합니다.

ㅏ 높은 신용 점수300-850의 범위는 대출자에게 낮은 위험을 의미하며 대출에 대한 더 낮은 이자율을 초래할 수 있습니다. 높은 점수를 유지하려면 적시에 지불하고, 신용 사용률을 낮추고, 다양한 신용 유형을 관리해야 합니다.

반대로, 미납, 높은 부채 수준, 빈번한 신용 조회는 점수에 부정적인 영향을 미칠 수 있습니다. 이러한 요소를 이해하는 것은 재정 건강과 유리한 대출 조건에 접근하는 데 중요합니다.

Understanding Loan Applications

- Loan applications require: proof of income, credit history, requested loan amount, collateral (if secured loan).

- Factors in loan decisions include: amount of down payment, interest rate options (fixed or adjustable), term length, monthly payment ability.

- 예: Choosing a 5-year car loan instead of 7 years will mean higher monthly payments but lower total interest paid.

대출 상환 실패의 결과

실패하다 대출금을 갚다 부정적인 신용 보고서 항목, 담보 압류, 임금 차압, 향후 대출 확보 불가능 등 끔찍한 결과로 이어질 수 있습니다.

예: 리사는 자동차 대출을 갚지 않아 자동차가 압류되고 신용 점수가 크게 떨어져 향후 구매에 필요한 자금을 조달하는 데 어려움을 겪었습니다.

Negative Effects of Loan Default

- Failing to repay loans can cause:

- Negative credit report entries (late payments, defaults)

- Repossession of collateral (e.g., cars, homes)

- Wage garnishment

- Higher future borrowing costs or outright denial of new credit

12.4 Managing and Recovering from Debt

부채는 재정 전략의 관리 가능한 부분에서 엄청난 부담으로 확대될 수 있습니다. 개인이 부채 상환에 어려움을 겪을 때 채권자와 직접 협상하거나 신용 상담 서비스채권자에게 지침을 제공하고 협상할 수 있습니다.

예: 신용카드 빚이 늘어나자 조던은 비영리 신용상담기관의 도움을 받아 빚을 통합하고 채권자와 이자율을 낮추는 협상을 합니다.

신용상담 서비스는 부채 관리에 대한 지침을 제공하지만, 비영리 모델과 영리 모델 간에 구조가 다릅니다. 비영리 기관 종종 저렴한 비용으로 서비스를 제공하며, 무료 교육 자료를 제공할 수도 있습니다. 영리 기관, 잠재적으로 더 개인화된 서비스를 제공하지만 더 높은 수수료를 부과할 수 있습니다. 소비자는 신용 상담 서비스를 선택하기 전에 비용 효율성, 제공되는 서비스 및 관련 수수료를 평가해야 합니다.

파산 부채를 갚을 수 없는 개인과 기업에 구제책을 제공하는 법적 절차입니다. 부실을 관리하는 데 도움이 되는 메커니즘이지만 채무자와 다른 이해 관계자에게 고유한 원인, 결과 및 더 광범위한 영향을 미칩니다.

예: 에밀리는 극복하기 어려운 의료비에 직면하여 빚을 갚기 위해 파산 신청을 선택하는데, 이는 그녀의 신용에 장기적으로 미치는 영향을 깨닫고 새로운 시작을 할 수 있는 기회를 제공합니다.

파산의 원인

개인 파산:

- 과도한 부채: 신용카드, 의료비, 개인 대출 등으로 인해 과도한 수준의 소비자 부채가 발생하면 파산으로 이어질 수 있습니다.

- 소득 손실: 실직, 소득 감소 또는 자영업 실패로 인해 재정적 의무를 이행하는 것이 불가능해질 수 있습니다.

- 예상치 못한 비용: 의료 위기나 사고와 같은 긴급 상황으로 인해 예상치 못한 상당한 비용이 발생할 수 있습니다.

기업 파산:

- 현금 흐름 관리 부족: 현금 흐름을 제대로 관리하지 못하면 회사가 운영 비용을 충당하지 못하게 될 수 있습니다.

- 시장 경쟁: 치열한 경쟁은 회사의 시장 점유율과 수익을 감소시킬 수 있습니다.

- 경기 침체: 경기 침체는 소비자 지출 감소로 이어져 회사의 수익성에 영향을 미칠 수 있습니다.

파산의 결과

개인의 경우:

- 신용점수 영향: 파산은 신용점수를 크게 떨어뜨리고, 이는 앞으로 대출을 받을 수 있는 능력에 영향을 미칩니다.

- 자산 청산: 제7장 파산에서는 특정 개인 자산을 매각하여 채권자에게 돈을 갚을 수 있습니다.

- 공개 기록: 파산 신청은 공개되므로 개인의 명예에 영향을 미칠 수 있습니다.

법인의 경우:

- 자산 청산 또는 재편: 신청된 파산 유형(청산을 위한 Chapter 7 또는 재편을 위한 Chapter 11)에 따라 회사는 운영을 중단하거나 부채를 구조조정하여 운영을 계속할 수 있습니다.

- 이해관계자 영향: 주주는 투자한 금액을 잃을 수 있고, 직원은 일자리를 잃을 수 있으며, 채권자는 빚 전액을 받지 못할 수도 있습니다.

의미

채무자를 위해:

- 새로운 시작: 파산은 부채로부터 구제를 받고 재정적으로 재건할 수 있는 기회를 제공하지만, 새로운 신용을 얻는 데는 제약이 있습니다.

- 필수 상담: 채무자는 파산 절차의 일환으로 신용 상담과 채무자 교육을 받아야 합니다.

다른 사람들을 위해:

- 채권자: 파산 절차를 통해 빚의 일부를 회수할 수 있지만, 종종 전체 금액보다 적은 금액이 회수됩니다.

- 사회: 더 광범위한 경제적 영향이 있는데, 개인 지출과 사업 운영이 영향을 받기 때문입니다. 파산과 관련된 낙인은 재정 관리에 대한 사회적 인식에도 영향을 미칠 수 있습니다.

실제 사례:

존 도는 수년간 신용카드 부채와 갑작스러운 의료 비상 사태로 어려움을 겪은 후 Chapter 7 파산 신청을 합니다. 그는 채무 징수 전화에서 즉각적인 구제를 받았지만 자산 일부를 포기해야 합니다. 그의 신용 점수가 급락하여 향후 대출이 어렵고 비용이 많이 듭니다. 한편, 그의 채권자들은 자산 청산 절차를 통해 일부 상환만 받습니다.

Bankruptcy Laws and Impacts

- Purpose of Bankruptcy Laws: Offer financial relief to individuals or companies who cannot meet their debt obligations.

- Effects:

- Assets: May be liquidated (Chapter 7) or restructured (Chapter 13).

- Employment: Some jobs may be affected (especially those requiring security clearance or financial responsibility).

- Future Credit: Significant credit score damage; difficulty obtaining loans.

- Assets: May be liquidated (Chapter 7) or restructured (Chapter 13).

- Liquidation vs. Reorganization:

- Chapter 7 = sell assets.

- Chapter 13 = payment plan to keep assets while repaying part of debt over time.

- Chapter 7 = sell assets.

- Purpose of Bankruptcy Laws: Offer financial relief to individuals or companies who cannot meet their debt obligations.

12.5 The Role of Government and Consumer Advocacy in Protection

정부 기관과 소비자 권익 옹호 단체는 소비자를 사기와 불공정한 관행으로부터 보호하는 데 중요한 역할을 합니다. 그들은 사기 피해자를 위한 권리와 구제책에 대한 교육을 위한 리소스를 제공하며, 개인 금융 관리에서 경계의 중요성을 강조합니다.

소비자 보호법 그리고 기관은 사기와 불공정한 관행으로부터 보호하는 데 중요한 역할을 합니다. 자신의 권리에 대한 인식과 이해는 사기의 영향을 피하거나 완화하는 데 도움이 될 수 있습니다. 다양한 주 및 연방법은 소비자를 사기와 사기 행위로부터 보호합니다. 연방거래위원회(FTC) 그리고 소비자 금융 보호국 (CFPB) 사기 행위를 단속하기 위한 자원과 집행을 제공하는 주요 기관입니다.

예: Mia는 자신의 명세서에 사기성 요금이 청구된 것을 발견한 후 문제를 보고합니다. 연방 무역 위원회 and follows their guidance to dispute the charge and secure her accounts.

Consumer Protection Laws and Agencies

- Agencies:

- 연방거래위원회(FTC): Protects consumers from fraud, deception, and unfair business practices.

- 소비자 금융 보호국 (CFPB): Regulates financial products like loans and credit cards.

- Laws:

- Fair Credit Reporting Act (FCRA): Protects consumer credit information.

- Fair Debt Collection Practices Act (FDCPA): Protects against abusive debt collection.

- Equal Credit Opportunity Act (ECOA): Protects against discrimination in credit approval.

- Common Frauds: Online scams, redlining, phishing calls.

- Help for Victims:

- Report fraud to FTC or CFPB.

- Dispute inaccurate credit report entries.

- Contact local State Consumer Affairs offices.

- Report fraud to FTC or CFPB.

12.6 Mortgage Application Process

신청하기 저당 다양한 요소를 이해하는 것이 필요합니다. 선불금, 이자율(고정 vs. 가변), 그리고 보험 요구 사항. 모기지 납부에 실패하면 압류로 이어질 수 있습니다.

예: 주택담보대출을 신청하는 톰은 더 많은 선불금을 내면 이자율이 낮아지고, 매달 납부하는 금액도 더 저렴해질 것이라고 계산했습니다.

계약금: 구매자가 지불하는 초기 선불금으로, 일반적으로 총 구매 가격의 백분율로 표시됩니다. 이 지불은 주택이나 차량과 같은 구매 시점이나 구매 계약을 체결할 때 이루어집니다.

예: $300,000의 가격으로 주택을 구매하는 경우 20%의 선불금은 $60,000이 됩니다. 이는 금융 기관에서 필요한 대출 금액을 줄여 월 모기지 상환금을 낮추는 데 도움이 됩니다.

이자율

고정 vs. 가변:

- 고정 금리: 고정 이자율은 대출 기간 내내 일정하게 유지되어 월 상환액에 대한 예측 가능성을 제공합니다. 이 이자율은 시장 상황에 따라 변하지 않으므로 차용인이 예산을 세우기가 더 쉽습니다.

- 예: 5% 고정 금리로 30년 동안 주택담보대출을 받는 경우, 시장 금리가 변동하더라도 대출 기간 동안 이자율은 5%로 유지됩니다.

- 예: 5% 고정 금리로 30년 동안 주택담보대출을 받는 경우, 시장 금리가 변동하더라도 대출 기간 동안 이자율은 5%로 유지됩니다.

- 가변금리: 가변 또는 조정 가능한 이자율은 시장 이자율의 변화에 따라 대출 기간 동안 변동될 수 있습니다. 즉, 월 상환액이 증가하거나 감소할 수 있습니다.

- 예: 4%에서 시작하는 가변 금리 모기지의 경우, 시장 금리가 상승하면 금리가 5%로 조정되어 월 상환금이 증가할 수 있습니다. 반대로 금리가 하락하면 상환금이 감소할 수 있습니다.

시간 경과에 따른 이자 지급 효과:

- 주택담보대출과 같은 대출의 경우, 지불하는 이자가 대출 기간 동안 빌린 원금보다 많아질 수 있습니다. 특히 이자율이 더 높거나 대출 기간이 긴 경우 더욱 그렇습니다.

담보대출 상환액을 계산하는 예시 시나리오를 고려해 보겠습니다.

- $250,000 주택에 $50,000 선불금(20%)을 지불하고 30년 동안 3.5% 이자율로 $200,000의 대출 금액을 지불하는 경우, 월 상환금은 주로 원금과 이자로 구성됩니다. 온라인 모기지 계산기를 사용하여 정확한 월 상환금, 지불한 총 이자, 상환금이 시간에 따라 원금과 이자에 어떻게 할당되는지 보여주는 상환 일정을 얻을 수 있습니다.

- 원금과 이자 외에도 주택담보대출 상환금에는 재산세, 주택소유자 보험, 그리고 선급금이 20% 미만인 경우 개인 주택담보대출 보험(PMI)을 위한 에스크로 금액이 포함될 수 있습니다.

시간에 따른 이자율의 영향에 관하여:

- 복리: 대출 기간 동안 원래 원금뿐만 아니라 누적된 이자에 대해서도 이자를 지불하게 됩니다. 이는 상환하는 총 금액을 상당히 늘릴 수 있습니다.

- 상각표: 이 도구는 각 지불금을 원금 대비 이자로 사용되는 금액으로 구분합니다. 초기에는 각 지불금의 더 큰 부분이 이자로 사용됩니다.

보험 요구 사항: 대출인이 투자를 보호하기 위해 충족해야 하는 대출 기관이 정한 조건입니다. 이러한 요구 사항에는 종종 재산 피해나 책임과 같은 잠재적 손실을 충당하기 위한 보험 정책 구매가 포함됩니다.

예시:

- 주택 보험: 주택 구매의 경우 대출 기관은 일반적으로 차용인에게 주택 소유자 보험을 요구합니다. 이는 재산 피해와 부상에 대한 책임으로부터 보호합니다.

- 예: 집을 구매할 때 대출 기관은 화재, 폭풍, 도난으로 인한 잠재적 피해를 보상하기 위해 주택 소유자 보험에 가입하도록 요구합니다.

- 개인 모기지 보험 (PMI): 선불금이 주택 구매 가격의 20% 미만인 경우 대출 기관은 PMI를 요구할 수 있습니다. 이 보험은 대출인이 대출을 불이행할 경우 대출 기관을 보호합니다.

- 예: 10%의 선불금으로 주택을 구입한 경우, 대출 기관은 대출인의 주택에 대한 자산이 20%에 도달할 때까지 PMI를 요구할 수 있습니다.

- 자동차 보험: 차량 대출의 경우, 대출 기관은 차량 손상을 보호하기 위해 종합 보험과 충돌 보험을 요구합니다.

- 예: 자동차를 대출받아 구매하는 경우, 대출 기관은 사고, 도난 또는 자연재해로 인한 자동차 손상을 보상하는 자동차 보험을 유지하도록 요구합니다.

모기지 지불 및 신청 프로세스

모기지 상환에 실패하면 담보 압류로 이어질 수 있으며, 담보 대출 기관이 해당 부동산을 점유하게 됩니다. 이러한 결과를 피하기 위해 잠재적 주택 소유자는 급여, 신용 기록, 선불금 능력 평가, 고정 또는 가변 이자율 선택이 포함된 모기지 신청 절차를 이해하는 것이 중요합니다. 모기지 조건에 대한 적절한 계획과 이해는 미래의 재정적 곤경을 예방할 수 있습니다.

12.7 Incorporating Debt Management into Financial Planning

효과적인 부채 관리에는 부채 유형, 개인 재정에 미치는 영향, 재정적 목표를 뒷받침하는 균형을 유지하기 위한 전략을 이해하는 것이 포함됩니다. 유리한 대출 조건을 활용하든, 세금 혜택이 있는 저축 계좌를 활용하든, 파산의 복잡성을 헤쳐 나가든, 정보에 입각한 의사 결정은 재정적 안정과 성장의 핵심입니다.

Example: To optimize his financial strategy, Leo assesses his debt-to-income ratio, prioritizes high-interest debt repayment, and contributes to a Roth IRA, balancing debt management with saving for the future.

이 장에서는 부채와 신용을 관리하는 것이 단순히 재정적 함정을 피하는 것이 아니라 자신의 재정적 목표와 상황에 맞는 전략적 선택을 하는 것임을 강조합니다. 신중한 계획, 정보에 입각한 의사 결정, 사용 가능한 리소스 활용을 통해 개인은 부채와 신용의 어려움을 헤쳐 나가 재정적 안녕을 이룰 수 있습니다.

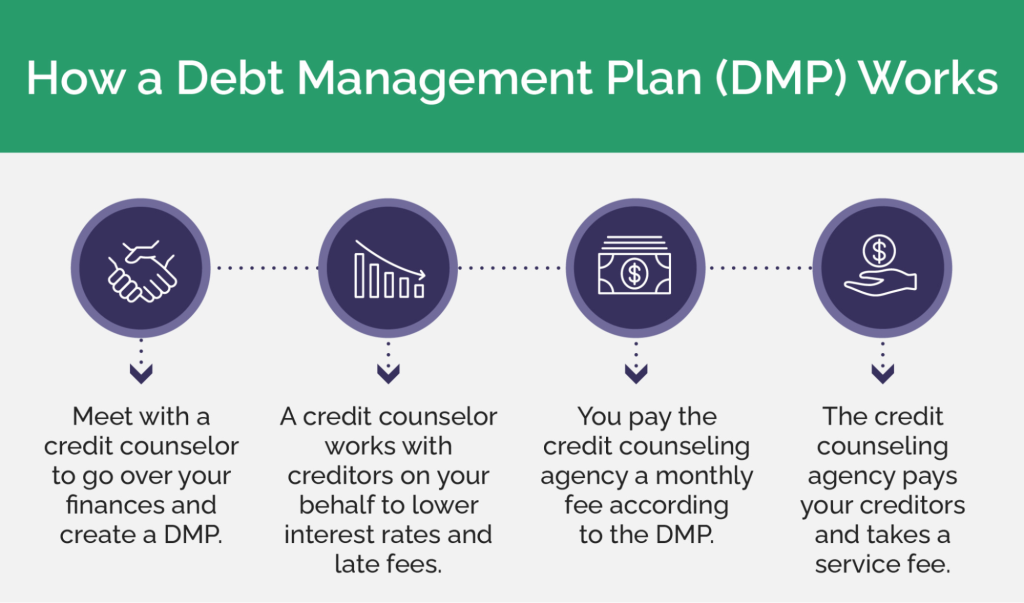

수치: How a Debt Management Plan (DMP) Works

설명:

This image illustrates the process of a Debt Management Plan (DMP), which is a structured program offered by credit counseling agencies to help people repay their debts. It visually breaks down the steps, showing how a consumer makes a single monthly payment to the agency, which then distributes the funds to various creditors. The goal is to simplify the repayment process and make getting out of debt more manageable.

주요 시사점:

- ㅏ Debt Management Plan (DMP) consolidates your various unsecured debts (like credit cards) into one single monthly payment made to a credit counseling agency.

- The credit counseling agency often works with your creditors to negotiate lower interest rates or the waiver of late fees, potentially saving you money.

- A DMP provides a structured pathway to becoming debt-free, typically over a period of three to five years.

- While enrolled in a DMP, you usually must agree not to take on new credit and may have to close the credit accounts included in the plan.

정보의 응용:

- ㅏ DMP can be a good option if you are overwhelmed by high-interest debt from multiple sources and need a disciplined plan to regain control of your finances.

- It provides a clear, structured alternative to more severe options like bankruptcy and can help you rebuild good financial habits.

- When considering a DMP, it is essential to choose a reputable, non-profit credit counseling agency to ensure you receive trustworthy advice and fair terms.

Debt Management Assistance Options

- Sources of Assistance:

- Nonprofit Credit Counseling Agencies: Offer budgeting help, debt management plans, often at little/no cost.

- For-Profit Credit Counseling Companies: May offer similar services but often charge high fees.

- Comparison:

- Nonprofits often provide unbiased advice.

- For-profits can have higher costs and may prioritize profit over client interest.

- Plan Example: Jordan consolidates credit card debts into one lower-interest payment through a nonprofit agency.

주요 수업 정보:

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elittellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.